友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

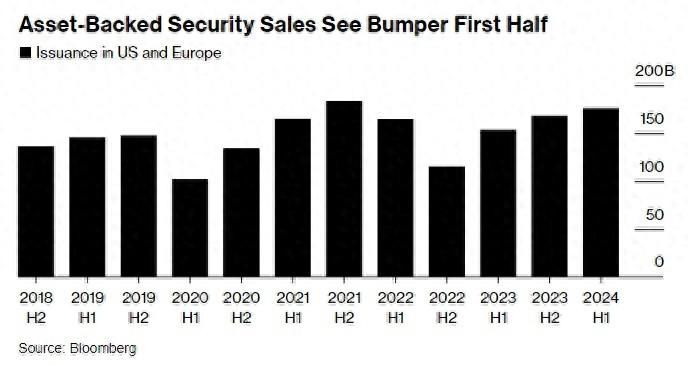

美欧ABS今年迄今发行规模达1750亿美元 有望创至少六年来最佳半年纪录

20

0

相关文章

近七日浏览最多

智通财经APP获悉,最新数据显示,2024年迄今为止,美国和欧洲已经出售了价值约1750亿美元的由抵押贷款等资产支持的债券,这将是该行业至少六年来发行最繁忙的半年。

随着银行寻求减轻风险和为宽松货币时代发放的贷款进行再融资的方法,资产支持的证券化交易(将贷款打包并以类似债券的工具出售)越来越受欢迎。如果发行额继续以目前的速度增长,2024年的前六个月将是至少自2018年(汇编数据的最早年份)以来表现最好的半年。

今年债券发行量上升正值2024年下半年降息的前景推动整体信贷市场普遍反弹之际。资产支持型证券(ABS)交易的吸引力在于,它们为以大量资产为担保的债务提供的高收益率。在利率较高、期限较长的环境中尤其如此,因为此类金融工具通常采用浮动利率。

Natwest证券化产品和另类投资辛迪加业务主管Owen Muller在巴塞罗那举行的Invisso Global ABS会议的小组会议上表示:“今年到目前为止,我们已经看到了惊人的涨势。很多发行人在今年上半年进入市场,因为有一个强劲的窗口期。”

理论上,如果个别发行人出现问题,投资者会受到保护,因为每一种证券都是由一个广泛的资金池担保的。但这种安全感在2008年崩溃了,当时房地产危机对次级抵押贷款和基于次级抵押贷款的金融工具造成了严重破坏。

市场参与者认为,从那时起,该产品已经发生了变化。例如,英国住房抵押贷款支持证券市场的很大一部分由违约率可以忽略不计的“优质”贷款组成。

标普全球评级结构金融研究主管Andrew South在周二的Invisso会议上表示,从2024年迄今的发行规模来看,今年可能“轻松”成为危机后迄今为止最好的一年。

利率前景

然而,Natwest的Muller表示,下半年的前景可能不那么乐观,因为美国大选的波动可能使投资者不愿参与交易。不确定的利率轨迹也可能开始产生负面影响,因为“每一天,我们都看到人们陷入利率大幅上升的境地”。

意大利联合圣保罗银行金融机构解决方案和证券化产品部董事总经理Natalia Joubrina对此表示赞同。

Joubrian在同一次会议上表示:“关于接下来会发生什么,我们正处在一个十字路口。发行人正在等待降息是否真的会发生,有些人则正在观望。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com