2024年7月22日,科创板正式迎来开市第五个年头。五年前,伴随上交所交易大厅的一声锣响,首批25家科创板公司正式上市,资本市场迎来里程碑时刻。

五年来,作为培育及发展硬核科技产业的“主阵地”,科创板为众多科技企业提供了资本支持,不断激发中国科技创新的活力,有效促进新质生产力的形成,为推动科技创新和产业升级持续贡献力量。

与此同时,科创板期间也推出一系列创新制度,并在实践中不断验证、完善和持续创新,发挥改革“试验田”作用。近期,“科创板八条”出台,标志着科创板新一轮全面深化改革正式启动,形成与新质生产力发展相适应的资本市场体系。

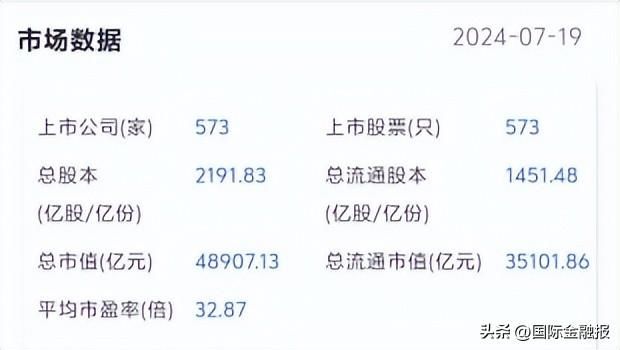

回首五载历程,科创板已支持573家企业上市,总市值约4.9万亿元,平均市盈率逾32倍,IPO首发募集资金超9100亿元,5年累计融资超过1万亿元,为科技创新企业提供了强大的资本支撑。

持续擦亮硬科技底色

7月22日,科创50指数收涨0.34%。半导体板块较为活跃,天岳先进、利扬芯片涨超7%。软件板块部分上涨,麒麟信安涨超7%。

五年来,科创板坚守“硬科技”定位,重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略新兴产业。

上海证券交易所统计数据显示,按照行业分类,科创板申报企业家数最多的行业为计算机、通信和其他电子设备制造业(249家),其次为专用设备制造业(160家),软件和信息技术服务业(135家),医药制造业(102家)。

以申万一级行业划分,在573家科创板上市公司中,电子、生物医药及机械设备行业的公司数量较多,分别为140家、106家、88家,占科创板公司总数比例分别逾24%、18%、15%。

截至7月22日,已有56家科创板公司公布上半年业绩预告。业绩预告类型显示,预增公司41家、预盈11家,合计报喜公司比例为92.86%;业绩预降公司2家。业绩预喜公司中,以预计净利润增幅中值统计,共有26家公司净利润增幅超100%;净利润增幅在50%至100%之间的有12家。

科创板的高速发展,离不开持续高研发投入。2023年,科创板公司研发投入金额合计超1560亿元,同比增长14%,83家公司研发强度连续三年超20%。截至年末,科创板公司已汇聚超过23万人的科研队伍,研发人员占比超三成。

安永大中华区审计服务市场联席主管合伙人汤哲辉在接受《国际金融报》记者采访时表示,科创板将改革“试验田”的作用发挥得淋漓尽致,一系列的创新制度在此落地生根。通过渐进性改革,在发行、上市、交易、退市、再融资、并购重组等方面,科创板形成了完善丰富的制度供给,积累了许多宝贵经验。不少可借鉴、可复制的注册制相关制度规则都被运用到A股主板改革中。

科创板的制度改革,也使得“硬科技”行业企业的上市更加容易、上市更可预期、发行定价更加自主。汤哲辉认为,科创板对于“硬科技”起到了重要的导向作用和集聚效应,打造出新质生产力主阵地,比如光伏、集成电路、生物医药等重要板块,牢牢把握了“面向世界科技前沿、面向经济主战场、面向国家重大需求”的大方向,为解决“卡脖子”和“进口替代”等问题做出了重要贡献。

壮大长期耐心力量

日前,上交所和中证指数有限公司公告表示,将于8月20日正式发布上证科创板200指数。

近年来,上交所积极发挥指数在加快投资端改革、持续壮大长期投资力量方面的重要作用,稳步推进科创板指数编制。目前科创板指数数量已达到16条,初步形成覆盖宽基、行业主题、策略等类型的科创板指数体系。

2020年7月,科创板开市一周年时,上交所发布了第一只基于科创板编制的指数——科创50指数,该指数由科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。

2023年7月,科创板开市四周年时,上交所发布上证科创板100指数,在科创板中选取市值中等且流动性较好的100只证券作为样本,与科创50共同构成上证科创板规模指数系列,反映科创板市场不同市值规模上市公司证券的整体表现。截至2024年5月底,共发行科创100指数产品16只,规模171亿元,较发行规模增长28%。

目前,境内外相关科创指数产品跟踪规模超1500亿元,其中科创50、科创100两条宽基指数的产品规模占比超过90%,有效引导资金支持“硬科技”发展,增强资本市场对提高我国关键核心技术创新能力的服务水平。

此外,对于科创型企业而言,完整地走完“基础科研、成果转化、产业化”全生命周期,大约需要20至30年的时间,甚至更长。这就要求资本持久的耐心。

上海对外经贸大学金融管理学院财务管理系系主任、教授徐寿福在接受《国际金融报》记者采访时表示,关键点在于构建资本特别是耐心资本与企业之间对于“创新”的理解认同。只有企业创新得到了资本的认同,资本才有可能转化为耐心资本,等待企业的创新转化为将来的经济效益,最终获得投资回报;企业只有从专业领域和未来愿景等角度认同“资本理解的创新”,才会积极投入资源去追求这一目标。

系列举措逐步落地

6月19日,中国证监会发布《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》(下称“科创板八条”),进一步深化改革,提升对新产业、新业态、新技术的包容性,发挥资本市场功能,更好服务中国式现代化大局。

其中,科创板关于“硬科技”企业的精准识别、健全股债融资、并购重组“绿色通道”等问题,均引发市场热议。

科技创新具有高不确定性、高突发性的特点。徐寿福指出,一方面仅依靠研发投入、发明专利、营业收入复合增长率、产业化等客观指标,可能会扼杀具有独角兽基因的科创企业。另一方面,依靠主观性标准又容易造成评价过程弹性空间过大,实际审核中难以把握。这让拟申报企业会产生困惑,也可能产生违规违法隐患。

因此,他建议,监管部门适时公开科创属性审核实践案例,阐明科创属性审核逻辑,不仅能够为未来拟申报企业提供借鉴,而且有助于社会对发审委审核过程的监督。

目前,科创板累积了众多市值50亿元以下的“小市值”公司。从目前的市场情况看,大市值企业和小市值企业的分化大,资金和资源往往流向行业龙头企业。

汤哲辉认为,“市值小”不等于业绩差,相反,这些企业往往聚焦特定领域和特定市场,是各自专业或细分领域的佼佼者。同时,小市值企业风险抵御能力受经济周期和政策影响大,相信并购重组“绿色通道”的打开,将促进重点行业的整合、A股资本市场行业结构的调整,促进新质生产力发展。

此外,“科创板八条”发布当天,上交所即以答记者问方式,明确科创板试点执行3%最高报价剔除比例。一个月来,首发上市、并购重组、指数产品等方面陆续“上新”,落地一批典型案例。

持续完善交易机制

五年以来,科创板统筹推进发行、上市、交易、持续监管等基础制度改革,并在再融资、并购重组、股权激励等一系列创新制度上先行先试。多方面持续完善基础制度建设,需要长期持之以恒。

一是需优化退市制度的执行,加强退市公司投资者保护。徐寿福强调,监管部门在强监管态势下首先需要将中小投资者保护措施落到实处,畅通投资者维权救济渠道,全方位健全退市过程中投资者赔偿救济机制,综合运用代表人诉讼、先行赔付、专业调解等各类工具切实保护投资者合法权益。

二是持续推进建立以投资者需求为导向的信息披露制度。徐寿福认为,首先要从制度上保证信息披露的真实性、准确性、完整性和及时性,严格处罚信息披露违规违法行为,压实第三方中介责任。其次,防范利益主体在互联网环境下的信息型市场操纵行为。最后,要优化上市公司信息披露豁免制度,研究出台商业秘密等敏感信息评价标准。

三是投资人的结构有待进一步优化与转型。目前,A股散户占比较高、机构力量不足,尤其缺乏能对市场起到稳定器作用的大机构,部分导致A股市场运行稳定性不足、振幅较大。汤哲辉指出,在“耐心资本”积极壮大一级股权投资市场的同时,也要从制度设计角度,欢迎更多耐心资本投入二级市场,实现对中国“硬科技”领域的大力支持。

此外,记者采访获悉,对比美股市场,A股市场分红与回购的力度远低于其直接融资的规模,说明A股资本市场目前融资属性大于投资回馈的属性。因此,业界呼吁,要加强政策引领与理念转变,推动A股资本市场融资与投资功能并举。

进一步加速国际化

科创板自2019年成立以来,推动科技创新和产业升级,促进金融市场的改革与开放,提升上海在全球金融版图中的地位和影响力,在上海国际金融中心建设中扮演了重要角色。

对此,徐寿福分析称,一方面,科创板增强了上海的金融竞争力。科创板的设立,促进全国多层次资本市场的建设,推动中国整体金融市场的成熟与完善。与此同时,科创板促进科技与金融的深度融合,加速了科技成果的转化和应用,为上海乃至全国的科技创新提供了强有力的资本支撑,强化了上海金融市场的竞争力,推动了长三角地区的创新能力和竞争能力,实现了区域经济的协同效应,呈现出良好的示范与辐射效应。

另一方面,科创板提升了上海的国际影响力。科创板的快速发展,吸引了一大批海内外金融机构和专业人才集聚上海,形成了良好的国际金融生态。科创板纳入沪港通交易,允许QFII(合格境外机构投资者)、RQFII(人民币合格境外机构投资者)参与科创板股票交易,为外资进入中国资本市场提供了便利。此外,科创板的发展还推动了浦东新区离岸金融体系的构建,促进了上海金融市场的国际化进程。

科创板常被视为中国的纳斯达克。未来科创板还将加速推进国际化,为升级版的上海国际金融中心建设不断赋能。

国际化是中国资本市场发展的重要方向。汤哲辉表示,一方面科创板要在制度上不断完善,吸引更多具有全球影响力的科技创新企业上市,培育更多具备国际竞争力的科技公司;另一方面,继续提升市场规范化程度、完善交易机制,进一步提高市场的透明度和信誉度,吸引更多国际投资者的关注和参与。

徐寿福认为,可以考虑从以下方面着手:一是继续完善科创板的上市规则,简化跨境融资流程,吸引更多国际企业选择科创板上市;二是深化与全球主要金融中心的交流合作,建立更多跨境交易平台和互认机制;三是开发更多与科创板挂钩的衍生品和指数产品,满足国际投资者多样化的投资需求;四是利用大数据、人工智能等技术,提升科创板的交易效率和监管能力,打造智慧型金融市场,提高市场透明度和可信度。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com