友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

相关文章

近七日浏览最多

最新文章

智通财经获悉,美联储主席鲍威尔“勇闯”国会山进入第二天。在第一天的证词发言之后,投资者目前普遍定价9月首次降息,预计美股到年底很有可能再涨5%。

鲍威尔周二在参议院发表半年度货币政策证词后,北京时间周三22:00将在众议院金融服务委员会发表半年度货币政策证词。投资者将密切关注他在利率、当前环境和未来政策线索方面的每一句话。

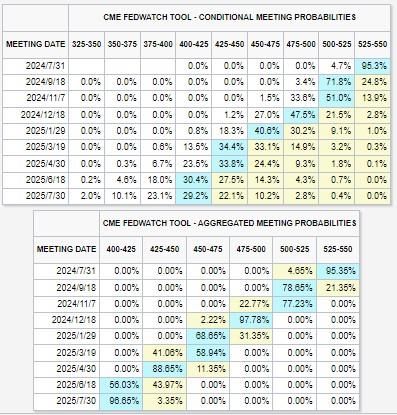

就鲍威尔周二的证词来看,由于在抑制通胀方面取得了“适度的进一步进展”,美联储无疑离降息更近了一步。然而,政策制定者仍然需要确信,通胀正在持续向2%的目标迈进,这意味着本月晚些时候降息的可能性不大。考虑到美联储在过去一年的大部分时间里都在发表类似的言论,这对市场来说并无新意。根据CME美联储观察工具,市场目前预计美联储7月份降息的概率仅为4.7%,而9月降息的概率超过75%。

周二,鲍威尔警告称,过早或过度降息可能阻碍甚至逆转通胀下降,而行动太迟或太少可能过度削弱经济与就业。他在为期两天的国会证词的第一天对立法者说:“高通胀不是我们面临的唯一风险。过晚或过少地减少政策约束可能会过度削弱经济活动和就业。过早或过多地降息可能会阻碍或逆转通胀进展。更多的良好数据将增强我们对通胀正朝着2%可持续移动的信心。”

美联储官员们的目标是将通胀恢复到2%的目标,此前新冠疫情后价格飙升。尽管劳动力市场在高利率压力下保持了韧性,失业率的上升增加了对美联储官员降低借贷成本的政治压力。

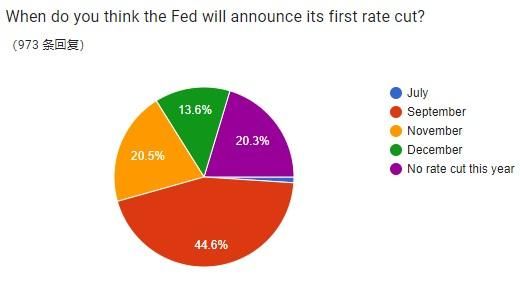

鲍威尔也指出,“更多的良好数据”将增强对通胀正在向美联储2%目标移动的信心。因此,根据SA Sentiment Survey最新的7月情绪调查,大多数受访者(45%)预计第一次降息将在9月份发生,高于6月份调查的37%。

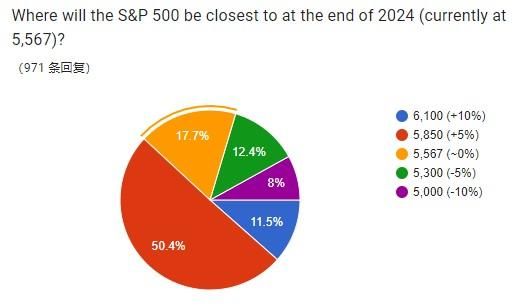

鲍威尔在美国国会的评论也被市场解读为偏向中性,没有出现鹰派信号,进而推动标普500指数周二创下新的收盘新高,创下该指数2024年以来的第36个纪录。根据Seeking Alpha最新的7月情绪调查,超过六成的受访者认为到2024年年底将上涨,其中近50%的受访者认为将上涨5%。

半年一次的货币政策更新报告还包含了美联储对整体经济的展望。此前,美国6月份非农新增就业人口为20.6万,失业率上升至4.1%;与此同时,美国经济增速有所放缓。鲍威尔补充说,就供需动态而言,劳动力市场“几乎”处于疫情前的水平,但如果出现意外的疲软,联邦公开市场委员会将做出回应。鲍威尔称:“我们已经看到,从很多方面来看,劳动力市场已经明显降温……这不是目前经济普遍通胀压力的来源。”

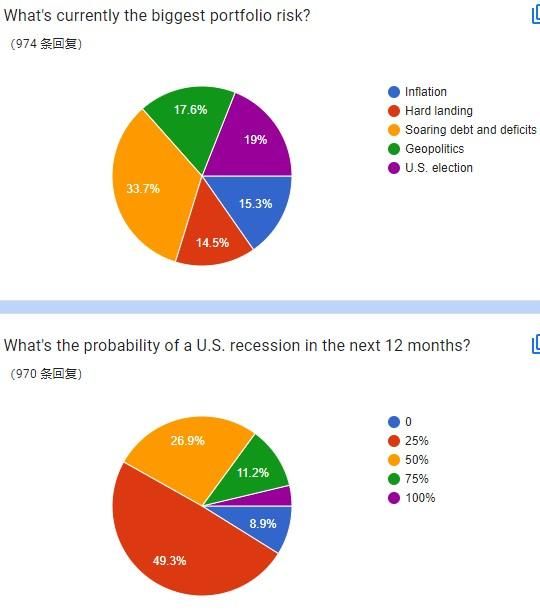

对此,投资者也不在普遍认为通胀(15.3%)是最大的投资组合风险,转而认为美国政府飙升的债务和财政赤字是最大的投资风险(33.7%)。此外,投资者普遍(49.5%)认为未来12个月美国衰退的概率为25%;仅有3.7%的受访者认为美国未来一年100%陷入衰退。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com