控股股东南京银行提前交出营收净利双增“答卷”,旗下村镇银行业绩表现却不尽如人意。7月31日,鹿城银行发布2024年半年报告,1—6月,该行营收同比减超10%,净利润近乎“腰斩”。

鹿城银行曾因满足连续盈利等条件而进入新三板创新层,2021—2023年业绩增速虽放缓但也始终保持盈利,如今却面临着业绩大幅下滑。与此同时,该行也触发降层“预警”,截至7月29日,该行已连续35个交易日股票每日收盘价均低于1元,存在被调出创新层的风险。在业绩衰退、降层“预警”的艰难时刻,背靠南京银行的鹿城银行又该何去何从?

净利润近“腰斩”

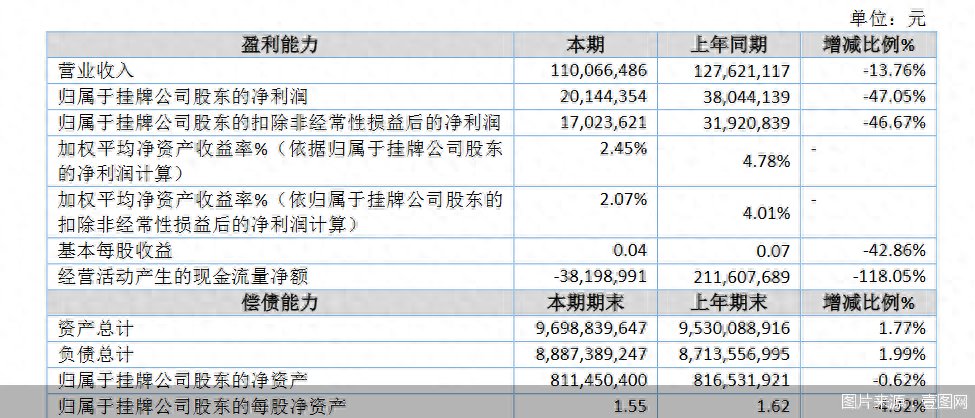

7月31日,鹿城银行发布2024年半年度报告,上半年,该行实现营业收入1.1亿元,同比减少13.76%;实现归属于挂牌公司股东的净利润2014.44万元,同比下降47.05%。

结合一季报数据分析,在二季度单季,鹿城银行实现营业收入5111.32万元,同比下降22.17%;归属于挂牌公司股东的净利润亏损43.01万元,与上年同期、今年一季度相较,均由盈转亏。

对于上半年净利润大幅减少的原因,鹿城银行表示,主要为2024年上半年该行营业收入比上年同期减少1755.46万元,营业支出比上年同期增加568.65万元,利润总额比上年同期减少2343.08万元。

作为一家服务江苏省昆山市周边乡镇的村镇银行,鹿城银行营收贡献主要倚仗利息净收入,该项业务占比超过90%。而在2024年上半年,鹿城银行利息净收入同比减少11.67%至1.04亿元,与此同时,手续费及佣金净收入再度负增长,较上年同期下降67.95%至-19.99万元。

收入减少、支出增加成为鹿城银行业绩下滑的主要原因。根据2024年半年度报告,由于存款日均规模比上年同期增长2.39亿元和存款付息率比上年同期增长19BP,该行利息支出比上年同期增加1021.96万元,而在营业支出中,由于阶段性贷款的增长,该行信用减值损失比上年同期增加902.47万元。

回顾过往业绩,2021—2023年三年间鹿城银行业绩增速虽有所放缓,但始终保持增长态势,在新三板挂牌银行中表现较为亮眼。2021—2023年该行分别实现营业收入2.17亿元、2.46亿元、2.52亿元,归属于挂牌公司股东的净利润6320.03万元、6512.95万元、6801.23万元。

对于鹿城银行2024年上半年业绩下滑的原因,金乐函数分析师廖鹤凯指出,鹿城银行业务比较传统,主营业务依靠吸收公众存款,发放短期、中期和长期贷款。随着银行净息差持续收窄、负债端成本压力持续,同时对实体经济减费让利政策力度加大,叠加不良率有所提升,导致上半年营收减少、净利润大幅下降。

2024年半年度报告显示,截至报告期末,鹿城银行净息差较上年末减少36个基点至2.2%,不良贷款率则较上年同期增长0.27个百分点至1.32%。

“鹿城银行不良贷款率上涨、资产减值损失增加的原因可能是当地中小企业客户运营不佳的一种表现。”廖鹤凯同时表示,鹿城银行净息差后续走势预计还有一定的收窄空间。

面临降层风险

据了解,鹿城银行2009年12月正式对外营业,是由南京银行作为主发起人设立的一家村镇银行,2016年6月进入新三板创新层。

在进入新三板创新层时,鹿城银行2014年、2015年连续两年盈利,净利润维持在5000万元以上水平,连续两年加权平均净资产收益率也在17%以上,达到“最近两年连续盈利,且年平均净利润不少于2000万元;最近两年加权平均净资产收益率平均不低于10%”的进层标准。

不过,自2020年起,鹿城银行加权平均净资产收益率就已低于10%。2024年上半年鹿城银行加权平均净资产收益率已跌至2.45%。

与此同时,接连“破净”的股价也使鹿城银行触发降层“预警”。根据公告,截至7月29日,该行已连续35个交易日股票每日收盘价均低于1元,达到可能触发降层的情形。《全国中小企业股份转让系统分层管理办法》规定,若该行连续60个交易日股票每日收盘价均低于每股面值,将触发降层情形,存在被调出创新层的风险。截至7月31日收盘,鹿城银行股价为0.95元/股。

“股票价格的持续走低与鹿城银行自身经营及业绩情况有关。”中国(香港)金融衍生品投资研究院院长王红英表示,若从创新层下调至基础层,将会对银行整体声誉及资本金补充带来负面影响。

近年来,新三板挂牌银行陆续“减员”,此前,已有琼中农信、喀什银行、客家银行等“撤离”,邢农银行也拟申请“摘牌”。新三板银行仅剩国民银行、汇通银行、鹿城银行和如皋银行四家,如今鹿城银行又将面临降层可能。

未来,背靠南京银行的鹿城银行将何去何从?廖鹤凯认为,作为南京银行的控股村镇银行,鹿城银行可以更多地引进南京银行的管理优势、风控优势、业务多元化优势、科技优势,立足本地,服务好本地的实体经济,积极开拓中间业务收入,降低不良发生风险,以实现自身业务长足发展。

王红英表示,作为鹿城银行控股股东的南京银行自身业绩发展较好,从股东角度可以对鹿城银行发展战略、内部成本管理、人员素质、风控合规方面进行指导。但由于服务客群不同,打铁还需自身硬,鹿城银行后续应改善经营方式,提升风控合规能力,提高自身经营素质。

就业绩下滑原因及后续经营规划,北京商报记者尝试采访鹿城银行,截至发稿尚未得到回复。

北京商报记者 李海颜

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com