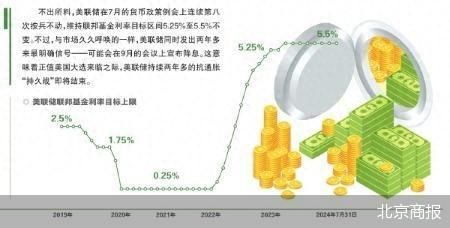

不出所料,美联储在7月的货币政策例会上连续第八次按兵不动,维持联邦基金利率目标区间5.25%至5.5%不变。不过,与市场久久呼唤的一样,美联储同时发出两年多来最明确信号——可能会在9月的会议上宣布降息。这意味着正值美国大选来临之际,美联储持续两年多的抗通胀“持久战”即将结束。

降息暗示

当地时间7月31日,美国联邦公开市场委员会(FOMC)公布最新利率决议,将基准利率维持在5.25%—5.5%的目标区间不变。至此,在始于2022年3月的本轮紧缩周期内,美联储已连续八次会议未加息。去年7月加息以来,美联储一直将政策利率保持在20余年来高位不变。

不过,本次会议仍被视为美联储近年来最重要的议息会议之一。美联储对降息的表述不再是“待定”,而是发出了明确信号。“美国经济正逐渐接近降息的适当时机。如果得到我们所希望的数据,我们可能会在9月的会议上考虑降低政策利率。”美联储主席鲍威尔在当天的新闻发布会上暗示,美联储在年底前可能会进行一系列降息,具体取决于通胀和就业市场数据。

这番言论被视为将9月降息“摆上桌面”,其中“可能多次降息”的暗示比美联储近期预测的“今年两次降息”还要多一次。

中信证券固定收益团队分析认为,7月议息会议继续维持利率目标区间不变,但对未来降息的态度明显松动。或受益于二季度来屡屡低于市场预期的通胀数据,美联储对通胀回落至2%的信心有所增强,声明中对通胀的表态也从“仍处高位”调整为“一定程度上仍处高位”。与此同时,美国失业率自2024年3月以来持续上行,6月已升至4.1%,逐渐走软的就业市场也使得美联储政策重心由此前的“高度关注通胀”转为“关注通胀与就业的双重目标”。此外,鲍威尔谈及委员会的共识正逐渐接近于降息,并认可了9月开始降息的可能性。综合来看,美联储于9月降息的条件已日益成熟。

美联储此次在声明中重申,在考虑对联邦基金利率目标区间的任何调整时,将仔细评估未来的数据、不断变化的前景和风险平衡。美联储再次强调,在对通胀持续向2%迈进有更大信心之前,降低利率目标区间是不合适的。

声明还提到,实现就业和通胀目标的风险继续趋于更好的平衡;经济前景不确定,委员会注意到其双重任务面临的双面风险。不过,决议声明改称通胀“有所”高企、降通胀取得“一些”进一步进展、就业增长“有所放缓”、失业率仍处低位但“有所上升”。此前5月的表述为“过去一年实现就业和通胀目标的风险已趋于更好的平衡。经济前景不确定,委员会仍然高度关注通胀风险”。

大选影响

为应对40年不遇的高通胀,美联储从2022年3月到2023年7月连续11次加息,将联邦基金利率目标区间推升至5.25%至5.5%之间,为23年来最高水平。过去一年间,美联储一直“按兵不动”,高利率对经济活动的抑制作用已逐步显现。

一些美联储前官员日前呼吁美联储更快采取降息行动。纽约联邦储备银行前行长比尔·达德利在彭博社发表评论文章说,美联储应该在9月之前降息。“虽然通过降息来避免衰退可能已经太晚,但继续拖延只会不必要地增加风险。”美联储前副主席艾伦·布林德在《华尔街日报》的一篇评论文章中说,现在是降息的时候了。布林德指出,为期两年的对抗通胀的斗争已经结束,“经济似乎正在降温”。

同时,美联储官员一直坚称,11月的大选对他们的决定没有任何影响,他们不想以任何方式参与政治。就本场总统选战而言,通胀或许不是最核心问题。但不可否认的是,较低的利率往往会提振股市,并可能慢慢提振经济活动。

“无论美联储做什么,都不可能让两党同时满意。”有美国舆论指出,共和党议员7月早些时候在听证会上告诉鲍威尔,9月降息将使得竞争环境向着不利于特朗普的方向倾斜。但如果美联储一直不降息,民主党同样会发起猛烈抨击。

上海国际经济交流中心副理事长徐明棋指出,美联储一直试图保持政策独立性,本轮紧缩货币政策已接近尾声,但美联储在降息时机选择上有点为难。美国两党都希望降息,但共和党不希望在大选前降息。因为美国民众对经济形势变化非常敏感。如果在大选前降息,经济增长率随之上升,将被视为拜登政府的经济成就,从而有利于民主党的选情。但如果迟迟不采取行动,美联储可能会再次遭到政策滞后的批评。

节奏如何

在鲍威尔表态后,美股、美债、原油、黄金、日元走高。根据芝加哥商品交易所美联储观察工具的最新数据,截至7月31日下午,美联储9月降息25个基点的可能性达90.5%。交易员还预计,年底前美联储会降息三次,今年内共计降息70个基点。

降息预期下,对全球资本市场有何影响?平安证券认为,受财报扰动、交易层面波动等影响,近两周美股出现大幅回调,但这也进一步加剧美联储降息急迫性,本轮降息更类似于预防式降息,小幅降息后经济或将获得修复,将再次激发需求,后续美股仍有上行动力,全年对美股不悲观。

广发证券资深宏观分析师陈嘉荔认为,对于美联储而言,现阶段就业市场温和降温仍然可以接受,但如果持续弱化则可能带来较大风险,这也是为何鲍威尔在发布会中提到,“就业市场的下行风险是实质性存在的”,反映美联储在应对后续就业走弱时的降息政策需要更加灵活。基于对通胀和就业市场的判断,维持美联储今年9月、12月分别降息25个基点的判断。

考虑到鲍威尔给出了较为明确的降息指引,华泰证券首席宏观经济学家易峘表示,如果7—8月数据不出现特别超预期的情况,预计美联储9月18日会议将调整点阵图,开启降息周期。后续降息的路径仍然取决于数据表现,特别是就业数据。如果经济维持正常化趋势,就业市场不出现超预期恶化,美联储或不会连续降息,预计四季度将再降息一次。如果就业市场恶化超出预期,失业率快速上行,那么不排除美联储连续降息的可能性。

北京商报记者 赵天舒

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com