文|博望财经 恒心

要说谁对资本市场最执着,KK集团绝对能排上号。

据港交所网站显示,7月31日, KK集团的招股书又失效了。值得注意的是,这已经是KK集团第四次递表,但均以失败告终。

就数据而言,KK集团此前交出“成绩单”还不错。截至2023年10月31日,KK集团营收同比增长55.5%至47.7亿元,毛利同比增长84.6%达22.5亿元。然而,实现净利润仅2.1亿元,这个利润在今天的资本市场几乎没有竞争力。按照现在港股普遍上市市盈率10-15倍计算,其市值大约在30亿左右,这距离其此前200亿的一级市场估值相差甚远。

屡次冲击IPO失败,资本市场的关注点主要集中在亏损、门店缩减、加盟商出逃等问题上。据此前《红星新闻》报道,公司国内加盟商出现了大批出逃的问题,而公司寄希望的海外业务目前也有可能出现海外代理商自立门户创办自主品牌的问题。

01 KKV印尼代理商反水自立门户,KKV被改头换面?

近日,KKV印尼公司在ins和facebook官方账号上发布公告,位于Tunjungan Plaza和Central Park的KKV闭店“焕新“。

重新开业后,门头logo从KKV变成OH!SOME,货品、店铺设计和配色与KKV高度相似,但不见KKV的踪迹。Central Park的OH!SOME开业时间为8月1日,为KK集团招股书第四次失效次日,该店曾经是KKV印尼首店。此外,印尼第二大城市泗水的KKV也改头换面,变为OH!SOME开门营业。

Central Park的KKV改为OH!SOME

从以上迹象来看,KKV印尼代理商有可能已经开始自创品牌OH!SOME。如果真是这样,那么KKV在印尼市场或面临“教会徒弟,饿死师傅”的尴尬局面。由于KK集团一直在加盟、代理和直营之间切换,至今没有摸索出一套合理的配比模式。它更像是批发市场采货的模式,没有产品研发和独家产品上架,很容易教会代理商自创品牌。未来,KKV想要在全球拓展代理商,势必会面临同样风险,最好的解决办法无外乎是在海外开直营店。但KKV此前在国内大直营店模式并不理想,此前招股书显示,从2021年开始,KK集团的加盟商们开始撤离。其加盟店由2020年的424家下降至2021年的357家,2022年则骤降至114家。海外拓展能否复制国内直营店模式是个未知数。

印尼市场的KKV门店被改为OH!SOME

02 高开低走,累亏近74亿元

据招股说明书,作为国内三大潮流零售商之一,KK集团早已全线入侵新零售消费场景,已拥有主打精致生活集合的新一代主力店品牌KKV、国内首个大型美妆集合品牌THE COLORIST调色师、国内首个全球潮玩集合品牌X11、主打极致性价比的迷你生活集合品牌KK馆等多个优质品牌,备受Z世代年轻消费群体所青睐。

早期充分享受时代红利,KK集团体量以肉眼可见的速度增长。作为一只超级独角兽,KK集团自然也备受资本青睐,2016年以来先后完成了A轮至F轮的多轮融资,成功吸引到了包括深创投、经纬创投、璀璨资本、CMC资本、京东等在内的诸多明星投资方,在2021年完成F轮融资后,估值飙升至30亿美元,约合人民币200多亿。也就意味着,与2016年初完成种子轮时的1亿元估值相比,KK集团5年时间里估值增长了约200倍。

虽然KK集团规模在扩张,但陷入了盈利困境。

据最新招股说明书显示,2020年至2022年,KK集团的营收分别为16.46亿元、35.24亿元、35.51亿元,2023年前10个月营收达47.49亿元,从数值上实现稳定增长,但增速总体呈现大幅放缓的趋势,2020年至2022年营收分别同比增长255%、114%和1%,2023年几乎陷入停滞。直至2023年前10个月,KK集团的营收增速恢复至54.84%,相较2022年同期有所好转,但较前两年仍存在巨大差距。

此外,KK集团还陷入“增收不增利”的困境,前两年净利润分别为-20.17亿元、-56.81亿元,连续巨额亏损。好在2022年及2023年前10个月净利润逐渐“转正”,但仅分别为0.62亿元、2.09亿元,对于前两年的亏损无异于“杯水车薪”。

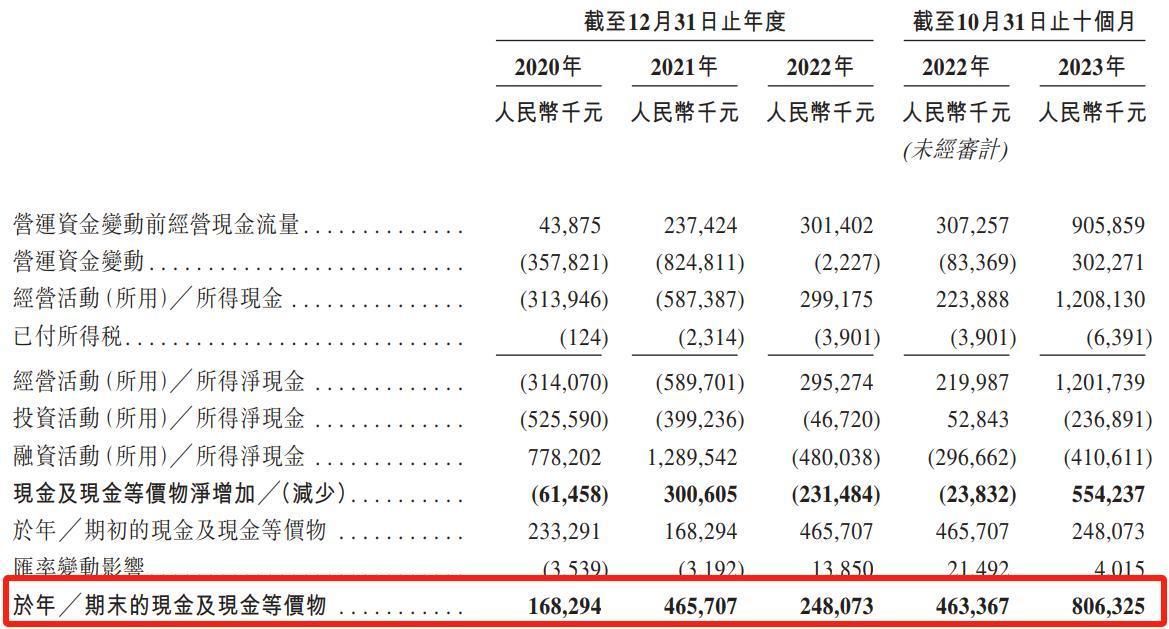

值得注意的是,KK集团的偿债压力似乎也在增大。据招股书显示,2020年至2022年及2023年前10月KK集团的现金及现金等价物分别为1.7亿元、4.7亿元、2.5亿元及8.1亿元,同期流动负债却分别高达9.58亿元、13.1亿元、14.12亿元及14.04亿元,这也解释其为什么对上市如此“热衷”。

03 加盟商集体出逃,不足4年净减少300逾家

在Z世代崛起及新消费理念席卷之下,我国潮流零售市场快速发展,但“钱”景广阔的潮流零售市场自然也引来不少玩家,而随着越来越多的新入局者想从潮流零售新业态中分一杯羹,全国有超1200多家企业涉足该领域。就拿KKV为例,品牌定位为综合性生活方式潮流零售店,为KK馆融合沉浸式、场景化、大场地面积等多元素的升级版场馆,主要面向青少年和年轻人提供各种精致潮流生活用品,包括3C周边、美妆产品、文具及毛绒玩具、休闲零食等。

在业内同质化“内卷”日益加剧的背景下,KK集团发展难言一帆风顺。

KK集团早期靠着打造品牌矩阵、高速扩张线下门店网络等策略占据了一定市场份额,甚至为了吸引加盟商加入,KK集团不惜在2020年和2021上半年向加盟商提供无担保并计息的贷款,主要用作新门店开业及翻新现有门店的初始资本开支。招股书显示,提供给加盟商贷款的年利率为10%至12%,按月支付。直到2021年6月,KK集团才停止这项政策。

成效也很显著,根据招股说明书显示,KK集团目前拥有四个零售品牌,即KKV、THE COLORIST、X11和KK馆,各零售品牌的战略性设计均旨在满足中国不同消费人群的市场需求。基于此,以GMV计,KK集团成为我国三大生活方式消费品潮流零售商之一,在业内也逐渐追赶上头部企业步伐,进入领先行列。

根据招股说明书显示,2020年至2022年,KK集团加盟店数量分别为424家、357家、114家,并进一步减少至2023年10月31日的109家,不足4年净减少315家。

KK集团主打大店直营模式,虽然以沉浸式购物体验、新潮创意的空间布局、符合Z世代口味的选品吸引了大批年轻消费者,但更“重”的经营模式也使其必须面对巨额亏损。还有一点值得注意的是,KK集团主推的大店运营模式易造成高坪效、高库存。其店均估值约3000万,但对于加盟商而言,在后疫情时代下,想要回本甚至赚钱可谓难上加难。

现在摆在KK集团面前的难题就是,曾经耗费大量成本扩张门店规模,收编加盟商,但一来一去之间,眼下门店数量却在收缩。若想门店数量继续增加,钱又从哪来?或许这也是着急上市的根源。

KK集团四次冲刺IPO失败,未来能否最终冲刺IPO成功?尚需市场给出答案。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com