友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

相关文章

近七日浏览最多

最新文章

伴随行情转暖,一批主动权益型基金年内净值上涨超过15%,表现较为突出。其中,景顺长城价值边际灵活配置混合A截至2024年6月20日(下同)年内净值上涨19.92%,同类排名23/2302。

景顺长城价值边际灵活配置混合重点投资能源相关的资源板块,基金重仓股包括紫金矿业、中国海洋石油、华能水电、川投能源、铜陵有色等企业。截至6月20日收盘,基金多数重仓股年内股价上涨超过20%。

景顺长城价值边际灵活配置混合成立于2020年8月,基金投资目标为:在严格控制风险并保持良好流动性的前提下,追求超越业绩比较基准的投资回报。通过精选具备投资价值、盈利能力良好的股票,力争实现基金资产的长期稳定增值。基金业绩比较基准为:沪深 300 指数收益率*60%+中债综合指数收益率*40%。

截至2024年6月20日,景顺长城价值边际灵活配置混合A年内净值上涨19.92%,跑赢业绩比较基准超过15个百分点,同类排名23/2302,表现较为突出。

Choice数据显示,从长期业绩表现来看,景顺长城价值边际灵活配置混合A成立以来净值累计上涨63.53%,跑赢业绩比较基准超过75个百分点,同类排名13/1837。

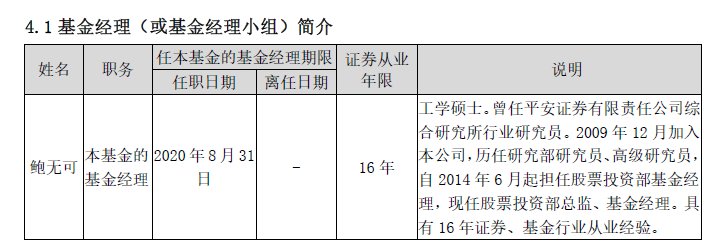

景顺长城价值边际灵活配置混合的基金经理为鲍无可。公开资料显示,鲍无可2009 年 12 月加入景顺长城基金,历任研究部研究员、高级研究员,自 2014 年 6 月起担任股票投资部基金经理,现任股票投资部总监、基金经理。

鲍无可目前在管规模超过200亿元,其在管产品近1年均取得正回报。

重仓股:紫金矿业、中国海洋石油、华能水电等

2024年一季度末,景顺长城价值边际灵活配置混合权益投资金额占基金总资产的比例为84.67%。基金持仓主要配置在制造业、采矿业以及电力、热力、燃气及水生产和供应业。

基金经理在一季报中表示:“目前,能源相关的资源板块在我们的投资组合中占据较大比重,我们对这一领域持续看好。虽然中国经济当前面临一定压力,但全球其他地区的经济表现稳定,对资源品特别是能源的需求持续增长。在供给端,由于环境、社会和治理(ESG)等因素的影响,全球能源类资源品的产量增速较低。即便在产品价格高企的背景下,原油、煤炭等行业的资本投入依然处于低位。鉴于这种供需格局,我们预计资源品的供需矛盾可能会进一步加剧。因此,市场可能显著提升对这些产品的远期价格预期。”

2024年一季度末,基金重仓股包括紫金矿业、中国海洋石油、华能水电、川投能源、铜陵有色等企业。截至6月20日收盘,基金多数重仓股年内股价上涨超过20%,其中中国海洋石油、洛阳钼业、紫金矿业等涨幅居前,均上涨超过四成。

(文章序列号:1803973046139228160/CJT

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com