友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

“股神”巴菲特继续抛售!本月第三次减持美国银行(BAC.US),累计套现近30亿美元

49

0

相关文章

近七日浏览最多

标签云

定存

温彬

股份行

净息差

活期存款

定期存款利率

银行

港元

招商证券

中小银行

存款利率

农商行

时代周报

归母净利润

南京银行

美联储

税前利润

股价

伯克希尔

减持

巴菲特

美国银行

伯克希尔哈撒韦

恒丰银行

国有银行

渤海银行

lpr

邮储银行

招商银行

平安银行

周茂华

工商银行

银行存款利率

工行

农行

摩根士丹利

交通银行

央行

房贷利率

广发基金

国盛证券

瑞银

农业银行

a股

小微企业

厦门市

贷款

不良贷款率

房地产

人民银行

逆回购

货币政策

股票回购

美股

花旗

原油

特朗普

知名企业

美国商务部

汽车制造商

唐纳川普

特斯拉公司

关税

沃尔玛

零售业

科恩

鲍威尔

经济顾问

加拿大总理特鲁多

美联储主席

金价

高盛

现货黄金

刘易斯鲍威尔

唐纳德特朗普

美国总统

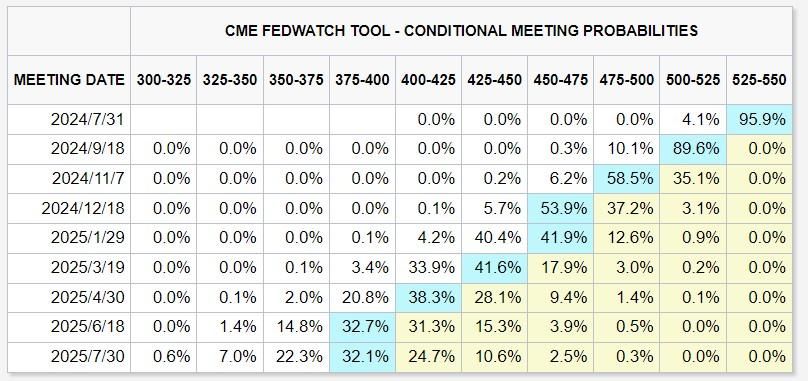

降息

日股

日韩股市

欧盟

中国

谈判桌

通货膨胀

美债

黄金价格

金价走势

财政赤字

特朗普集团

埃隆_马斯克

埃隆马斯克

国际金价

加征

纽约联储

美国经济

超配

熊市

中国股市

新兴市场

加息

基点

通胀数据

美元兑日元

基准利率

香港金管局

市场报价利率

香港金融管理局

美元指数

解读

四年半

联邦

大数据

板块

etf

半导体

中概股

英伟达

kris

美国政府

股市

持股

美国银行股票

美元

日元

全球央行

美国

美国运通

股票

可口可乐

苹果

苹果公司

投资

投资收益

日本央行

pilot

mike

股份

基金

中信建投

立讯精密

期货

中国石油

英特尔

纳斯达克指数

北京青年

sec

汉王

北向资金

员工持股计划

机器人

黄仁勋

温氏股份

金融界

应收账款

ipo

张恒

韭菜

人工智能

价值投资

榜一

孙宇晨

总统晚宴

白宫新闻秘书

水饺

摆摊

饺子

红姐

云吞

臧健和

香港

五月天

李嘉诚

演唱会

周凯旋

首席执行官

大s

李春平

软饭男

具俊晔

普京

捐助

乌克兰

霍华德

世界记录

袁绍

曹操

罗盘

周星驰

段永平

港口

李超人

木头姐

泡沫

老美

华尔街

比索罗斯

悲观情绪

可乐

麦当劳

长寿秘诀

饮食习惯

赵薇

信披

郭涛

黄有龙

盛品儒

顺龙股份

离婚

小四月

阿里影业

唐德影视

顺龙控股

虞锋

白手套

瑞东集团

爱情

李柯

成全

余华

芒格

吴柳芳

王传福

后事

查理

皮特

香蕉

苏富比

水果摊

拍卖行

喜剧演员

保罗

国会

希金斯

国会山

马斯克

鸿海

日本

慈善基金会

就业

券商

ebay

保持沉默

mani

标普

ibm

资本市场

仓位管理

高通

微软