文|松果财经 好蓝不灵

“回暖”“复苏”已然是消费电子行业的发展主基调。Wind数据显示,截至目前,工业富联、鹏鼎控股、沪电股份、深南电路、蓝思科技及水晶光电等企业的股价累计涨幅均已超过30%。

另外,相关公司也迎来了业绩向上拐点。据Wind数据,消费电子(中信)成分板块33家发布中报业绩预告的上市公司中,13家预增、4家扭亏、1家略增,业绩预喜率达54.54%,高于A股中报预告整体预喜率。

与此同时,华福证券、山西证券、天风证券的多份研报对消费电子板块给出“增持”评级。国泰君安研报指出,预计三季度消费电子旺季有望全方位拉动需求上行,包括手机、PC、通用服务器等。

板块涨势固然喜人,但让人不禁想问的是,究竟是什么因素在“催热”消费电子概念股?行业的周期性复苏真的到来了吗?

消费电子升温,需求和供给的双向“供暖”

目前来看,消费电子板块的热度上涨,或与相关产品出货强劲直接相关。

以手机、PC品类为例,根据DSCC《高级智能手机显示屏出货量和技术报告》,2024年第一季度,OLED智能手机出货量和营收分别同比增长50%和3%;预计2024年上半年,OLED智能手机出货量将同比增长43%,营收同比增长7%。

另外,据IDC最新数据,在经历了连续七个季度的下滑之后,2024年第二季度全球个人电脑(PC)市场终于迎来了第二次正增长,出货量达到6490万台,同比增长3%。

而这样的市场表现,则得益于消费者需求和企业供给的双向“供暖”。首先是消费者“被动换机”需求率先复苏。

具体而言,近年来,由于产品耐用性不断提升等,PC、智能手机换机周期显著拉长,如IDC研究数据显示,PC消费市场的主流换机周期为3-5年;而根据Counterpoint Research数据,2023年我国智能手机换机周期超过40个月。

这种情况下,产品出货量也受到显著影响。根据IDC数据,2023年全球智能手机出货量为11.63亿部,同比下滑3.45%;另据Gartner数据,2023年全球PC出货量合计2.43亿台,同比下降15%。

但值得注意的是,到了2024年,消费者对消费电子产品的需求开启新一轮上升,对此,中银证券的一份报告曾做出解释,以2020-2021年的出货高峰期进行推算,2024年是许多消费电子终端换机周期的临界点,产品将迎来一波放量高峰。

其次是端侧AI产品的陆续推出,刺激市场“主动换机”需求。众所周知,AI已经成为各行各业的发展创新驱动力,对于消费电子行业的影响同样深刻,此前,国海证券行业分析师指出,AI快速应用于消费电子产品,不仅加快了创新节奏,还促使出现新功能、新玩法和新应用,从而激发消费者的换新需求。

另外,端侧AI的应用,也契合目前大模型商业化规模落地的需求。基于此,手机、PC等厂商正在担负起先行者角色,推动AI应用范围的不断扩大。

比如,小米、荣耀、vivo、OPPO、一加、联想等品牌均已推出自家的AI产品。而苹果也已发布个人智能系统“Apple Intelligence”,可应用于iPhone、iPad和Mac等智能设备。

在众厂商的齐力推动下,消费电子AI产品的市场规模已然打开。以AI手机为例,据IDC近日发布的报告,预计今年AI手机出货量将同比暴增364%,达2.34亿部,渗透率约19%。明年更是有望继续增长73.1%,预计2023-2028年的年复合增长率为78.4%。

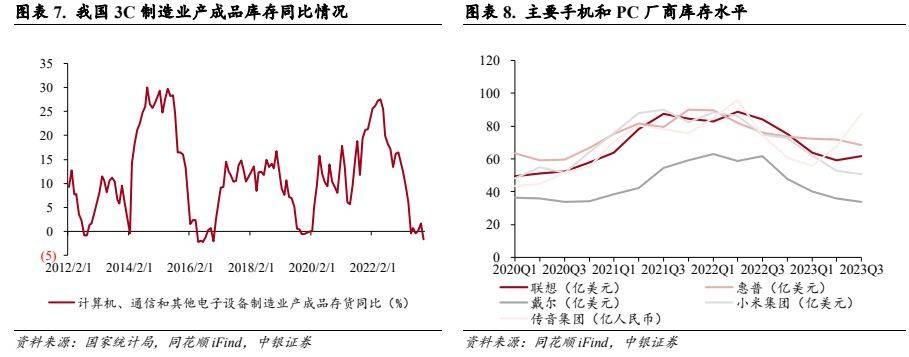

此外,市场供给的结构性调整,加快了库存周转,也增强了资本市场的信心。据同花顺iFind报告,消费电子行业中,主要手机和PC厂商的库存水平自2022年二季度起持续下降,目前已经达到较为健康的库存水位,接下来有望迎来新一轮的主动补库存期。

整体来看,本轮消费电子行业的上行,受到产业库存水平降低、供需结构改善等多重因素影响。不过,长远来看,消费电子行业仍存在一些不确定因素引起关注。

新一轮康波周期开启,消费电子行业何以更确定性增长?

经济学家尼古拉·康德拉季耶夫曾提出一个著名理论——康波周期,其中包含繁荣、衰退、萧条和回升四个阶段。据悉,新一轮康波周期的开启往往与重大技术创新密切相关。

而如今AI技术的爆发,或正在将全球经济推向康波回升周期,于消费电子行业而言,机遇显著,但与此同时仍然存在一些发展迷雾有待驱散,还是体现在需求和供给两侧。

其实,近年来消费者购物习惯已经发生明显改变,趋于保守和理性,在基本需求得到满足的同时,更偏好“兴趣消费”,以获得社交价值和情感价值。

这一趋势下,若是当前已拥有的数码产品能够满足基本的通讯、娱乐等需求,消费者便会将更多可支配收入集中在旅行和休闲活动方面,而非追求新一代科技产品。

而且,当前消费电子产业的新一轮创新处于初级阶段,一定程度也引起市场担忧。以AI手机为例,此前,IDC发布的《AI手机白皮书》用四项能力定义AI手机:高效利用算力、感知真实世界、自学习、创作,相比传统产品是更加彻底的革新。

而在实际应用场景中,AI手机的功能主要集中在文档总结、图片处理、信息检索、文本翻译等层面,似乎更倾向于对传统功能的加强,还不够“颠覆”。

不过,不可否认,AI产品是消费电子下一个未来的趋势已定,这种情况下,加强产品的技术创新迭代,更进一步激励消费需求,愈发重要。再从产业链视角来看,上游企业或需做好更加充分的准备。

可以看到,相关AI产品具备十分显著的技术集成,涉及产业上游更进一步的技术升级。比如,AI手机主控芯片将集成CPU\GPU\NPU\RAM\基带等功能部分,射频信号进入到5G+阶段,蓝牙、Wi-Fi、UWB、卫星通信等需持续增加信号频段。

另外,当前AI算力需求也在呈指数级增长,华为就曾预估2030年相比2020年,AI爆发带来的算力需求将增长500倍。为了实现庞大的算力集群,芯片的堆叠密度、芯片和封装模组的热通量等都要同步增长,导热、散热以及封装材料的性能要求也需要跟上。

对此,其实目前消费电子产业链上的供应商已有深刻认知。例如,蓝思科技曾表示,“公司将加强新领域、新业务开拓,积极拥抱智能终端产品向AI升级的产业风口,大力开拓AI领域的新客户、新产品”。

据悉,目前蓝思科技已经建成含光学结构玻璃、塑胶复合材料、生物基纤维复合材料、碳纤维增加材料等在内的功能材料技术平台,能够满足AI产品通讯信号耗损率低、整机散热与保温性能优良、结构防护稳固等要求,支撑终端销售。借此,也打开了一定增量空间。

年报显示,2023年,蓝思科技智能手机与电脑类板块创造收入约449亿元,同比增长17.5%,占营收比重超过八成。

此外,还可以看到,立讯精密深入布局AI算力服务器中的光连接、铜缆连接、电源、热管理等核心零部件产品;京东方提出“全场景AI智慧显示”的技术方向和相关解决方案,打造融合多模态AI交互的产品;胜宏科技布局研发AI手机领域使用的PCB产品……

可以期待,随着上游细分赛道厂商产品研发和布局的持续深入,AI技术在消费电子领域的应用潜力彻底释放。当然,这一过程中,也要注意对成本的把控。

在AI重塑消费电子产业逻辑的当下,技术扩散产生的正向效应,持续刺激相关厂商加大端侧投入,但也易造成制造成本过高的问题,进而影响市场对行业增长可持续性的判断。这种情况下,消费电子产业升级的焦点还是亟需转移到“以更低成本来推动AI的商业化落地”。

而在降低行业整体成本方面,上游供应商无疑扮演着重要角色。目前来看,蓝思科技首先在行业推行云端制造无人工厂系统,实现从材料配方设计、材料入库到成品出厂的整个流程自动化,以控制生产成本,提高产品良率和生产效率,其实具备一定示范作用。

总体而言,在产品研发上,紧扣AI这一时代主题;在生产模式上,抓住智能化、自动化,是消费电子产业实现确定性增长的关键和核心。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com