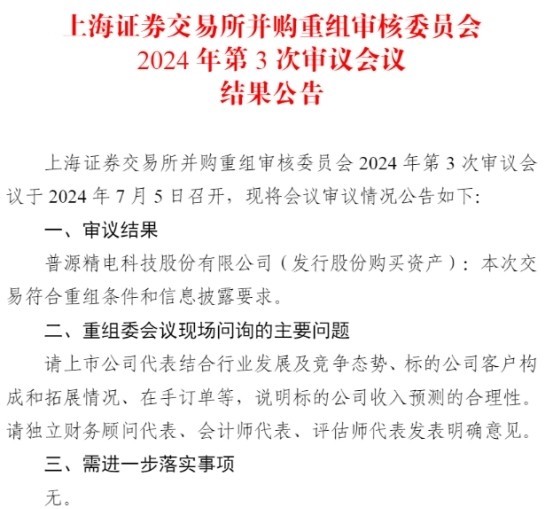

中国经济网北京7月6日讯 上交所并购重组审核委员会2024年第3次审议会议于昨日召开,审议结果显示,普源精电科技股份有限公司(以下简称“普源精电”,688337.SH)发行股份购买资产符合重组条件和信息披露要求。

重组委会议现场问询的主要问题为:请上市公司代表结合行业发展及竞争态势、标的公司客户构成和拓展情况、在手订单等,说明标的公司收入预测的合理性。请独立财务顾问代表、会计师代表、评估师代表发表明确意见。

普源精电在昨晚披露的公告中称,公司本次交易尚需经中国证券监督管理委员会同意注册后方可正式实施,能否获得前述注册,以及最终获得相关注册的时间均存在不确定性,敬请广大投资者关注后续公告并注意相关投资风险。公司将根据本次交易事项的进展情况及时履行信息披露义务。

普源精电2024年6月29日披露的发行股份购买资产并募集配套资金报告书(草案)(上会稿) 显示,公司拟通过发行股份的方式向吴琼之、孙林、孙宁霄、金兆健、许家麟、刘洁、邢同鹤共7名交易对方购买北京耐数电子有限公司(以下简称“耐数电子”或标的公司)67.7419%的股权,并募集配套资金。

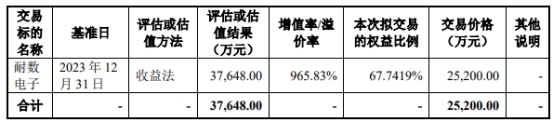

根据联合中和土地房地产资产评估有限公司出具的《资产评估报告》(联合中和评报字(2024)第6084号),评估基准日2023年12月31日时,经审计的净资产(合并口径)账面价值为3,532.28万元,股东全部权益评估值为37,648.00万元,增幅965.83%。基于上述评估结果,经上市公司与交易对方充分协商,本次交易标的公司耐数电子67.7419%股权的最终交易价格确定为25,200.00万元。

经交易各方友好协商,本次发行价格为36.00元/股,本次发行股份购买资产的发行股份数量为6,999,997股。

在本次交易前,普源精电已直接持有标的公司32.2581%的股权,本次普源精电拟通过发行股份的方式收购标的公司剩余67.7419%的股权。本次交易完成后,耐数电子将成为普源精电的全资子公司。

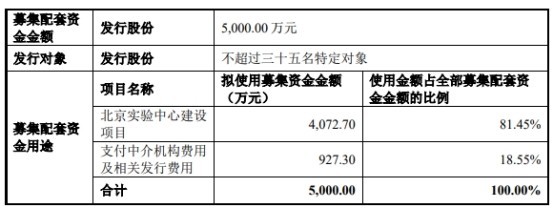

本次交易中,上市公司拟采用询价方式向不超过35名特定投资者发行股份募集配套资金,募集配套资金总额不超过5,000.00万元,募集配套资金总额不超过本次以发行股份方式购买资产的交易价格的100.00%,最终发行数量以上海证券交易所审核通过、中国证监会注册同意的发行数量为准。

本次募集配套资金拟用于标的公司北京实验中心建设项目、支付中介机构费用及相关发行费用。本次募集配套资金以发行股份购买资产为前提条件,但募集配套资金成功与否不影响发行股份购买资产的实施。

本次交易前后,上市公司实际控制人均为王悦,本次交易不会导致上市公司实际控制权变更。

本次交易不构成重大资产重组,不构成关联交易,不构成重组上市。

耐数电子专注于智能数字阵列系统的研发与应用,为遥感探测、量子信息、射电天文、微波通信等领域提供专业的电子测量设备及系统解决方案。

2022年和2023年,耐数电子期末净资产分别为1,352.24万元、3,532.28万元,实现净利润分别为391.28万元、1,980.04万元。

业绩承诺方向公司承诺,标的公司在2024年度、2025年度、2026年度合并财务报表中扣除非经常性损益后归属于母公司的净利润三年累计实现不低于8,700.00万元,且业绩承诺期内标的公司每年实现扣除非经常性损益后归属于母公司的净利润均不低于1,500.00万元。

根据《企业会计准则》规定,本次交易完成后,上市公司将新增32,223.80万元商誉,新增商誉金额占2023年末上市公司总资产的比例为9.87%,占2023年末上市公司净资产的比例为11.15%。本次交易形成的商誉不作摊销处理,但需在未来每年年度终了进行减值测试。

普源精电聘请国泰君安证券股份有限公司担任本次交易的独立财务顾问,项目主办人是周延明、王胜、张文杰,项目协办人是薛波、陈昆、葛尚鹭。

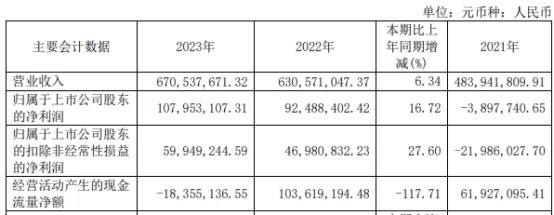

2023年,普源精电实现营业收入6.71亿元,同比增长6.34%;归属于上市公司股东的净利润1.08亿元,同比增长16.72%;归属于上市公司股东的扣除非经常性损益的净利润5994.92万元,同比增长27.60%;经营活动产生的现金流量净额-1835.51万元,上年同期为1.04亿元。

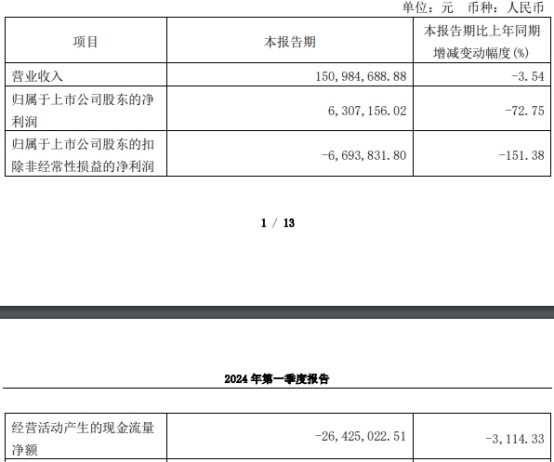

2024年第一季度,普源精电实现营业收入1.51亿元,同比下降3.54%;归属于上市公司股东的净利润630.72万元,同比下降72.75%;归属于上市公司股东的扣除非经常性损益的净利润-669.38万元,同比变动151.38%;经营活动产生的现金流量净额-2642.50万元,同比变动-3,114.33%。

普源精电于2022年4月8日在上交所科创板上市,发行数量为3032.7389万股,发行价格为60.88元/股,保荐机构(主承销商)为国泰君安证券股份有限公司,保荐代表人为张彬、薛波,联席主承销商为大和证券(中国)有限责任公司。

普源精电发行募集资金总额18.46亿元,扣除发行费用后,募集资金净额16.66亿元。普源精电最终募集资金净额比原计划多9.16亿元。公司于2022年4月1日披露的招股说明书显示,普源精电拟募集资金7.50亿元,分别用于以自研芯片组为基础的高端数字示波器产业化项目、高端微波射频仪器的研发制造项目、北京研发中心扩建项目、上海研发中心建设项目、补充流动资金。

普源精电公开发行新股的发行费用合计1.80亿元(不含增值税)。其中,保荐承销费用1.55亿元。

2023年5月30日,普源精电披露《以简易程序向特定对象发行股票预案》,本次发行募集资金总额不超过(含)29000.00万元,向特定对象发行股票实施募投项目的投资总额为32489.63万元。公司拟使用募集资金投入29000.00万元,用于马来西亚生产基地项目、西安研发中心建设项目。

普源精电2023年10月14日披露以简易程序向特定对象发行股票之上市公告书显示,公司本次以简易程序向特定对象发行股票的保荐机构(主承销商)为国泰君安证券股份有限公司,保荐代表人为谢嘉乐、王胜。普源精电本次发行募集资金总额289,999,983.96元,扣除发行费用3,206,445.58元(不含税),普源精电本次募集资金净额286,793,538.38元。

经计算,普源精电上述两次募集资金总额合计21.36亿元。

普源精电2023年5月6日披露2022年年度权益分派实施公告,本次利润分配及转增股本以方案实施前的公司总股本121,309,554股为基数,每股派发现金红利0.7元(含税),以资本公积金向全体股东每股转增0.48股,共计派发现金红利84,916,687.80元,转增58,228,586股,本次分配后总股本为179,538,140股。

目前,普源精电处于破发状态。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com