今年上半年,全国300城共卖地7684.31亿元,出让金总额同比下降37.41%,土地市场跟随房地产市场一起走出大幅下行曲线,并且是2016年迄今9年来首次不足万亿,甚至比2015年成交规模更低。

数据来源:中指研究院

其中住宅用地的成交降幅更大,1-6月全国300城住宅用地成交8607.2万平米(规划建筑面积),同比下降38.11%,成交金额5354.44亿元,同比下降了44.31%。

楼市趋冷,直接带来了宅地的成交活跃度下降。上半年300城中有270宗宅地流拍,流拍率达到18.61%,比去年同期又增长了2.05个百分点,占比已经接近20%。

成交规模全线缩水,不同能级城市之间的分化更加严重。

其中,一线城市成交规模下降幅度最大,同比下降44%,但成交楼面均价却上涨了12.5%,升至29514元/平米,出现量跌价涨局面;

二线城市上半年共成交宅地3372万平米,同比下降42%,成交楼面价均价8163元/平米,同比下跌8.9%;

三四线城市成交宅地4804万平米,同比下降34.4%,成交楼面价均价2768元/平米,同比下跌15.1%,跌幅最大。

一些高库存的城市不再进入房企的加仓名单,而长三角、京津冀、珠三角这三个经济相对发达的城市群成为头部企业加仓的主力区域。

今年上半年上述三个城市群共成交住宅用地2957.6亿元,占到全国300城总成交金额的55.2%。其中,长三角宅地成交金额1726.9亿元,京津冀宅地成交金额1008.7亿元,均超过千亿,两者合计在全国300城宅地成交总金额中占比超一半。

但,不同企业加仓的重点区域也各有不同。

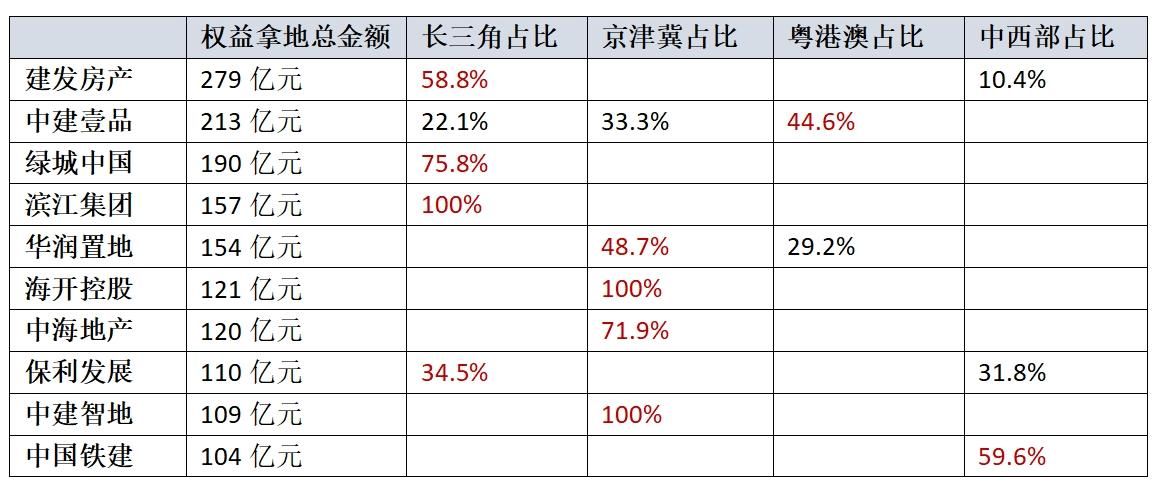

据中指研究院的统计数据,今年上半年拿地最多的是建发房产,权益拿地金额279亿元;其次是中建壹品,权益拿地金额213亿元;绿城排在第三,权益拿地金额190亿元;滨江集团以157亿元的权益拿地金额排在第四。

以上4家企业均选择在长三角重仓,其中,建发房产、绿城中国、滨江集团3家企业都将大部分加仓压在了长三角区域。

长三角区域是上半年土地交易最活跃的区域,除了上述3家企业之外,保利发展、招商蛇口、国贸地产也都选择重仓长三角,后3家企业在长三角的新增仓位占比分别为34.5%、80.2%、60.5%。

事实上,绿城从2023年开始就已经开始回归长三角,缩减其它区域的新增土地储备占比,依靠在长三角的项目提升周转速度。

而重仓京津冀的企业特征则与长三角区域明显不同。在上半年权益拿地金额超百亿房企中,京津冀仓位占比最高的华润置地、海开控股、中海地产、中建智地4家企业,海开、中海、中建智地三家都是在“大本营”和既有布局片区加仓。

上半年权益拿地金额超百亿房企主要加仓情况

今年上半年共有10家房企的权益拿地金额超过百亿元,它们合计在长三角、京津冀、粤港澳三大城市群斥资拿地约1200亿元,占到三大城市群整个市场交易额的约40%,相当于买下了经济最发达区域的“半壁江山”。

导致房企投资向头部企业和经济发达城市群集中的原因是市场环境剧变,房企在融资端和销售端承受了双重压力。据中指研究院统计,上半年,房企信用债发行金额1833.3亿元,同比下降21.7%;海外债发行金额24.7亿元,同比下降77.7%;ABS发行金额806亿元,同比下降41.2%。上半年TOP100房企销售总额为20834.7亿元,同比下降41.6%。

在融资和回款均不畅的情况下,房企纷纷收紧了投资拿地,TOP100房企上半年的总权益拿地金额出现了50%以上的下滑,与此同时也开始收缩布局城市,向经济发达城市群和大本营集中。

2024上半年重点区域及城市房企拿地情况:

数据来源:中指研究院

上半年各线城市土地成交规模均呈现大幅下降趋势,为了稳定土地市场,鼓励企业拿地,近期多地对土拍政策进行调整。比如,上海拍地取消了商品住房用地溢价率10%的上限要求,成交地价由市场化竞价确定,这意味着从2021年一批次集中供地开始实施的限价竞价政策及2023年6月开始实行的触顶摇号机制不再实行。

上半年,北京也有2宗地突破了此前15%的惯例,宁波新推出的2宗宅地均未设置地价上限,土地资源市场化配置信号明显。

但目前一线城市土地市场也处于热度减退中,以北京为例,今年上半年成交的18宗宅地中,共有4宗溢价率达到15%,这4宗地块的成交时间均在1-3月份,进入第二季度之后,北京没有再出现竞拍轮数较多的高溢价率地块,即使比较热门的海淀西北旺永丰地块,溢价率也只有1.5%。

机构预计今年下半年土地市场供应节奏将会有明显加快,但总体热度仍将处于下降周期,房企聚焦一二线核心城市和经济发达区域的趋势短期之内不会改变。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com