友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

比铜涨得还多 但锡基本面发出矛盾信号

61

0

相关文章

近七日浏览最多

最新文章

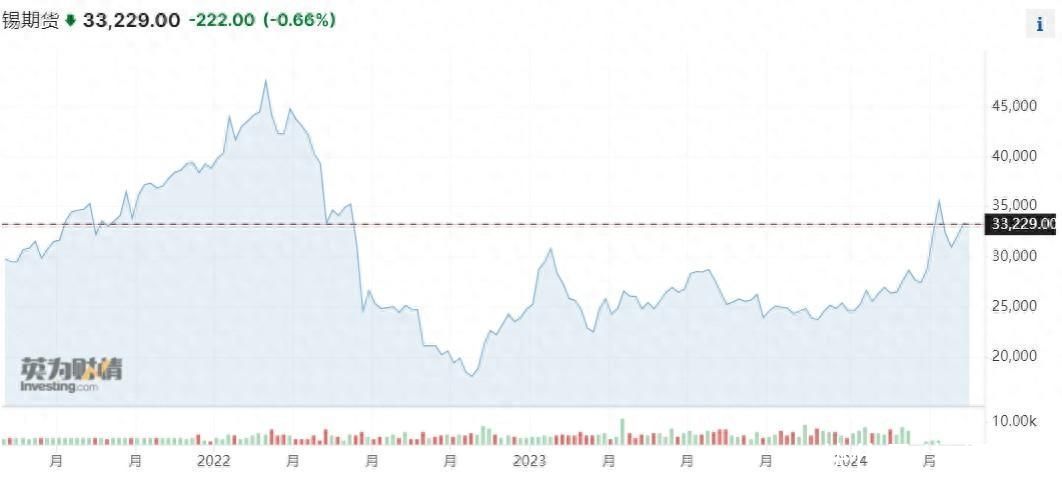

尽管铜价上周创下新高成为各大媒体关注的焦点,但锡仍是今年迄今表现最强劲的贱金属。伦敦金属交易所(LME)三个月期锡期货合约目前的交易价格约为每吨33,500美元,较1月初上涨32%,而铜价涨幅为21%。

锡是一个规模小得多的市场,但它吸引了相当份额的基金资金,因为投资者追逐强劲的需求状况和面临结构性挑战的供应。锡符合这两种条件,尤其是后者。自去年8月以来,位于缅甸的全球最大矿山之一一直处于关闭状态,而全球最大的精炼金属出口国印尼今年的铁矿石发货量大幅下降。供应中断已推动伦敦锡价在4月升至每吨36,050美元的近两年高位,上周也几乎触及的这一水平,上周一达到35,355美元高位。

然而,牛市图景中缺少一个因素。在价格上涨的同时,全球交易所库存也在上升。相互矛盾的信号突显出长期牛市叙事与当前需求现实之间的脱节。

交易所金属锡库存上升

自1月初以来,在上海期货交易所注册的库存已从6346吨增至17818吨,库存达到了自2015年上海锡合约推出以来的最高水平。此前的记录是2017年的10964吨。春节假期期间出现了季节性的加速重建,但由于没有出现通常的节后下跌,这一点很明显。库存只是进一步攀升。

增加的规模可能反映了中国庞大的锡生产部门交易模式的转变,其形式是将场外库存转移到交换所库存。近年来,上海锡交易量呈指数级增长,2023年交易量达到创纪录的3900万吨。投机流动发挥了作用,但更大程度的贸易参与也可能是其中一个因素。

在LME注册的锡库存要小得多,目前为4,945吨,与年初相比仍大幅下降36%。然而,下降趋势目前已经结束。LME库存在4月中旬触及近一年低点4,045吨,此后缓慢恢复。值得注意的是,系统中等待实际装载的锡量已从4月底的近600吨降至仅90吨。未来几天,从LME仓库流出的金属料将变成涓涓细流。

此外,LME金属锡的价差处于健康的正价差,表明金属供应充足。周四收盘时,基准现货与三年期合约的期货溢价为每吨185美元,相比之下,4月23日的现货溢价为每吨425美元。

供应限制似乎正在逐渐缓解

锡的供应问题并没有消失。印尼今年年初推出的新许可证制度扰乱了出口。1月和2月的出货量降至接近零,3月才开始回升,但仍低于历史平均水平。总出口量从去年同期的1.6778万吨减少到今年1至4月的6992吨。市场不仅能够消化印尼金属较去年减少1万吨的负面影响,而且库存也在同时增加。

同样,中国的锡冶炼厂似乎也能够提高运转率,尽管缅甸曼莫矿的原材料流量大幅减少。曼莫矿于8月关闭,接受佤邦联合军(United Wa State Army)的审计。佤邦当局已允许地面库存的转移,但尚未批准正式重启采矿作业。

然而,根据SMM的数据,中国3月份的精炼锡产量为15,556吨,较2月份增长35.74%,同比增长2.92%。SMM预计4月份的年增长率将回升至11%。

需求疲软持续时间比预期更长

持续的供应中断和不断攀升的库存表明,锡需求疲软期的持续时间比预期的要长。根据国际锡协会去年10月对消费者进行的年度调查,2022年全球锡使用量下降了3.2%,预计2023年将再收缩1.6%。

半导体销售是电路板焊接中锡使用量的一个重要指标,在2022年和2023年初急剧下降,但在这期间的几个月里有所反弹。然而,经济复苏正显示出失去动力的迹象。根据半导体行业协会(Semiconductor Industry Association)的数据,第一季度的销售额比2023年第一季度增长了15.2%,但比上一季度下降了5.7%。

今年锡价的大幅上涨以及随之而来的市场波动,正在产生一种去库存的冲动,这加剧了潜在的需求疲软。看涨预期与不太乐观的供应链现实之间发生冲突的金属绝不是锡。但随着全球库存不断增加,这种脱节尤其明显,而且越来越大。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com