核心观点

从美国大萧条的案例来看,房地产业周期下行的本质或源于购房者、房地产企业、金融机构三方之间“信任”的缺失,通过国家信用入场置换个体信用的方式,或有望实现“信任”重塑,扭转房地产业下行趋势。

正文

一、美国“两房”的市场启示

美国“两房”指房利美(Fannie Mae)、房地美(Freddie Mac),即联邦国民抵押贷款协会和联邦住宅抵押贷款公司,两者作为主要参与实体构成了美国房地产市场金融化进程的重要组成部分。

诞生于大萧条时期,是罗斯福新政的产物。20世纪30年代的大萧条对美国经济产生严重冲击,对于高杠杆运作的房地产业影响更甚。危机爆发后,购房者多因失业而导致现金流断裂,无力偿还房贷本息,放贷机构也面临资金周转压力,多选择拒绝延期或修订贷款合同,通过直接获取作为抵押物的房屋的方式减少损失。放贷机构收回的房屋亟待出售,购房者因经济状况恶化而大幅减少购房需求,两者叠加房地产市场供需严重失衡,房地产业处于严重危机之中。

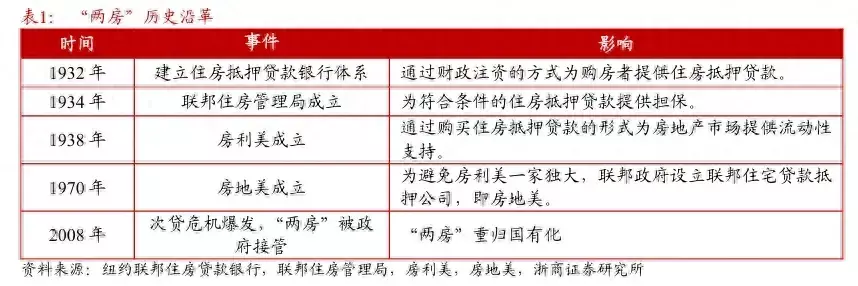

危机背景下,罗斯福新政应运而生,拯救房地产市场成为新政的重要发力点之一。1932年,建立住房抵押贷款银行体系,设立11家联邦住房贷款银行,以财政资金渠道为其发放住房抵押贷款提供资金。1934年,设立联邦住房管理局(FHA),为符合条件的住房抵押贷款提供担保。1938年,房利美正式成立,住房抵押贷款二级市场应运而生,标志着以国家信用为保障的房地产运转模式正式确立。

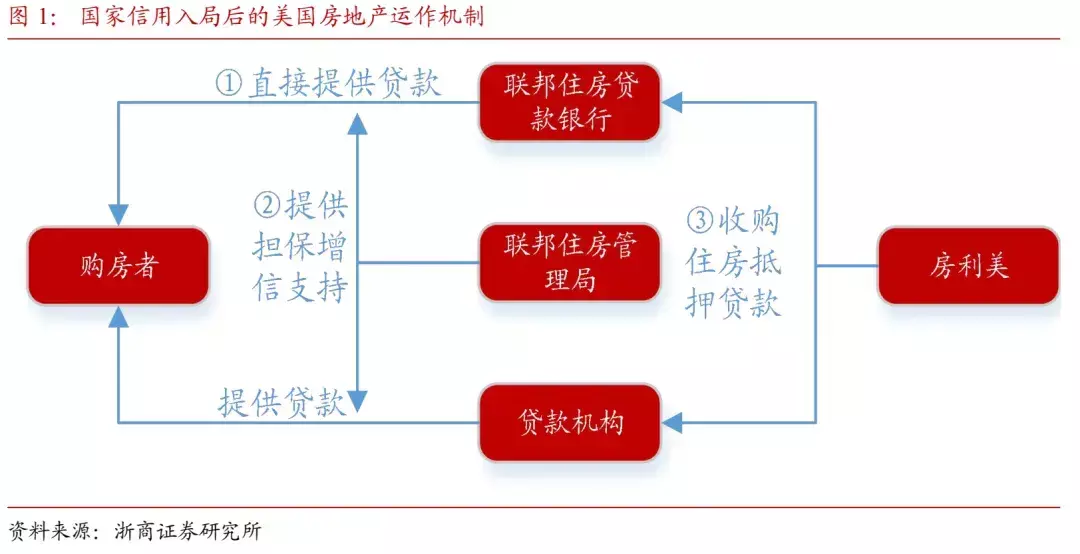

核心运作模式——以国家信用置换个人信用。罗斯福新政对房地产业的救助措施可视为层层递进的三种途径。第一层,以财政资金直接入场,作为放款人为购房者提供资金支持;第二层,以联邦住房管理局为依托,通过政府担保兜底的形式为购房者提供增信支持;第三层,以房利美为主体,通过买卖方式将此前期限较长的住房抵押贷款“活性化”,为放贷机构提供流动性支持的同时推动降低购房成本。

透过现象看本质,上述做法其实都体现了以国家信用置换个体信用的核心思想,也正是国家信用的坚定入局,方才推动房地产市场转危为安。

国家信用入场对稳定房地产市场意义重大。从美国案例来看,伴随国家信用入局,可以为购房者提供期限更长、利率更低的住房贷款资金,有效盘活下游房地产需求。同时,也可改变衰退时期放贷机构不敢贷、不愿贷的现象,疏通房地产资金链条,为房地产需求企稳复苏提供助力。但也要注意,若对国家信用的扩张不加限制,则或将产生道德风险。次贷危机即为这方面的典型案例。

通过回顾美国“两房”诞生背景和主要运作模式,我们看到国家信用入局在破解房地产业下行周期中的重要作用。在此基础上,我们可以进一步思考房地产衰退为何会发生,以及国家信用又该如何发挥作用。

关于房地产业周期下行,无外乎购房者自下而上或房地产企业自上而下两种原因,其本质或源于房地产企业、金融机构、购房者三方彼此间“信任”的缺失。自下而上来看,美国大萧条是典型案例,购房者经济状况恶化,导致金融机构对其不信任加剧,进而收紧放贷条件或直接拿回作为抵押品的住房,加剧房地产市场供需失衡。自上而下来看,当房地产企业面临经营困境时,出于对能否按时交房的担忧和对企业自身情况的不信任,购房者往往会选择持币观望,导致房地产企业回款速度降低,进一步恶化行业现状。

本质来看,国家信用入局类似信用置换,即以公信力最强的国家信用代替相对脆弱的个体信用,实现房地产市场参与者之间的“信任”重塑。当购房者处于弱势一方时,国家信用可通过直接为购房者提供贷款、为购房者信贷提供增信等手段进行信用增补,重塑金融机构与购房者的互信关系,打通下游需求堵点。当房地产企业处于弱势一方时,国家信用也可以通过整合存量房产等形式,将存量房产的背书对象由个体企业变更为国家,进而有效激活购房者对存量房产的现实需求,实现信任重塑与周转循环。

二、风险提示

对美国房地产市场认知或存在一定偏颇,可能导致结论存在一定局限;

伴随经济发展与时代进步,过去的历史经验可能存在适用性问题,对当前情况的现实指导意义或较为有限。

本研究报告根据2024年5月16日已公开发布的《美国“两房”的市场启示》整理

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com