智通财经APP获悉,纽约和其它大宗商品交易所交易的铜价之间的巨大错位,震撼了全球铜市场,并促使人们疯狂抢购运往美国的铜。

造成这种混乱的根源在于,近几天空头挤压推高了纽约商品交易所(Comex)铜价的上涨。

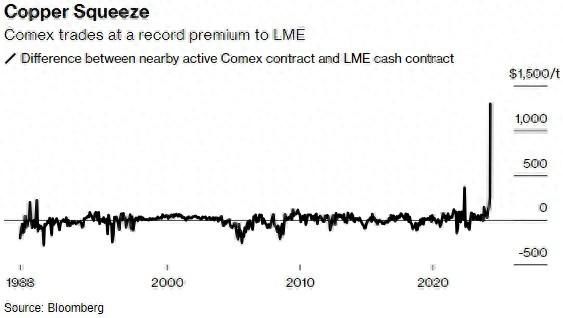

纽约铜期货较伦敦金属交易所(LME)价格的溢价已飙升至每吨逾1200美元的空前水平,而通常的价差仅为几美元。

价差的大幅扩大让从中国交易商到量化对冲基金的主要参与者措手不及,其中部分人士正争相购买这一金属,以便在期货合约到期时交割。

这种剧烈波动突显出,当市场参与者无法再为自己的头寸提供资金时,大宗商品市场可能会迅速螺旋式上升,并失去控制,而在低库存环境和物流混乱的情况下,这种情况更有可能发生。过去几年,大宗商品交易商在从镍到可可的各种交易中都面临过这些混乱。

纽约商品交易所的波动还反映出,在预测铜矿长期产量将难以满足需求后,投机者的兴趣激增。作为芝加哥商品交易所集团(CME Group)的一部分,纽约商品交易所虽然不如伦敦金属交易所重要,但也是投资者的重要投资场所,部分投资者便在近几个月借助该交易所大量押注看涨铜。

最大的有色金属资产基金管理公司Orion Resource Partners的投资组合经理Matthew Heap表示,“整体情况是,由于多种原因,新的投资基金增加了对铜的敞口。尽管这是全球趋势,但其中很大一部分投资都流向了纽约商品交易所。”

虽然铜价几个月来一直在上涨,但本周只有纽约商品交易所和最活跃的7月期货合约出现上涨。截至周三,尽管LME的全球基准合约基本持平,Comex7月合约价格已飙升至多10%,创下该合约历史新高。

根据许多交易员和经纪商称之为典型空头挤压行为。随着价格上涨,押注Comex合约将重新与LME和另一个全球基准铜交易所上海交易所价格同步的市场参与者被迫买回这些头寸,并形成恶性循环。

BMO Capital Markets大宗商品研究董事总经理Colin Hamilton表示,“纽约商品交易所与伦敦商品交易所之间价差超过每吨1,000美元是前所未有的。”他解释道:“合同到期导致空头头寸遭到挤压,并加剧了这一走势。”

对冲基金和其他交易员则在看涨纽约商品交易所、押注于纽约、伦敦和上海期货合同之间价差收窄或不同日期纽约期货合同之间价差收窄等方面进行操作,并通常使用较高杠杆比例。由于上海期货交易所的价格相对低迷,一些中国现货市场参与者也在伦敦金属交易所和纽约商品交易所卖出现货,并计划出口。

Comex 7月铜合约周三早盘飙升至创纪录的每磅5.128美元(每吨11,305美元)。该合约的溢价也创下了高于Comex 9月合约的纪录,这种情况在大宗商品市场被称为现货溢价,是空头挤压的标志。

交易员和经纪商表示,铜价飙升是由空头回补推动,而非任何整体实物短缺,但突显出了美国铜市场供应相对紧张的状况。

目前,纽约商品交易所追踪的库存总计为21,066短吨,而美国LME的库存仅为9250吨。相比之下,美国每年的铜需求量接近200万吨。交易员表示,稳固的需求,叠加巴拿马和苏伊士运河的航运问题,导致市场吃紧。咨询公司CRU Group的数据显示,今年迄今美国铜进口量下降了15%。

芝加哥商品交易所在一份声明中表示:“我们持续监控我们的市场,在市场参与者管理铜风险和不确定性的情况下,市场正在按设计运行。”

在大宗商品市场上,空头挤压并不是什么新鲜事,这往往会促使市场疯狂地寻找支撑纸质合约的原材料供应。

2020年,由于疫情使世界大部分地区陷入瘫痪,黄金交易商竞相发运黄金,以应对纽约和伦敦黄金价格之间的类似失调现象。1988年,铝遭遇空头挤压,导致部分交易商将铝装进大型喷气式飞机(一种极不寻常且成本高昂的工业原材料运输方式)以便尽快运至伦敦金属交易所。

目前纽约商品交易所的铜供应紧张,也引发了类似的将铜运往美国的举动。据知情人士透露,过去24小时,中国贸易商一直在四处致电航运公司,尽力确保将货物转运至美国。

南美的贸易商和矿商也竞相增加对美国的发货量。知情人士说,智利铜矿巨头Codelco正将其所有可用产量投放入市场,并与客户谈判推迟部分销售,以便最大限度地提高交付量。Codelco未立即回复置评请求。

有部分迹象表明,供应紧张正在缓解,7月期铜合约在从周三的高点回落后,周四早盘小幅走低,而LME现货铜的溢价收窄至每吨573美元,尽管仍处于历史高位。

未来可能还会有进一步的缓解,因为通过大宗商品指数持有看涨头寸的投资者将在6月初开始转仓铜,这为持有空头头寸的交易商提供了推迟交割的机会,可能会缓解现货溢价。

不过,目前尚不清楚这是否足以在7月合约到期前纾解困境。该合约将于7月初交付。金瑞期货有限公司分析师Gong Ming表示,寻求向美国运输金属的中国贸易商发现,航运时间表已全部订满,从上海到新奥尔良最早的航运时段是在7月初。

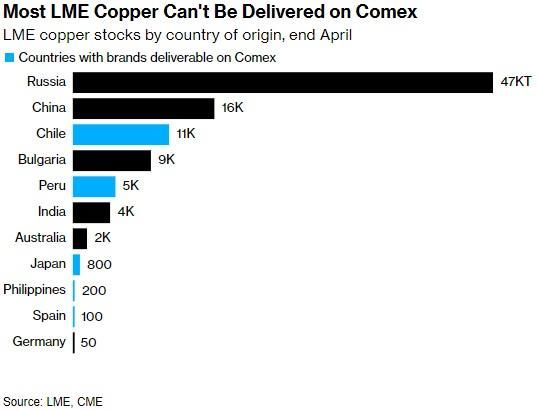

雪上加霜的是,美国以外的铜库存中,有很多不能与纽约商品交易所期货进行交割。例如,LME 4月底的9.47万吨铜中,逾80%产自俄罗斯、中国、保加利亚或印度,而这些国家的铜无法在纽约商品交易所交割。

尽管中国近几个月积累了大量库存,但交易员估计,其中只有约1.5万吨至2万吨可以通过纽约商品交易所期货交割。

专门从事大宗商品套利交易的对冲基金Greenland investment Management首席投资官阿南特·贾蒂亚(Anant Jatia)说,“我们认为,到7月到期时,实物套利活动不足以在近一个月平仓。没有足够的材料,也没有足够的时间,”

“然而,现货交易商目前有很大动力将铜运往美国,随着时间的推移,套利市场将趋于稳定。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com