怀揣上市“执念”,历经数次IPO闯关的挫折后,喜马拉雅再次向港交所递交了上市申请。

4月中旬,喜马拉雅正式向港交所递交招股书,高盛、摩根士丹利、中金为联席保荐人。作为中国最早的在线音频平台之一,据招股书援引的灼识咨询数据,2023年,以在线音频收入为口径,喜马拉雅占在线音频行业市场份额为25%,是中国最大的在线音频平台。

喜马拉雅始创于2012年,至今共获得12轮融资,涵盖境内天使轮至D轮,境外E1至E4轮,合计融资额近百亿元。早自2018年起,该公司屡次被传上市,但都被官方否认。直到2021年4月,喜马拉雅曾向美国SEC递交了招股书,之后却撤回了上市申请。接着,同年9月,喜马拉雅将上市目标转向港股市场,并于2022年3月更新了招股书,但此后再无任何进展。在历经长达两年的沉寂之后,喜马拉雅再次启动IPO计划。

盈利主要靠降本

“具体盈利多少不那么重要。盈利这件事的意义本身很重要,这表明喜马拉雅可以不借外力自我造血。”2022年8月,喜马拉雅创始人兼CEO余建军曾在内部员工大会上表示,要在2022年第四季度实现单季盈利,扭转长期亏损局面,并将在2023年实现全年盈利。

根据招股书,2021年至2023年,喜马拉雅的营收分别为58.6亿元、60.6亿元和61.6亿元,其中2022年及2023年的营收同比增速分别为3.49%和1.68%;毛利率分别为54%、51.9%、56.3%;同期净利润分别约为-51.06亿元、37亿元、37.36亿元;调整后净利润分别为-7.18亿元、-2.96亿元及2.24亿元,扭亏为盈。

在盈利之前,喜马拉雅已连续多年亏损。wind数据显示,2019年—2021年,喜马拉雅的营收分别为26.98亿元、40.76亿元和58.57亿元;净亏损分别为19.25亿元、28.82亿元和51.06亿元;经调整后亏损额分别为7.48亿元、5.39亿元和7.59亿元,三年累计亏损超20亿元。

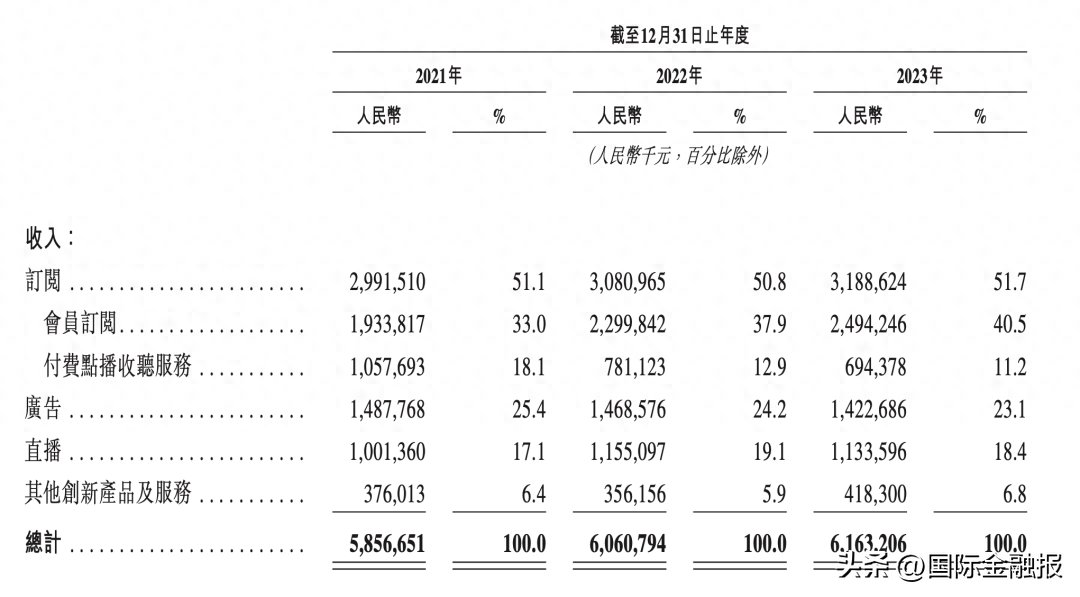

喜马拉雅在招股书中将其业务分为四大类,分别是订阅、广告、直播、其他创新产品及服务。这四大业务2023年营收分别为31.89亿元、14.23亿元、11.3亿元和4.18亿元,营收占比分别为51.7%、23.1%、18.4%、6.8%。

订阅服务是喜马拉雅的基本盘,主要来自会员订阅和付费点播两种模式,2021年至2023年营收占比均超一半,但营收增速明显放缓。2021年至2023年,喜马拉雅订阅服务的营收由29.91亿元增长至31.89亿元,两年累计增速仅为6.6%。具体而言,2023年,喜马拉雅会员订阅收入同比上涨8.45%至24.94亿元,占收入比例约40.5%,付费点播收听服务收入同比下降11.14%至6.94亿元,占收入比例为11.25%。

相比之下,作为喜马拉雅的第二大营收来源的广告收入已出现下滑。2021年至2023年,其广告收入分别为14.88亿元、14.69亿元、14.23亿元,占收入的比例分别为25.4%、24.2%、23.1%。

主要来源于销售消耗性虚拟礼物及物品的直播业务营收也在去年有所下降。此外,喜马拉雅还有部分收入来自其他创新产品。2021年至2023年,该部分收入分别为3.76亿元、3.56亿元和4.18亿元,占比分别为6.4%、5.9%和6.8%。

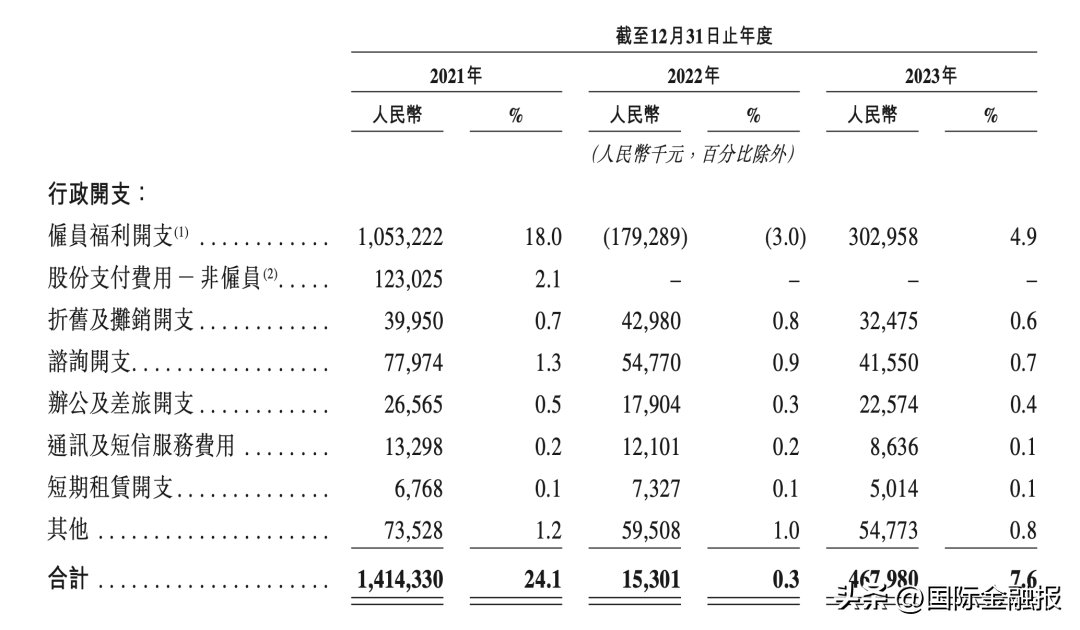

营收增速放缓,但喜马拉雅去年扭亏为盈,主要得益于降本。招股书显示,喜马拉雅销售及营销开支从2021年的26.3亿元下降至2022年的21.1亿元,2023年进一步削减至20.7亿元,两年内累计减少5.6亿元。与之对应的是,喜马拉雅销售及营销开支占总收入的比例也经历了显著下降,由2021年的44.9%下降至2023年的33.6%。

与此同时,喜马拉雅也在削减研发开支,自2021年的10.3亿元逐步减少至2023年的9.3亿元,研发开支占总收入的百分比也从2021年的17.5%下降至2023年的15.1%。

除了靠下降费用,近两年,喜马拉雅还在收缩人员规模。数据显示,截至2021年12月31日,喜马拉雅全职雇员数为4342名,至2022年底减少至2883名,2023年底雇员数进一步减少至2637名,若以2021年底雇员数为基准,喜马拉雅2年内裁员人数超1705人,裁员比例高达39.3%。招股书显示,因雇员福利开支减少,喜马拉雅行政开支由2021年的14.14亿元骤降至2023年4.68亿元。

腾讯、小米、阅文是股东

公开资料显示,喜马拉雅由余建军和陈宇昕夫妇于2012年8月创立,2013年推出了在线音频APP“喜马拉雅”,主要通过专业生产内容(PGC)、专业用户生产内容(PUGC)、用户生产内容(UGC)提供音频内容,内容形式涵盖有声读物、泛娱乐音频、播客、精品知识分享和直播。

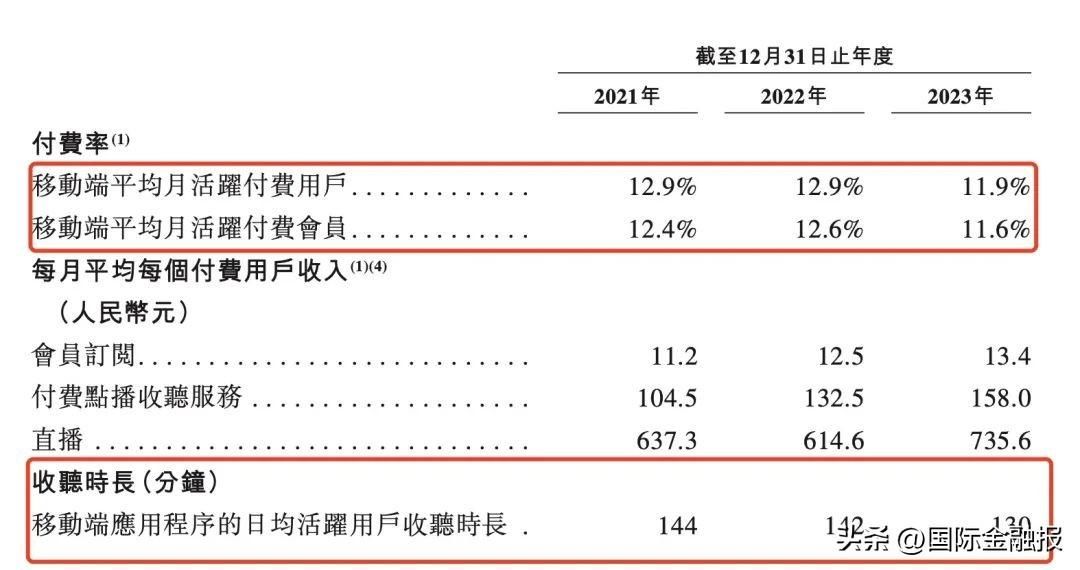

目前,喜马拉雅的收入更多是来自移动端的用户。2021年至2023年,喜马拉雅移动端平均月活跃付费用户分别约为1490万、1570万和1580万,增长明显放缓。与此同时,日均活跃用户收听时长也有所下降,由2021年的144分钟降至2023年的130分钟。

在招股书中,喜马拉雅坦言,公司目前主要面临包括蜻蜓FM及荔枝等中国其他线上音频内容提供商对用户及其时间及支出的激烈竞争,而在物联网及车载设备等新兴场景方面,公司还面临与包括字节跳动、腾讯、快手等其他提供音乐、文学、游戏及视频等其他在线内容形式的其他主要互联网公司的竞争。

竞争对手环伺之下,喜马拉雅未来发展潜力有多大,尚需要时间验证,而对喜马拉雅本身而言,登陆资本市场或已迫在眉睫。

招股书披露,喜马拉雅曾多次重组,起初获得的是境外融资,2015年拆除VIE架构重组之后,随后进行多轮境内融资。2018年,喜马拉雅将上市地点瞄准海外,再次进行公司重组,以及多轮境外融资。喜马拉雅最近一轮融资发生于2021年4月,投后估值达到43.45亿美元,折合人民币超过300亿元。

此次IPO前,余建军持股10.61%,陈宇昕持股10.02%。作为最大外部投资方,兴旺投资持有喜马拉雅10.72%的股份,其次为挚信资本,持股9.94%。此外,腾讯、小米、阅文旗下机构在喜马拉雅分别持股5.33%、3.38%、3.05%。

“此前,喜马拉雅首次赴美上市计划受到中概股市场波动的冲击,而后续两次在港股IPO尝试遭遇挫折,核心还是在于港股相对低迷,未能给予其所期待的估值,加之港股流动性或许也难以令人满意。”香颂资本董事沈萌在接受《国际金融报》记者采访时指出了喜马拉雅对上市的迫切需求,“然而,随着喜马拉雅投资周期的延长,部分投资者可能基于自身利益的考量,已对喜马拉雅上市回报的预期作出了调整。若该公司继续拖延上市进程,对投资者的负面影响将会更为显著。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com