史上最长的猪周期,跌到头了吗?

有可能!

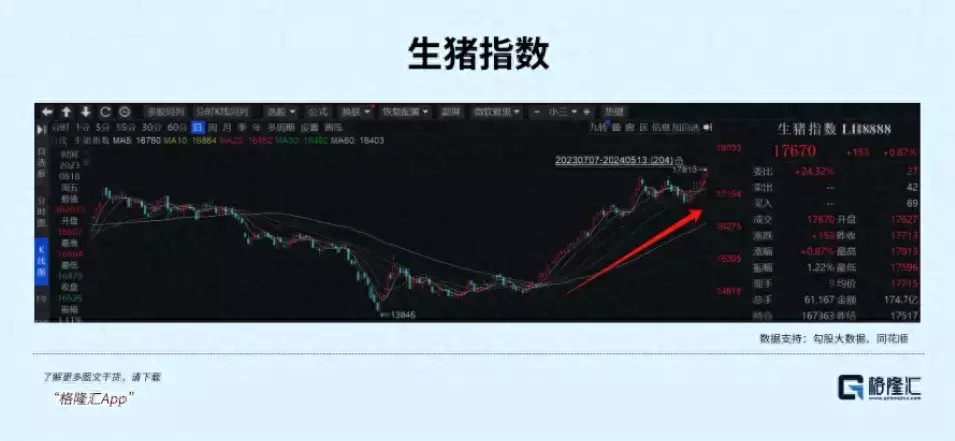

因为生猪价格又涨起来了。国家统计局5月14日发布数据,2024年5月上旬与4月下旬相比,生猪(外三元)本期价格为15.0元/千克,环比上涨0.7%。

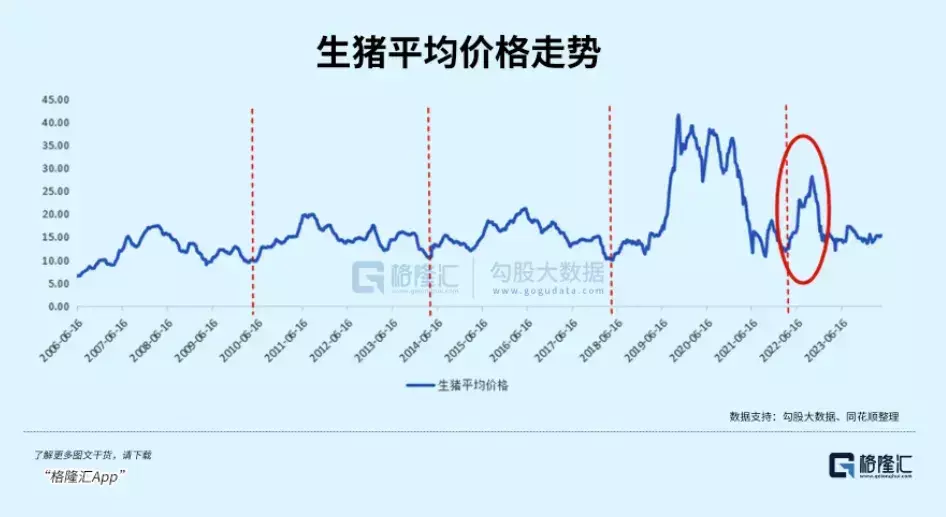

当然了,也有人会质疑,2022年生猪价格也涨过,那个时候整个市场都以为猪周期反转了,结果呢?

没过几个月就重新掉下去了,一次如假包换的假反转。

那一次被坑的不止是养猪企业,还有众多的投资者。

所以,这一次,大家变得很谨慎。

真相到底如何?如果真的来反转,又应该买什么?

01

反转的概率到底多大?

对于这一轮超长的猪周期的成因,我们在之前的多篇文章中有过详细的论述,对于每个阶段的情况,以及所处的周期都也进行过详尽的跟踪和分析。

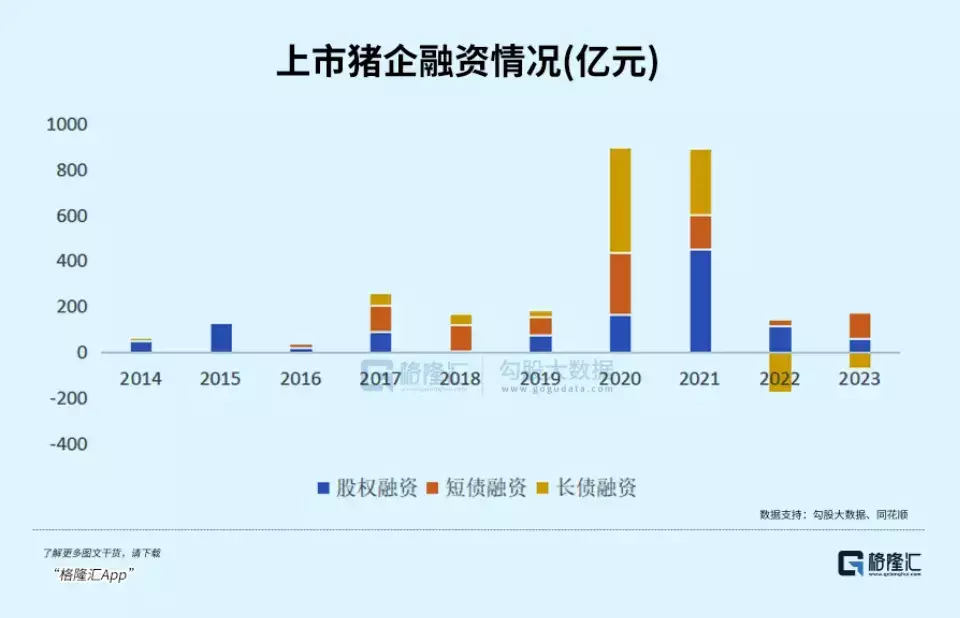

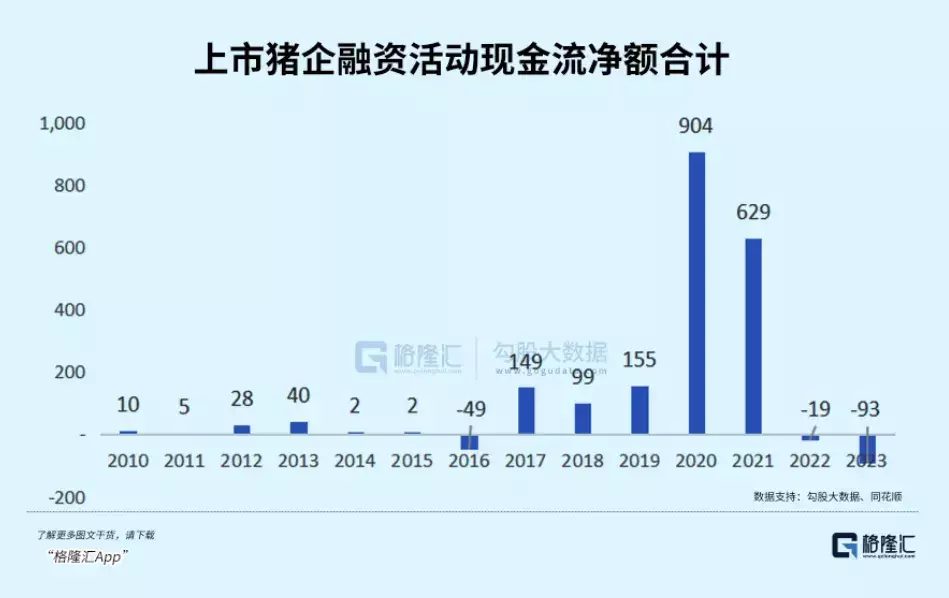

再简单总结一下核心因素,是因为在非洲猪瘟造成的供应短缺顶峰的2020、2021年,猪企融资非常容易,各路资本都竞相入局,当中还不乏万科、万达这样的大地产商。

统计数据显示,这两年上市猪企的融资情况,接近千亿级别,比过去10年的总和还要多。那个时候,应该算是养猪企业有史以来最财大气粗,拿钱拿到手软的两年。

俗话说,钱多了,腰杆就硬。虽然猪企的资本开支也很大,负债率急升,但依然比过往更能抵挡猪周期的下行。

2022年为什么会出现“假反转”?

就是因为整体上,猪企依然有“余粮”,或者说他们还能扛一下,一看到猪价上涨,就以为周期来了,所以拼命扩产,希望抓住机会把失去的赚回来。

无奈,扩产太多,供应上得太快,价格就迅速掉下去了,造成了昙花一现。

但是,金山也有被耗光的一天,经过连续几年的亏损,不少猪企是真的没钱了。

过去一年整体行业亏损已经是事实,财务情况比较差的公司,陆续爆出变卖资产、濒临破产的困局。靠增加应付账款改善经营现金流的做法也无法持续,于是陆续有有猪企选择转让资产。

从行业的角度看,确实寒气逼人,但从周期的角度看,这可能是好事,因为产能出清在加快。

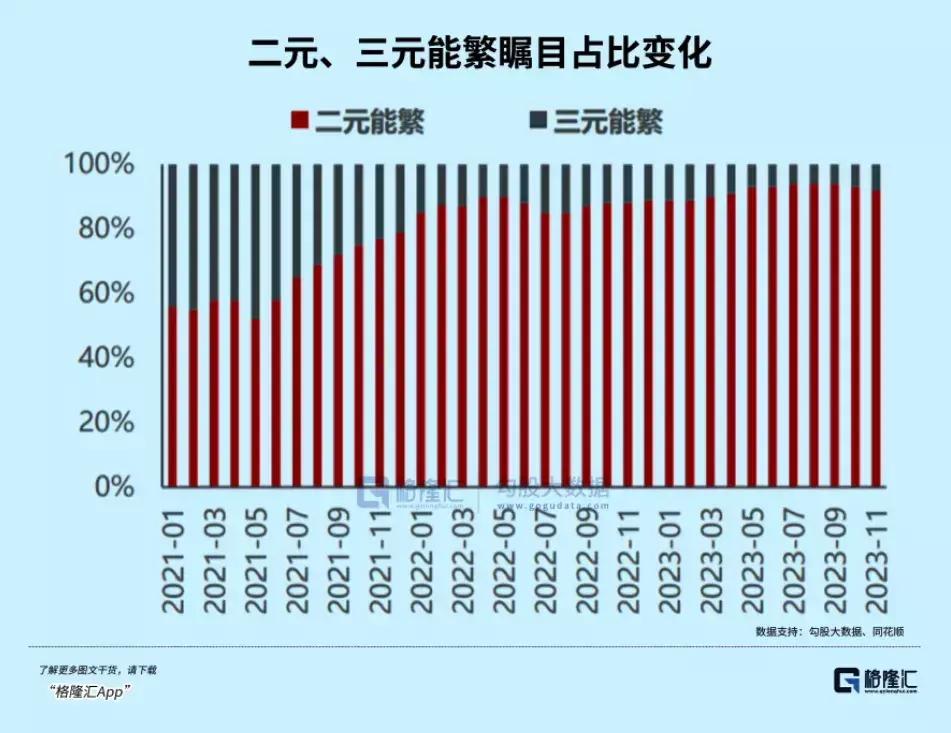

另外,自2021年7月开始,养猪行业开始去产能,能繁母猪开始下降,不过随着22年5月生猪价格上涨,行业重新进入扩产能,能繁上升。同时,这个过程还持续发生了二元转换低效的三元,母猪的生产效率是提升的,导致行业的产能显著提升,猪价重新低迷。

但现在,情况有变。

根据农业农村部数据显示,截至2024年一季度末,全国能繁母猪存栏量降至3992万头,较2022年年底又下降约9%。

加上能繁二元对三元的替换程度非常高,意味着母猪的生产效率边际很难再提高,能繁数量的下降更容易传导到生猪价格上。

这一次生猪价格上涨,反转的逻辑比2022年那一次要硬得多。

这就说明一个很简单的逻辑,虽然时间比过往的周期要长得多,但猪肉始终离不开自己的周期规律,会迟到,但不会不到。

02

怎么投资?

等待猪周期反转,不少投资者已经摩拳擦掌,但具体应该如何投资呢?

咱们从股价弹性的角度,先讲讲两点大策略:

第一,养殖为主的企业,在猪周期到来时更有弹性。

第二,饲料为主的企业,虽然营收端可能贡献不多,但因为饲料业务利润率低,猪周期到来时利润端也会有非常可观的弹性。

至于其他行业切入养猪的,比如地产商、制造业、服务业,基本都是一时兴起,不会有太大的持续性,实际上它们中的大多数,已经退出养猪行业,可以忽略了。而那些已经被“ST”的,秉着稳健投资的原则,可以直接规避。

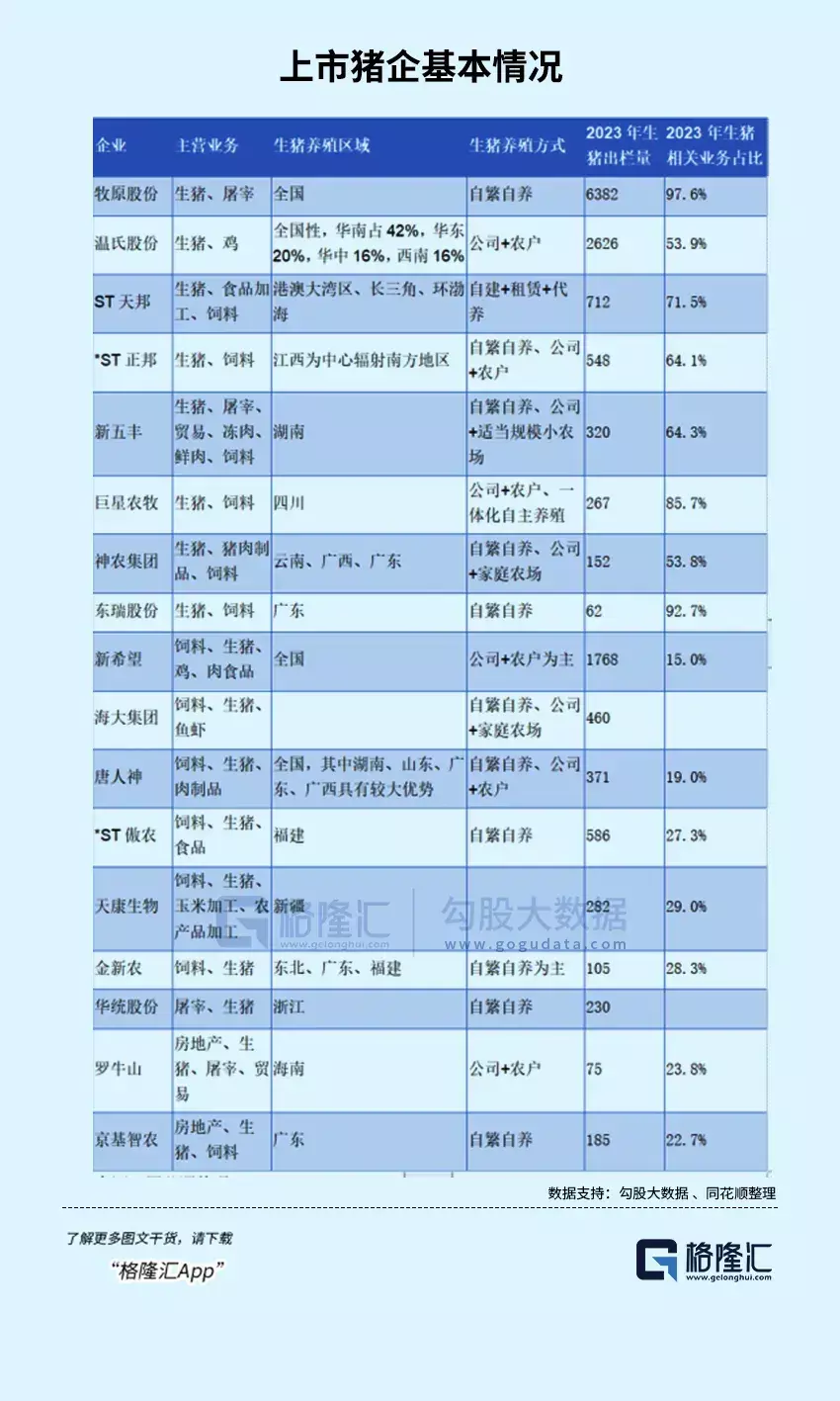

下面这个图所列出了上市猪企的基本情况。

具体地说:

成长方面,小猪企因为基数低,成长性更好一点,神农集团、巨星农、新五丰都保持了较快的出栏量增速;大猪企里,牧原的出栏量最大,经历了高成长后,增速相对稳健,温氏2020年吃了养殖模式在非洲猪瘟下的劣势,大幅下滑,猪瘟控制后,增速也相对较快。新希望24年出栏出现了下降,海大集团和唐人神的出栏量增速则保持不错。

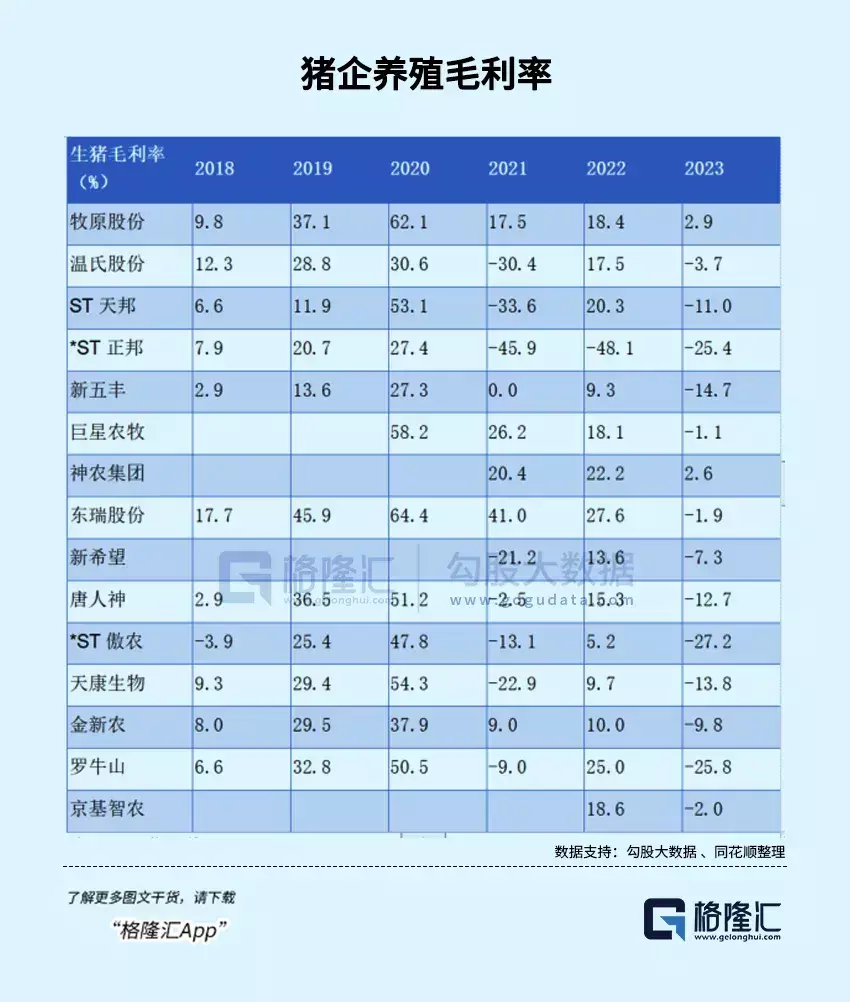

养殖成本方面,从毛利率看,最有成本优势的是牧原、神农、巨星、东瑞、温氏;海大主要是饲料业务,没有披露详细的生猪毛利率,但它去年下半年能够做到不亏了,表明也是有养殖成本优势的。

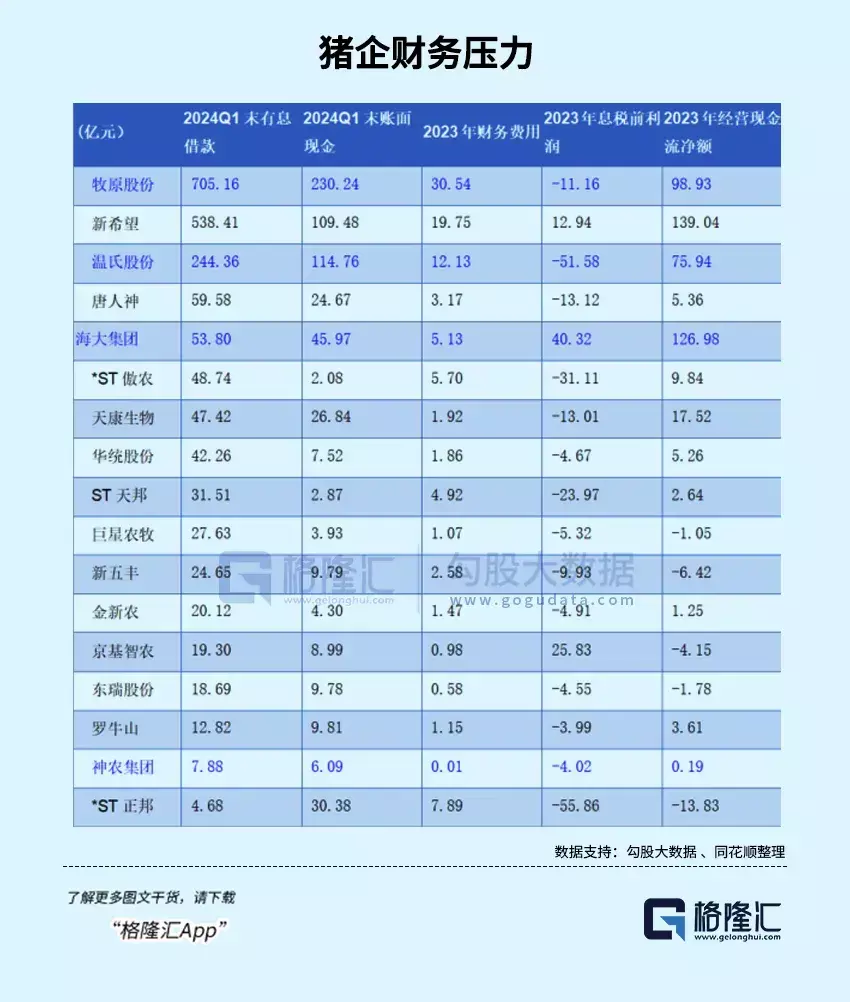

当然了,这两个指标都只是常规的分析指标。而在猪企下行的这两年,还有一个指标非常重要,那就是财务压力。

这波去产能,不少猪企因为杠杆太大,扛不住了爆雷。所以选公司的时候,要主动规避那些财务问题比较大的公司,最好选财务压力小的,别人扛不住了被迫去产能,它可以扛住,证明公司经营的稳健性,以及管理层的战略眼光。

从下面这个图中可以看出,财务压力上,海大集团2024Q1末有息借款53.80 亿,2024Q1末账面现金45.97亿,2023年息税前利润40.32亿,2023年经营现金流净额126.98亿,财务压力最小,几乎没有。

小猪企里,神农2024Q1末有息借款7.88 亿,2024Q1末账面现金6.09亿,2023年息税前利润 -4.02 亿,2023年经营现金流净额0.19 亿,的财务压力最小;

大猪企里,温氏2024Q1末有息借款244.36 亿,2024Q1末账面现金114.76亿 ,2023年息税前利润-51.58 亿,2023年经营现金流净额75.94亿,财务相对稳健;牧原2024Q1末有息借款705.16亿,2024Q1末账面现金230.24 亿 ,2023年息税前利润 -11.16 亿,2023年经营现金流净额98.93亿,出财务问题的可能性也低;而新希望2024Q1末有息借款 538.41 亿,2024Q1末账面现金109.48 亿 ,2023年息税前利润12.94亿,2023年经营现金流净额 139.04 亿,财务压力比较大。

从估值上看,神农因为财务压力小,成长性最好,养殖成本也有优势,享有最高估值;华统和巨星也因为成长性有较高估值。大猪企里,新希望感觉市场很担忧其财务问题,估值比较低,温氏牧原海大差不多一个水平估值。

综合企业竞争优势、财务压力、成长性、估值等情况来看,海大集团、温氏股份、牧原股份的质量比较好,神农集团主要是估值有点高,如果有回撤,也可以关注。

当然,ETF也是一个很好的选择。畜牧ETF(159867)11连阳,自2月6日底部以来,畜牧ETF(159867)涨幅超22.4%。

畜牧ETF(159867)一网打尽优质猪企龙头,畜牧ETF紧密跟踪中证畜牧养殖指数,该指数前十大权重股分别为海大集团、牧原股份、温氏股份、梅花生物、新希望、大北农、圣农发展、生物股份、巨星农牧和天康生物。

03

结语

押注猪周期反转,是过去两年A股的投资主题之一,但因为各种原因,这一轮的猪周期错配问题很严重,迟迟不来反转,使得不少资金错误抢跑,投资者也经历了从满怀希望,到大失所望,被埋的资金着实不少。

不过,正如前文所说,猪的周期规律依然存在,只会迟到,不会不到,投资者需要的,只是多一点耐心,以及深入了解产业的发展情况,静待机会。

现在,综合供应端、行业的产能出清情况,以及猪企的经营情况看,猪周期的反转概率确实不小。

当然,盲目追高并不建议,特别是经历了2022年的假反转,这一次同样不能百分百确保猪周期就一定会反转,事实上仍然存在误判的风险。客观地说,需求和供应端是一个动态变化的过程,只有供应端的下降大于需求端的下降,并且经过足够的时间调整,才会迎来真正的反转。现在,我们看到供应端确实在出清,但另一面,整体消费也没有特别强劲,这毫无疑问也会影响猪肉消费。

因此,更稳健的做法是低吸,最好是分步布局,回调到比较低的位置建仓,目的是降低建仓成本,增加仓位抵御风险的能力。同时,结合A股现在的投资风格,从过去的炒小炒新,变成追求稳健性和确定性,那么行业龙头就更容易受大资金的青睐。

总结下来,就是反转的大方向正在形成,低吸、分步建仓,是押注这一波猪周期反转的正确姿势。看好本轮猪周期的投资者,不妨研究下畜牧ETF(159867)。

风险提示:基金有风险,投资须谨慎。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com