文 | 杨万里

4月18日晚,防水龙头东方雨虹披露了一份营收净利双增的财报。4月19日,东方雨虹股价走弱,收跌3.56%,股价为13.54元,总市值为341亿元。

拆解2023年报,去年东方雨虹的归属净利润数据低于部分券商分析师的预期。2023年,该公司计提资产减值准备总额超过10亿元,其中计提应收账款坏账损失超过5亿元。

值得一提的是,截至2023年年末,东方雨虹的应收账款数值仍超过95亿元,上市公司已提示应收账款风险。

数据不及外界预期,谁拖累了净利?

东方雨虹以防水业务为核心,同时经营民用建材、砂浆粉料、建筑涂料等多元业务。截至2023年年末,防水卷材、涂料、砂浆粉料、工程施工等业务占公司营收比重分别为40.56%、29.51%、12.79%、9.89%。

业绩方面,2023年,东方雨虹实现营入328.23亿元,同比增长5.15%;实现归属净利润22.73亿元,同比增长7.16%。东方雨虹表示,去年营收增长的原因包括公司各项业务拓展顺利,零售业务占比逐步提升等。

不过,去年东方雨虹的归属净利润数据低于部分券商分析师的预期。

据证券软件显示,从2023年10月末到2024年3月中旬,来自中银证券、开源证券、华鑫证券、平安证券、首创证券、天风证券等机构的券商分析师相继在研报中提到,预测东方雨虹2023年的归属净利润为30亿元或30亿元以上,但2023年年报披露的归属净利润数值低于23亿元,前后数值相差超7亿元。

谁拖累了东方雨虹的归属净利润?

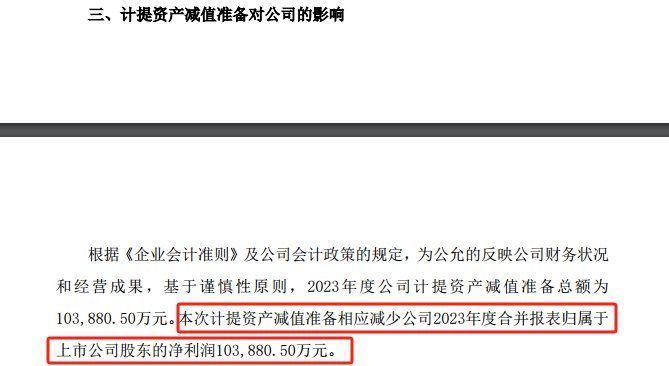

东方雨虹在《关于2023年度计提资产减值准备的公告》中提到,为公允的反映公司财务状况和经营成果 ,基于谨慎性原则,2023年度公司计提资产减值准备总额约为10.39亿元。

东方雨虹还表示,本次计提资产减值准备相应减少公司2023年度合并报表归属净利润约10.39亿元。

进一步看,2023年,东方雨虹计提应收账款坏账损失约为5.72亿元,占去年总计提资产减值准备金额的一半以上。

回顾以往的财报,2019年至2022年,东方雨虹计提应收账款坏账损失分别约为1.27亿元、1.6亿元、2.26亿元、2.24亿元。经计算,过去五年(2019年至2023年),东方雨虹计提应收账款坏账损失合计约13亿元。

不难发现,应收账款是影响东方雨虹净利表现的一个重要因素。

应收账款数值超过95亿,何解?

从2019年至2023年,东方雨虹的应收账款分别为56.36亿元、61.01亿元、87.64亿元、108.8亿元、95.68亿元,占当期营收比重分别为31.05%、28.07%、27.45%、34.86%、29.15%,过去五年应收账款占比均超过27%。

对于应收账款变动,东方雨虹解释称,公司近年实施全国布局战略,市场覆盖范围不断扩大,客户数量持续增加,公司营业收入规模逐年上升,应收账款随之攀升。

东方雨虹在2023年年报中提示应收账款风险,称“未来存在因应收账款发生坏账影响公司经营业绩的可能”。而早在去年11月1日,平安证券的分析师在研报中也提示了应收账款回收不及时与坏账计提风险。

有观点认为,应收账款与预付账款的不断攀升,通常意味着企业采取了较为激进的销售和扩张策略。截至2023年年末,预付款项为10.78亿元,接近2021年阶段高点数值(10.97亿元)。

东方雨虹已经意识到了这个问题。去年11月份接受特定对象调研时,东方雨虹回复投资者提问时表示,“对于存量应收账款,会采取一系列手段加速收回”、“对于风险较高的客户,要求其提供足够的资产抵押”、“会加快对现有抵押资产的变现处理”。

在2023年年报中,东方雨虹提到的2024年度经营计划包括“坚决执行到期应收账款零容忍管控+应收款总额度管控 +不良资产率管控”、“全面打造一支持续作战的专业化收款团队”等内容。

当然,东方雨虹也有一些财务指标有改善,比如现金流指标。

截至2023年年末,东方雨虹的经营活动产生的现金流量净额为21.03亿元,同比增长 221.58%,主要原因是销售商品、提供劳务收到的现金增加及购买商品、接受劳务支付的现金减少所致。

受经营活动产生的现金流量净额同比增加等因素影响,2023年东方雨虹的现金及现金等价物净增加额为-12.64亿元,同比改善75.31%。

接下来,东方雨虹将如何管控应收账款,我们将继续关注。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com