友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

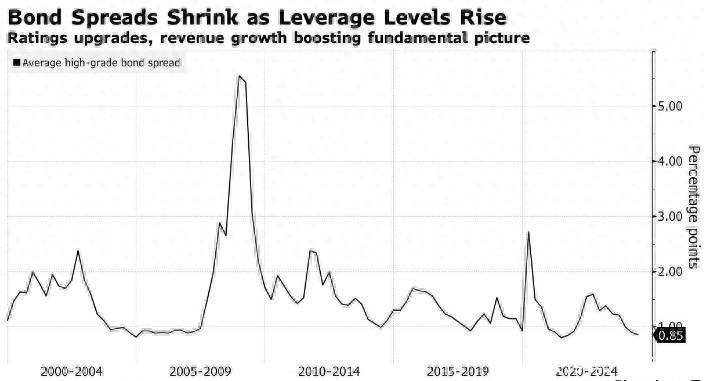

美国蓝筹公司财务稳健!美银:高杠杆但债务成本下降

21

0

相关文章

近七日浏览最多

最新文章

标签云

苹果公司

股票

伯克希尔

巴菲特

美国银行

苹果

投资

减持

投资收益

日本央行

pilot

鲍威尔

美联储

就业

美股

英伟达

伯克希尔哈撒韦

券商

期货

etf

北京青年

sec

美国运通

可口可乐

股份

美元

ebay

英特尔

保持沉默

mani

标普

银行

高盛

股价

摩根士丹利

ebitda

贵州茅台

五粮液

板块

百威

初创公司

电动汽车

胡塞武装

q3

净亏损

美银证券

港元

中金公司

招商证券

胡赛武装

美国

二手车

毛利率

药明康德

自由现金流

招股书

何猷君

电竞

电子竞技

电竞产业

资本市场

总统

保守派

非法移民

唐纳川普

唐纳德特朗普

北约

拜登

乌克兰

俄罗斯

朝鲜军队

远程导弹袭击

弗拉基米尔普京

北大西洋公约组织

导弹

乌军

弗拉基米尔泽连斯基

美媒

性侵犯

国防部长

美新防长

性侵指控

学校

小学生

贵重礼物

亚洲

hbo

迪士尼

老友记

华纳兄弟

哈利波特

剧本

如龙

枪战

真人剧

武正晴

美制武器

碧昂斯

sean

嘻哈教父

权色帝国

diddy

cassie

justin

黄子韬

徐艺洋

美军

乌方

援乌

马斯克

王涛

全家福

apec

乔拜登

亚太经合组织

关税

贸易战

保护主义

白宫

共和党

新闻发言人

卡罗琳莱维特

普京

德国

国防部

辛格

赖清德

外交部

台当局

台湾当局

胜选

米莱

演员

影视

制片人

短剧市场

上海电视节

伊朗

新总统

美伊关系

联合国大使

卢比奥

美国总统

国务卿

华鹰派

梦之队

马克龙

韩国

安倍晋三

金正恩

路透

曾毓群

特朗普

宁德时代

知名企业

战机

隐形战斗机

军事

f35

英国

林登约翰逊

半导体

恩智浦

台积电

欧洲

英飞凌

太子港

海地

枪击

杜尔

航班