中国网财经4月22日讯 近期,中信建投发布了2023年年报。报告期内,公司实现营收232.43亿元,同比下降15.68%;实现归母净利润70.34亿元,同比下降6.45%。这已是中信建投连续第二年出现营收净利双降。

中信建投主营业务分为投资银行、财富管理、交易及机构客户服务、资产管理等四个业务板块,报告期内各业务板块营收同比增速分别为-17.73%、-1.20%、19.22%、-12.95%。因业务体量较大、收入下滑程度最深,投资银行业务成为拖累公司收入增长的最主要因素。

值得注意的是,投资银行业务为中信建投传统优势业务。然而近年来,该业务相关项目屡屡爆雷,使得公司既失去口碑又频频面临被处罚的风险。此外,虽然中信建投整体业绩未入业内前五,但公司2023年薪酬超300万元的董监高人数及董监高薪酬总额远高于除中信证券外的头部证券公司。

承销恒大债券保荐紫晶存储 两度被评B类投行

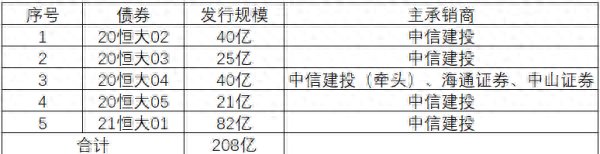

一段时间以来,恒大爆雷事件持续发酵并获得舆论广泛关注。据恒大地产集团有限公司(以下简称“恒大地产”)3月18日公告,经证监会查明,恒大地产披露的2019年、2020年年报共虚增收入5641亿元。恒大地产在5期、共208亿元债券发行文件中,分别引用了存在虚假记载的2019年、2020年年报相关数据,涉嫌欺诈发行。

而在恒大地产涉嫌欺诈发行的5期债券中,中信建投为其中4期债券的唯一主承销商,为剩余1期债券的牵头主承销商。中国网财经记者了解到,截至目前,证监会尚未发布中介机构相关调查或处罚公告,上述事件对中信建投的影响尚不明朗。

据证券时报-券商中国报道,中信建投管理层曾在2023年度业绩说明会上对此事做出回应,表示自恒大发生流动性危机以来,中信建投及时成立应急工作组,积极配合监管部门做好风险处置工作。后续将继续在监管部门的指导下,按照市场化、法制化原则,合理运用风险处置手段,积极维护债券持有人利益,配合有关各方妥善处置恒大债券的风险。

无独有偶,紫晶存储欺诈发行案亦为中信建投项目爆雷的典型案例之一。具体来看,经证监会查实,紫晶存储2017年至2020年累计虚增营业收入逾7亿元,累计虚增利润超3.7亿元。尤其是2019年、2020年,该公司分别虚增利润约1.45亿元、1.69亿元,分别占当期报告记载的利润总额绝对值的94.55%、150.21%。

最终,紫晶存储自科创板退市,证监会与中信建投等四家中介机构签署承诺认可协议,四机构承诺交纳约12.75亿元承诺金。中信建投2023年年报显示,作为紫晶存储的保荐机构和主承销商,公司于2023年5月与其他中介机构共同出资人民币10亿元设立紫晶存储事件先行赔付专项基金,用于先行赔付适格投资者的投资损失。

中国网财经记者了解到,或受项目频频爆雷等因素的影响,中信建投已连续两年在中证协开展的证券公司投行业务质量评价中被评为B类,为“三中一华”四家头部证券公司中唯一一家连续无缘A类评级的公司。

11位董监高薪酬超300万 高于多数头部证券公司

中信建投年报显示,公司2023年董监高从公司获得的税前报酬总额为4701.92万元,其中有11位薪酬超过300万元,薪酬最高的为执行委员会委员黄凌,报告期内其从公司获得的税前报酬总额为371.57万元。中国网财经记者注意到,中信建投高薪董监高人数在业内头部公司中较为靠前。

Wind数据显示,50家A股上市证券公司或上市主体中,截至发稿共有33家已经披露2023年年报,其中头部公司已悉数披露,行业内董监高薪酬情况已较为清晰。

总营收或归母净利润排名前十的头部证券公司中,唯有中信证券及中信建投两家公司高薪董监高人数仍相对较多,薪酬超过300万元的董监高人数分别为19人、11人。其余公司该指标均不超过2人,中国银河等五家公司2023年已没有薪酬在300万元以上的董监高。

考虑到中信证券业绩始终处于业内断层领先地位,中信建投远不及前者,其高薪董监高人数显著高于业内其他头部公司。此外,董监高薪酬总额方面,中信建投亦仅次于中信证券,在业内排名靠前。

此外,中国网财经记者了解到,随着新“国九条”出台,A股IPO及再融资审核收紧,中信建投投资银行业务正在面临严峻挑战。Wind数据显示,年初至今,中信建投现有74个IPO项目中,主动撤回15个,撤否率已达到20.27%。

中信建投曾以优质的专业能力、完善的风控管理获得业内外的广泛好评与尊重,近年来却因紫晶存储欺诈发行等恶性事件的发生使得公司品牌与口碑严重受损。其何时能重回“A类”投行名单?又能否扛住压力重回业绩增长趋势?中国网财经记者将持续关注。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com