黄金股ETF年内涨幅已超40%

图片来源:视觉中国

小幅回调后,有色金属再次飙升。

5月20日,地缘风险再起,叠加美联储降息预期抬升,境内外有色金属走高:沪银各合约均涨停,沪铜涨5.26%,沪金涨2.81%,境外COMEX期金、COMEX期银、COMEX期铜均创下阶段性新高。多只有色个股涨停,带动有色板块ETF领涨,盘中成交明显放量。

同日,上金所发布风险提示公告,并提高了黄金、白银延期合约的保证金比例和涨跌停板。对于近期黄金的大涨,有基金经理坦言已超出既往逻辑,对于有色金属的后市,机构间也出现分歧。

黄金股ETF领涨,集体放量

5月20日,有色板块个股普涨,湖南白银、四川黄金等涨停,贵金属指数(886011.WI)收涨4.85%。有色行情走强,资金加速流入,31个申万一级行业,仅有色金属、公用事业、食品饮料、石油石化4个行业主力资金呈现净流入,其中,有色金属板块净流入金额达16.34亿元,排名净流入榜首。

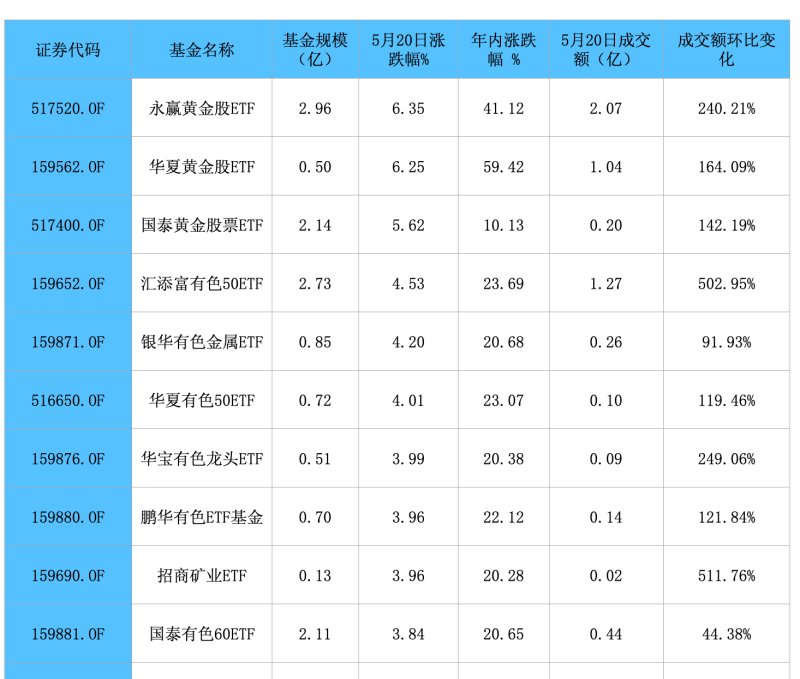

相关有色个股走强,带动有色板块的ETF领涨。Wind数据显示,5月20日涨幅前十的ETF皆为有色主题ETF,收益在3.8%以上。并且,盘中交投活跃,较前一交易日明显放量。

其中,三只黄金股ETF一骑绝尘,位居单日涨幅前三。永赢黄金股ETF涨6.35%、华夏黄金股ETF涨6.25%、国泰黄金股票ETF涨5.62%。因直接买入个股,而不是跟踪商品期货,黄金股ETF的涨跌幅更大,又被称作“金价放大器”。拉长时间看,黄金股ETF年内领涨,华夏黄金股ETF涨59.42%,永赢黄金股ETF涨41.12%,位列年内ETF收益排名前二。

同时,三只基金盘中成交明显放量。永赢黄金股ETF成交额达2.07亿元,环比增长240%,华夏黄金股ETF成交额达1.04亿元,环比增长164%,国泰黄金股ETF成交额0.2亿,环比增长142%。

上金所提示风险,黄金后市走向现分歧

开年以来,有色板块整体领涨,4月下旬小幅回调随后又大涨。截至目前,沪银、沪锡期货主力合约年内涨超30%,沪铜、沪镍期货主力涨超20%,沪金期货主力涨近20%。

在有色金属全线狂飙之时,上海黄金交易所此时发布风险提示。

5月20日,上金所提示风险,称近期不确定性因素较多,市场风险明显加剧,价格波动显著增大,提示投资者做好风险防范工作,合理控制仓位,理性投资。

同日,上金所还调整了黄金延期品种、白银延期合约的交易保证金比例和涨跌停板。公告称,自5月21日收盘清算时起,Au(T+D)、mAu(T+D)等黄金相关合约的保证金比例从9%调整为10%,下一交易日起,涨跌幅度限制从8%调整为9%;Ag(T+D)合约的保证金比例从12%调整为13%,下一交易日起,涨跌幅度限制从11%调整为12%。

黄金作为有色金属的“领头羊,年内一路向上。对此,部分基金经理表示已超出预期,并且上涨逻辑生变。

“黄金价格已经超出了现有的解释框架。我们认为,短期黄金价格可能更多地反应了资金层面的投机性需求,而以当前全球央行的利率水平、流动性而言,黄金短期回调的合理性是比较高的。 ”天弘基金李佳明表示。博时基金王祥也表示,5月中旬以后黄金的走势超出预期,地缘政治的不确定性一定程度上推动了金价。

对于黄金后市,永赢基金刘庭宇认为,黄金或仍有上行空间。原因有两点:首先,过去两年对金价影响较大的央行购金有望持续;其次,全球央行进入货币宽松周期、主要国家债务上行、全球地缘扰动(如中东地缘冲突、主要国家大选)等因素或将驱动金价中枢持续抬升,黄金有望持续上涨。

天弘基金川沙则有不同观点,他认为,交易层面的因素导致了近期黄金价格的上涨,而金价的回调幅度较此前涨幅更小,预计调整会延续,所以阶段性看空美元黄金和人民币黄金。川沙认为更好的投资机会在权益市场,“今年人民币黄金的收益率会明显低于之前两年,其配置价值更多是出于避险的目的,更好的投资机会可能在权益市场。 ”

除黄金以外,机构对其他有色金属走势也存在分歧。在铜层面,天弘基金李佳明认为,3~4 月份铜价的上涨,是实体需求叠加资金需求的结果。他预计,5月份随着实际需求的季节性回落,资金需求可能会在某个节点减弱,并带来铜价的回调。

在工业金属层面,中信保诚黄稚认为,伴随国内稳增长政策的逐步落地,工业金属下游需求有望迎来改善,宏观利好、短期供应短缺预期、库存低位等因素为工业金属价格提供较强支撑。在小金属层面,黄稚认为,供给端较为刚性,短期冲击形成供给紧张格局,制造业补库带来需求逐步复苏,小金属有望长牛。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com