友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

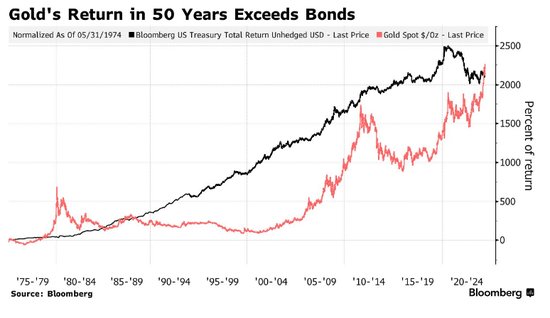

长达半世纪的“翻盘” 黄金回报率超越美债

30

1

相关文章

近七日浏览最多

标签云

金砖国家

世界经济

非洲

沉默的大多数

世界500强企业

500强

全球经济

世界500强

时代中国

日元

美联储

美国

日本央行

美股

数字货币

新能源

美元

美国经济

国际金融

美国政府

美债

可支配收入

gdp

日本

明治维新

上海

广场协议

日本经济

IMF

沙特

阿富汗

苏联

国产品牌

希特勒

德国

犹太人

欧盟

俄罗斯

央行

全球央行

小微企业

世贸组织

国际货币基金组织

北京青年

电动汽车

何猷君

电竞

中国电竞

毛利率

电子竞技

英镑

人民币国际化

欧元

金融资产

kris

ibm

英特尔

人工智能

英伟达

科技

巴克莱

对冲基金

暮光之城

斯图尔特

贝拉

polestar

SUV

谷歌

android

艺术

减肥

天文学家

小行星

国民议会

股份

广汽集团

腾讯

美国众议院

美国联邦调查局

第一财经

中国央行

美国国债

黄金

黄金储备

银行

股价

金融服务

瑞士信贷

公爵夫人

卡戴珊

自由现金流

基金

英国央行

英国

国家统计局

高跟鞋

连衣裙

cpi

高盛

航空管理局

美国联邦

摩根士丹利

波音

黑客

印度

西方世界

存款利率

债券

票面利率

收益率曲线

逆回购

银行间

金价

印度央行

协会

离岸人民币

lpr

中国人民银行

中国

美元指数

ts

人民币汇率

中国银行

中信银行

交易商协会

黄金etf

a股

财经

阿根廷人

美债收益率

贵金属

世界银行

指数

基金管理人

etf

山东黄金

紫金矿业

comex

端午节

mike

亨特

美国总统

乔拜登

白宫新闻秘书

唐纳德特朗普

商务部

路由器

国家安全

tplink

拜登

美国国会

总统

伯恩斯

耶伦

特朗普

关税

华尔街日报

欧盟委员会

白宫

南华早报

王牌

台湾

华盛顿

外交部

唐纳川普

无人机

国防部

先例

美国出口

西方国家

华春莹

习近平

川普

曼哈顿

非法移民

巴拿马运河

埃隆_马斯克

签证

ces

美国国务院

石破茂

日本政府

日本首相岸田文雄

卡塔尔

停火

外交

以色列

新总统

巴黎协定

普京

克宫

美媒

马斯克

秘密对话

汽车

断链

中国外交部

婴儿

塔利布

种族灭绝

巴勒斯坦

火星

埃隆马斯克

托比亚斯哈里斯

巴西

联邦

委内瑞拉

尼古拉斯马杜罗

莫斯科

杜罗夫

私人飞机

法国政府

美国总统拜登

爱德华_斯诺登

伯克希尔

巴菲特

鲍威尔

国防授权法案

大疆

美国空军

外星人

美国司法部

搜索引擎

路透社

美国法院

美国海岸警卫队

外汇

卢布

俄罗斯央行

美国财政部

美欧

乌克兰

纳比乌琳娜

俄央行

俄乌冲突

卢布汇率

加仓

金条

金饰品

国际金价

通胀率

总统大选

比尔盖茨

盖茨

减持

北约

美政府

联邦政府

基准利率

实体经济

理财产品

国债期货

共和党

纽约时报

华盛顿邮报

东方大国

彭博社

美国白宫

财政部

纳斯达克指数

股票

平均收益率

德意志银行

期货

货币基金

基金经理

航母

广州

存款

金饰

林武峰

小巷人家

金矿

矿产

资源量

湖南

平江

矿区

矿点

广东

韶关

盛夏

联名版

乐昌人

西游记

乐昌市

顺丰

保价

快递件

签收人

代签收

矿山

采矿

大陆

陈景河

有色金属

天水

大秦文公

矿工

贩毒

档案

蒋公

谍战

历史人物

暗夜与黎明

加班

首饰

铅块

柜台

涉案

金店店员

纸币

白银

法币

金圆券

诈骗

eco

现货黄金

投资

上海黄金交易所

杭州

快递

黄金白银

商业模式

品牌影响力

周大福

北京商报

七夕

短线

花旗

中国文化

亲爱的

奥林匹克

银元

金库

上海市

密歇根大学

北青报

刘贺

汉昭帝

量化宽松

期货市场

济南

王青

大宗商品

疫情

opec

平安证券