友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

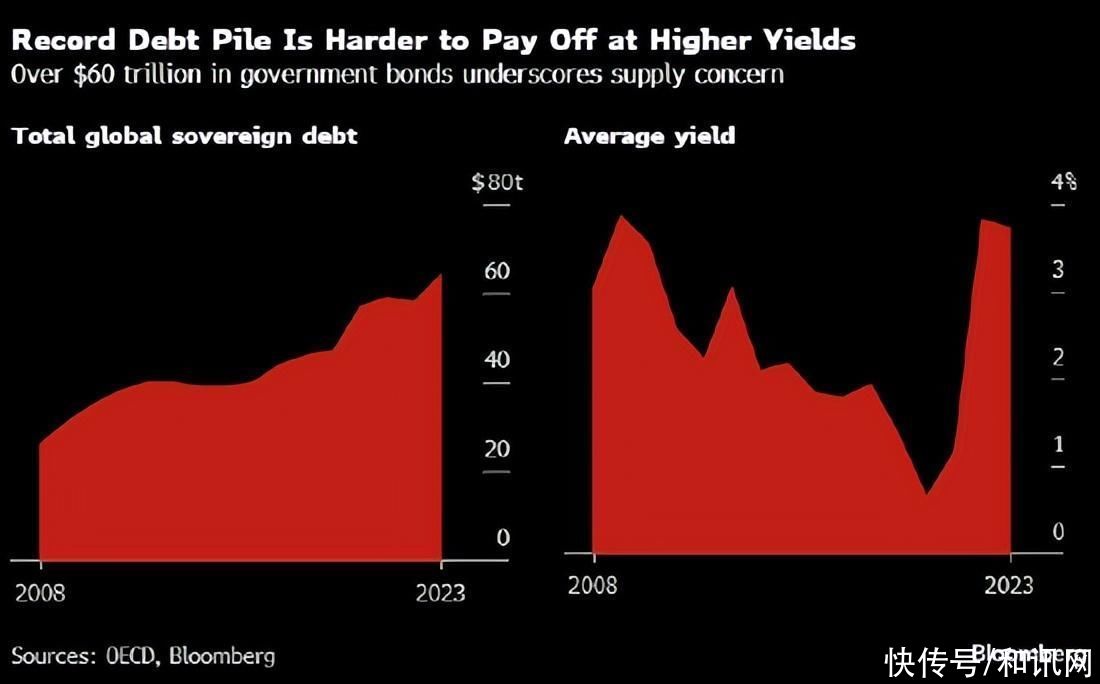

管理1380亿美元基金经理:美国国债的风险太大,不适合持有!美国政府借款激增,未来几年或引发债务危机

64

0

相关文章

近七日浏览最多

标签云

港股

a股

贝莱德

券商股

内房股

主力资金

赵学军

嘉实基金

华夏基金

基金公司

易方达基金

混合型证券

日本

日元

股票回购

日本央行

平均收益率

美元

美国

中信建投证券

证券投资基金

基金经理

中国农业银行

指数

金融界

陈剑

公募基金

基金

刘欣

基金管理公司

公募

生猪养殖

香港联交所

减持

cpi

人工智能

美联储

小盘股

央行

高盛

施罗德

罗素

etf

a股市场

美元债

债券

青岛

投资

潍柴动力

资管

michael

加密货币

美股

李倩

英国

惠誉

加拿大

偿付能力

金融资产

富力地产

票面利率

深交所

万军伟

行政处罚决定书

股份

沙特

电信

宁德时代

员工持股计划

亚马逊

财政部

财经

阳光城

建行

房地产行业

华润置地

标普

房地产市场

一线城市

期货

原油

浙商银行

政治局

中石油

港元

opec

招商银行

美国政府

半导体

上海证券交易所

股票

中国证监会

上交所

中信证券

ipo

锦龙股份

长江证券

机器人

天津

混合型

混合型基金

非公开发行

货币基金

债券基金

业协会

证券

中泰证券

唐纳德特朗普

拜登

美国国会

总统

伯恩斯

中国

耶伦

特朗普

关税

华尔街日报

欧盟

欧盟委员会

白宫

南华早报

王牌

德国

台湾

华盛顿

外交部

唐纳川普

无人机

国防部

先例

美国出口

西方国家

华春莹

习近平

川普

曼哈顿

非法移民

巴拿马运河

埃隆_马斯克

签证

ces

美国国务院

石破茂

日本政府

乔拜登

日本首相岸田文雄

卡塔尔

停火

外交

以色列

新总统

巴黎协定

普京

克宫

美媒

马斯克

秘密对话

汽车

断链

国家安全

中国外交部

婴儿

塔利布

种族灭绝

巴勒斯坦

火星

埃隆马斯克

托比亚斯哈里斯

巴西

联邦

委内瑞拉

尼古拉斯马杜罗

莫斯科

杜罗夫

私人飞机

法国政府

美国总统拜登

爱德华_斯诺登

伯克希尔

巴菲特

鲍威尔

美债

全球央行

逆回购

国防授权法案

大疆

美国众议院

美国空军

外星人

谷歌

美国司法部

搜索引擎

路透社

美国法院

美国海岸警卫队

战斗机

美国军方

美国海军

美军

委员会

黎巴嫩

贷款

驱逐舰

战争

私募基金管理人

债基

腾讯控股

中国证券报

国联

央视财经

中证500

物联网

密歇根大学

华能国际

天眼查

新华

紫金矿业

国泰君安

mba

中国人保

东北证券

上海证券

核武器

核政策

核武库

核裁军

性病

性教育

传染性

艾滋病人

世界艾滋病日

北约

俄罗斯

金砖峰会

乌克兰朋友

罗杰施密特

美国广播公司

首席执行官

wto

欧洲国家

多边主义

世界贸易组织

奔腾汽车

切割机

高功率

激光器

等离子

欧洲

澳大利亚

全面战略伙伴关系

空军

战机

军事

巴基斯坦

歼35

巨额订单

fc31

高超音速导弹

伊朗

叙利亚

过渡政府

紧急戒严令

安东尼布林肯

胡洁

张洁

脱口秀

浙江省

周立波演员

失业救济人

共和党

国会

特鲁多

美国总统

默克尔

州长

说唱

c罗

姆爷

埃米纳姆

阿布扎比

英特尔

汤普森

医保公司

知名企业

英伟达股东大会

甘薇

乐视

fx

贾跃亭

罗永浩

悬赏

计算机

网络攻击

防火墙诈骗

外交部发言人毛宁

墨西哥

加拿大总理特鲁多

国务院

温特沃斯米勒

马修

刘骁骞

韩国

阿萨德

社交媒体

乌克兰

成员国

北大西洋公约组织

isis

黄仁勋

东南亚

越南总理

高级芯片

英伟达芯片

政府军

叙首都

恐怖分子

大马士革

反政府武装

叙利亚局势