文 | 财华社,作者 | 毛婷

周末在奥马哈举行的股东大会,向来是全球投资界趋势若骛的盛事。去年芒格去世之后,只剩下94岁高龄的巴菲特在见证全球资本市场的潮起潮落与风云变幻。

大家都担心明年,不知道同一座位上主持会议的是否还是那一位,桌面上的可口可乐(KO.US)是否还在,台上是否还有脍炙人口的智者箴言。

且行且珍惜,结合巴菲特在2024年度股东大会上的评论与他的投资旗舰伯克希尔(BRK.A.US)的业绩,财华社总结出巴菲特主持下伯克希尔(BRK.B.US)的以下投资特点:

安全高于收益在过去一年,股价表现最好的是AI芯概念英伟达(NVDA.US),但是从2023年末伯克希尔的美股持仓来看,它再次踏空。无疑,从收益来看,2023年和2024年第1季的大牛股非英伟达莫属,此外,AI先锋微软(MSFT.US)也屡屡刷新市值高位,超越苹果(AAPL.US)成为全球市值最高的上市公司。

作为全球长期投资表现最好的投资公司,伯克希尔没有跟上这一波AI的涨势,而是继续留着苹果重仓,主要原因除了巴菲特所称的对苹果发展前景有信心外,财华社认为,苹果的成本远低于其持仓价值是一个原因,苹果的“现金中立”政策将更多的财务资源回馈给股东,从长远来看更能为股东创造价值,因此伯克希尔在苹果的投资上拥有很厚的“安全垫”——公平值与投资成本之间的差值。

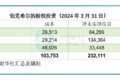

以伯克希尔2024年3月末的股权投资为例,见下表,其公平值远高于成本,净未实现收益都已是其成本的两倍有余。

伯克希尔追求安全感的另一个表现在其进行投资时的谨慎。以投资西方石油(OXY.US)为例,从表面看来,巴菲特似乎是看好石化能源的未来,而进行大手笔的投资,但这其中有门道。

伯克希尔从2022年开始买入西方石油的普通股,到如今,其于西方石油的普通股权益已达28.2%,按当前西方石油的市值570.79亿美元计算,持仓市值约为160.96亿美元。需要注意的是,西方石油于2022年、2023年和2024年第1季分别为伯克希尔派发股息24百万美元、1.42亿美元和41百万美元,合共2.07亿美元,相当于其当前持仓市值的0.36%。

这还不止,西方石油2022年初的股价只有27.53美元,期内油价的大涨、巴菲特的持续增持、他的名人效应,加上自身的基本面经得起验证,如今西方石油的股价已大涨至64.39美元,是2022年初的2.34倍。

这仅仅是伯克希尔对西方石油的普通股投资。

早在2019年,伯克希尔就投资了100亿美元,买入西方石油的没有投票权累计永续优先股,以及西方石油的普通股期权。西方石油的优先股每年股息率为8%,西方石油可自2029年起选择赎回,赎回价为清算价值的105%,外加累积的未支付股息。

也就是说,通过持有的100亿美元西方石油优先股,伯克希尔每年可获得8亿美元的股息,这一股息是优先于普通股的——也就是说,西方石油要将每年的净利润派发给优先股东之后,剩余的才能派发普通股。

而在这几年间,西方石油已持续赎回这批优先股,但是到2024年3月末仍有85亿美元,而且到2029年赎回时,西方石油还要溢价5%赎回,这一笔回报是相对稳定而安全的,确保伯克希尔能有13%的回报,此外,还附送一批普通股期权,在优先股赎回之后才能行权,行使价59.62美元较西方石油现价64.39美元折让7.41%,也就是说,伯克希尔若现在行权,即可赚取7%以上的税前收益。

可见伯克希尔大手笔投资不会打无把握的仗,事先已确保有8%的优先股收益,再逐步加注。

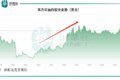

此外,现金或者流动性一直都是投资者安全感的来源。在美联储的加息周期到达高位,而且可能会盘亘一段时间之际,伯克希尔持有的现金规模也越来越大。截至2024年3月31日止,伯克希尔持有的现金、现金等价物及美国国库券合共为1435.09亿美元,较2023年末增加了216.64亿美元,占其保险业务总投资的比例由2023年末的24.75%提高至29.35%,见下图。

伯克希尔在季绩中表示,将继续持有大量短期投资,包括美国短期债券,并相信持有充裕的流动性至关重要,坚持在短期投资方面安全高于收益。

美联储加息周期的延续可能会压抑整体经济活动,令上市公司的业绩表现放缓,但这是一个延后的过程,可能会反映在今后的股市表现中。伯克希尔在此时持有现金比高位建仓要安全许多,而且持有现金(尤其短期国债)可得益于美联储利率高企的影响,带来更高的利息收入,这比投入到股市冒险要安全和稳妥得多。

总括而言,在安全方面,伯克希尔的做法是:

1)不追高网红股,而是给自己留足够的安全垫;

2)为自己的投资设置安全的门槛;

3)审时度势,合理保障流动性。

投资美国在股东大会上,巴菲特强调了他“投资美国”的坚持。事实上,在他的告股东书中,每年都会阐述这个观点,主要理由除了爱国情怀外,最主要的还是美国是全球最大的经济体,拥有最活跃的消费群体,而且美元是最常用的结算货币,与强人联手,成功几率至少高一半。

伯克希尔合并到业绩报表中的主营业务,包括美国的保险公司、铁路公司、能源和公用公司、消费公司等等,涉及到美国人生活的方方面面。

更重要的是,巴菲特强调愿意多缴税,这是因为税收充裕,可保障美国的公共系统畅顺运作,国富民强,而且通过在税收上的话语权,伯克希尔可以拥有更大的话语权,或是政经筹码。

看好一个标的就一把梭哈与投资学一再倡议的多元化分散风险理念不同,巴菲特对自己的投资研究有信心,看好一个行业或者一家公司,他习惯一把梭哈,而不是通过其他投资来稀释风险,对苹果的投资就是一例。

于2024年3月31日止,伯克希尔对苹果的持仓市值达到1354亿美元,占其股权投资总持仓的40.31%。

很多年前,巴菲特就曾经说过,如果你认为一家公司的潜在回报最高,就没必要买其他次等一些的投资来摊释你的投资回报。

当然,这样做的前提是你得有巴菲特这样的魄力和选股能力,才能万无一失。

看前几步投资是一项通通都要懂的学问,最起码你得懂宏观经济,知道世界怎样发展,当前处于哪个货币、通胀和经济发展周期,才会知道该收还是该放。而全球经济,离不开政治。例如,地缘局势影响到油价走向,一国的财政负担可能影响到经济健康状况,对医疗系统和社会保障系统的安置会影响特定行业的发展,贸易壁垒会增加本国居民的承担压力而引发通胀……

巴菲特的投资布局,就很注重这一点,而且往往比市场更早发现机会。例如,世界游客意识到日元汇价偏低而到日本扫货时,巴菲特早就布局日股,而且所布局的都是大巨头,无一例外以日本产业省所支持的产业——矿业为主营业务的综合企业。

日本是一个矿产资源相对贫乏的国家,但同时日本又是一个举足轻重的工业国,要发展工业,就离不开矿产资源,巴菲特所投资的五大巨头,均为在海外拥有矿山和矿采能力的资本巨头,其所从事的行业不会没有市场,另一方面,这些巨头的产业遍布全球和各行各业,可以从全球经济发展中得益。

扫货日股之外,伯克希尔还趁日元汇率偏低发行日元债,既赚利差又赚汇差,非常聪明的资本操作。如果没有前瞻性的视野与丰富的知识面,单单随波逐流,伯克希尔只能吃到回报偏低的“尾水”,赚不了丰厚的回报。

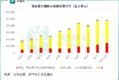

资金的灵活运用伯克希尔还擅长“借力打力”,用别人的资金来赚钱,例如伯克希尔一直利用保险业务的浮存金来进行投资。

其保险承销业务能保持健康的经营利润,意味着伯克希尔“借钱炒股”,不仅不需支付利息,还能赚取收益。

见下图,伯克希尔的保险承销业务大部分季度都能产生正数股东应占利润。

事实上,经过多年的累积和回报,伯克希尔当前的投资组合公平值早已远超浮存金。于2024年3月31日,伯克希尔的浮存金为1680亿美元,而其期末的险资投资资金规模则达到4890亿美元,是其浮存金的2.91倍。

此外,伯克希尔的并表主营业务以公用设施为主,能够产生稳定的现金流,而无惧经济周期。铁路业务当前的固定投资相对稳定,同时又能产生稳定的收入,且能分享到美国经济扩张的红利。消费股则能兼顾到消费者的各种需求,不论AI如何改变人类的生活和工作方式,人类还是得消费、买零食,伯克希尔持有大量的消费股,能通过这些股份产生的稳定现金流,来满足其未来的投资。

结语普通投资者也可以做到巴菲特这样的优秀投资,需要的是持续学习的能力和毅力。每个人都有学习能力,只在于愿不愿意用心去做,这对于普通投资者来说并不是难事。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com