友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

相关文章

近七日浏览最多

最新文章

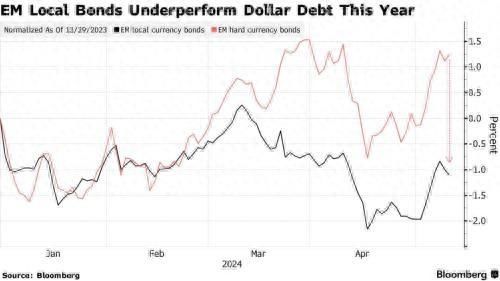

发展中国家的本币债务受到美国长期利率上升和美元强势的影响,彭博本地证券指数今年迄今下跌1.1%,而类似的硬通货债务指数则上涨1.2%,推动指数之间的比率接近两年低点。美联储鹰派导致地方债务表现不佳,拉丁美洲和东欧债务被视为甜蜜点。

基金经理们仍在坚持2024年初流行的新兴市场押注,尽管该交易在今年五个月后就已经“解体”。

Grantham Mayo Van Otterloo & Co.的维多利亚·库尔姆斯(Victoria Courmes)表示,这种交易远未消亡。她在1月份将地方债券誉为“千载难逢”的机会。事实上,她说,它比以前更有吸引力。她认为,美联储降息的延迟迫使新兴经济体的央行推迟或放慢货币宽松的步伐,扩大实际利率,并为投资者提供更好的收益率。

库尔姆斯表示:“利率仍然非常高,与美国实际收益率的差距进一步扩大。看起来,新兴市场利率实际上更具吸引力。”

(来源:Bloomberg)

上周,新兴市场政策制定者的策略变化显而易见。

巴西央行将基准Selic下调25个基点,在连续六次下调50个基点后放缓。墨西哥政策制定者维持利率不变,在3月份进行了一次降息后暂停,马来西亚也保持借贷成本稳定,理由是市场波动加剧带来的风险,因为它准备应对美国利率将在更长时间内保持高位的可能性越来越大。

强劲的美国经济和顽固的通胀导致交易员大幅削减2024年的降息次数,从而提振了美元的吸引力,导致本币债券交易恶化。彭博美元指数今年迄今已上涨 3.4%,扭转了2023年2.7%的跌幅。

随后.新兴市场货币的下跌足以说服许多人放弃当地新兴市场债务交易。根据彭博社汇编的数据,截至5月3日,价值28亿美元的VanEck摩根大通新兴市场本币债券ETF已连续第四周出现资金流出,这是自2020年3月大流行爆发以来最长的连续流出。

苏黎世Vontobel资产管理公司的投资者卡洛斯·德索萨(Carlos de Sousa)表示,现在,美国经济可能最终降温的早期证据,雇主在4月份缩减招聘规模,失业率意外上升,可能会进一步提振贸易,缓解利率压力,并可能导致美元走弱。

他续称:“我们可能更接近拐点,这种情况最终实现的可能性比几个月前要高一些。”

(来源:Bloomberg)

他的犹豫不决与投资者普遍的谨慎态度相呼应。年初时市场基本预测美元将会下跌,但由于美国通胀和利率仍处于历代高位,且世界陷入地缘冲突,市场被迫重新思考。

“我们仍处于同一个美元周期,其特点是美国例外论,”Pictet投资组合经理Chris Preece表示。“相对而言,强劲的增长和鹰派的货币政策、全球冲突,所有这些都导致了美元的良性循环。”

投资者发现,在对冲美元重新走强的同时,仍然押注本币债务的方式是选择投资点,而不是全力以赴。摩根大通喜欢墨西哥和巴西等流动性市场,以及埃及和土耳其等前沿国家,因为它们的收益率具有吸引力,同时保持广泛资产类别的市场权重。

伊顿万斯管理公司(Eaton Vance Management)的投资组合经理帕特里克·坎贝尔(Patrick Campbell)列举了乌拉圭和多米尼加共和国的地方债务,这些国家更不受更广泛的宏观问题的影响,而巴西的利率仍然“非常高”,都是受青睐的押注之一。

“这是确实支付可观利息且估值故事非常好的地方之一,”他谈到巴西时说道。

本文源自FX168全球投资

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com