智通财经APP注意到,今年本应是美国通胀率最终降至 2% 的一年,从而使美联储能够稳步将利率从20年来的高点降下来。现在,这些期望都破灭了。

事实证明,在经济和劳动力市场具有弹性的情况下,到2024年的几个月里,价格上涨的粘性比预期的要大得多。周二,美联储主席鲍威尔表示,持续的通胀意味着借贷成本将在比此前预期更长的时间内保持高位,这一论调的转变将对全球政策产生影响。

住房持续短缺是造成这种情况的部分原因,大宗商品价格和汽车保险费上涨也是原因之一。但也有人指出,鲍威尔本人过早地宣布降息,这点燃了金融市场的乐观情绪,刺激了经济活动。

桑坦德银行美国资本市场首席美国经济学家Stephen Stanley表示:“他们对通胀的看法是错误的。” “他们犯的错误是太沉迷于我们在去年下半年看到的强劲增长和温和通胀的结合。”

交易员现在预计今年只会从目前的 5.25% 至 5.5% 降息一到两次。这与他们在 2024 年初预计的大约 6 次降息以及一个月前美联储官员预计的 3 次降息相去甚远。投资者和经济学家都表示今年不会出现任何降息的可能性。

美联储官员坚称,通胀仍总体处于下降趋势,但他们也强调,除非他们对这一趋势更有信心,否则借贷成本不会下降。

虽然通货膨胀造成的损害在消费者物价指数中最为明显,3月份消费者物价指数较上年同期加速至3.5%。但美联储首选的指标是个人消费支出价格指数(PCE)。 PCE 一直在接近央行 2% 的目标(2 月份为 2.5%),但该指标的进展也陷入停滞。

住房、保险

事实证明,占CPI约三分之一的住房支出最为顽固。尽管美国劳工统计局、Zillow Group和Apartment List的一些更及时的指标显示,新租约的租金增长正在放缓,但CPI的相应组成部分尚未反映出这一点。

延迟的部分原因是大多数租户在一年内都不会搬家。现在对房主来说尤其如此,他们中的许多人在疫情期间锁定了廉价的抵押贷款利率,不想再接受高于7%的新利率。

美国新租户租金预示未来将出现更多通缩

此外,该指数的构建也发挥了作用:单位每六个月才进行一次抽样,这意味着租金的变化需要时间来反映月度数据。

与此同时,个人消费支出给住房的权重要低得多,这有助于解释为什么它的趋势低于CPI。

通胀的另一个驱动因素是保险成本。租户和家庭保险以九年来最快的速度增长,而汽车保险在截至3月份的一年中飙升22.2%,为1976年以来的最高水平。一个关键原因是:现在的汽车技术更加复杂,因此维修成本更高。

大宗商品

在去年大部分时间下跌之后,能源价格——尤其是石油价格——在第一季度攀升,而中东战争的升级可能会把它们推得更高。油价上涨导致汽油价格上涨。电价也在攀升。

央行官员更倾向于关注所谓的核心通胀指标,该指标剔除了可能波动的食品和能源价格。他们还关注了一项更窄的指标,即“超级核心”,指的是不包括能源和住房在内的服务成本——由于强劲的劳动力市场,即使是这一指标也过于强劲。

但石油和其他原材料价格的飙升不容忽视,因为它可能渗透到更昂贵的航运和商品上。汽油和住房价格合计占3月份CPI月度涨幅的一半以上。

鲍威尔言论

去年12月,鲍威尔表示降息“显然”是一个讨论话题,这刺激了市场对降息的大规模押注。

彭博经济首席美国经济学家Anna Wong表示,上述言论的效果相当于将利率下调0.14个百分点,并将使今年的CPI上升约0.5个百分点。

现在,鲍威尔“正在考虑通货紧缩确实已经停滞的可能性,降息的门槛可能已经提高,”Wong表示。“这增加了今年不会降息的风险,如果失业率与今天相比变化不大的话。”

市场乐观情绪

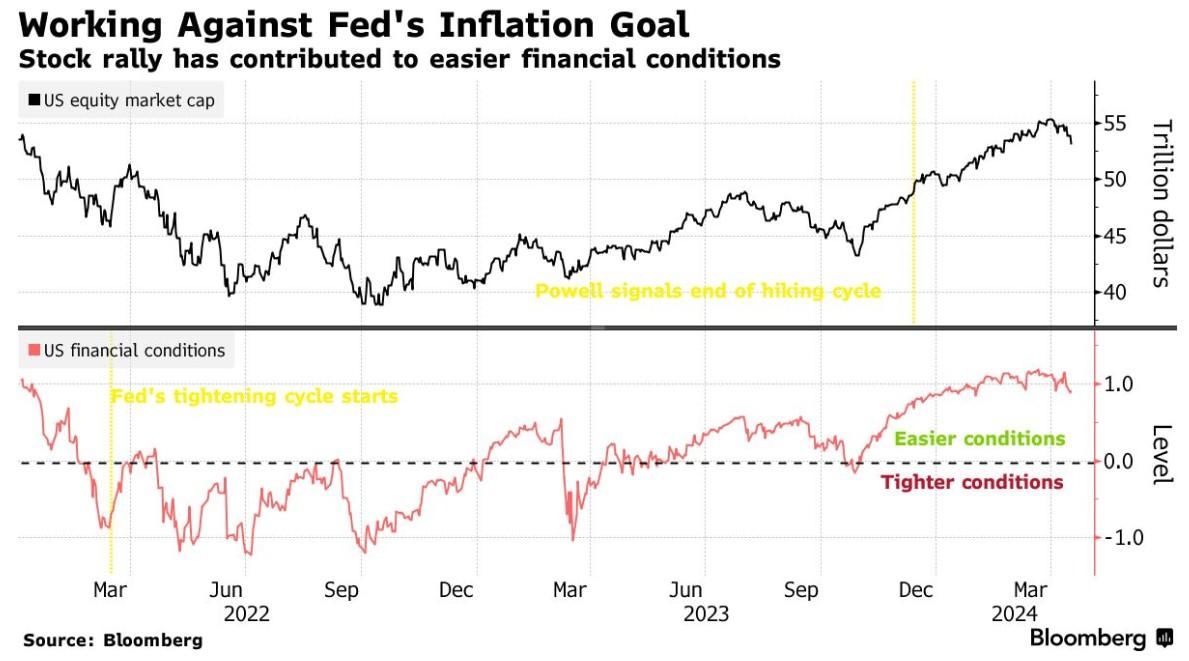

自鲍威尔12月的讲话以来,除了对经济的影响外,股票和债券的总价值在3月份达到顶峰时增加了7.5万亿美元,相当于美国国内生产总值的30%左右。

低利率的前景鼓励投资者哄抬各种风险资产。标普500指数在2024年创下22个历史高点,而公司债券风险溢价(投资者对美国国债的额外收益率需求)本月收窄至两年多低点。

所有这些都促成了金融环境的实质性宽松,追踪投资背景的彭博指数现在比美联储两年前开始激进收紧政策之前更为宽松。

美联储前高级经济学家Claudia Sahm认为错在是市场,而不是鲍威尔,“积极倾听的程度令人震惊。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com