友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

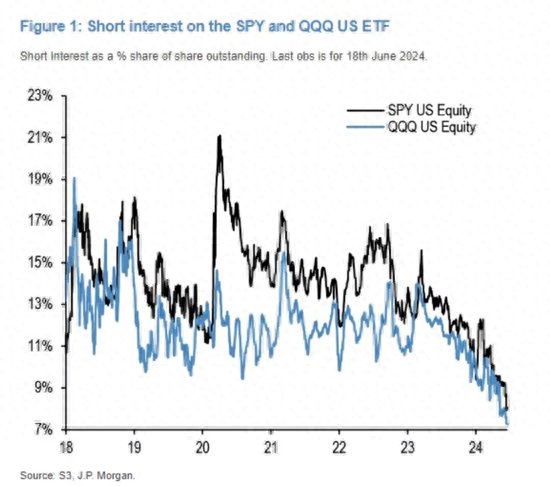

空头都快跑光了,小摩警告:美股现在更脆弱了!

20

0

相关文章

近七日浏览最多

最新文章

标签云

三星

黄仁勋

台积电

英伟达

英特尔

amd

芯片供应

微软

谷歌

美股

亚马逊

美国

cpu

芯片

路透社

三星电子

股票

埃利奥特

gpu

史蒂文斯

netflix

保罗

国会

巴菲特

希金斯

国会山

投资收益

美元指数

中概股

美联储

机器人

美光

sk

郑州

苹果

富士康

美债收益率

comex

万军伟

小鹏汽车

道琼斯工业平均指数

a股

马斯克

日元

百胜中国

优步

新东方

科技

上交所

人工智能

初创公司

股票回购

标普

期货

arm

美国商务部

sk海力士

减持

股价

冲高回落

lucid

美国经济

张弛

100指数

显存

显卡

rtx

戴尔

美联储主席

降息

鲍威尔

美元

货币政策

指数

股份

道指

美国航空

券商

etf

alphabet

奥尔特

高盛

日本央行

恒生指数

医保

生物医药

大数据

板块

半导体

黄金etf

投资

基金

上海黄金交易所

黄金

煤炭

上海证券交易所

兴业证券

资金净流入

福耀玻璃

证券

招商证券

债券

基金经理

债基

北向资金

美团

腾讯控股

小米集团

基金份额

港元

中国太保

腾讯

中金公司

私募基金

以太坊

加密货币

离岸人民币

科创板

创业板指

天风证券

药明康德

伯克希尔

美国政府