进入数电票时代,广大的中小微企业有着万千的业务场景,由此也演化出多种多样的开用票需求,财税数字化迎来发展机遇。根据弗若斯特沙利文报告,按收入计,中国财税相关交易数字化市场规模由2018年的37亿元增至2022年的59亿元,复合年增长率为12.4%;预计于2027年达至193亿元,2022年至2027年复合年增长率为26.7%。

行业发展风口之下,作为财税数字化赛道的领头羊,百望股份于6月26日通过港交所主板上市聆讯,海通国际为其独家保荐人。

天眼查显示,上市前百望股份共经历六轮融资,已披露交易金额累积超15.17亿元。背后的投资方包括玖兆基金、上海大众、复星集团、复星星元创新资本、深创投、东方富海、国中资本、阿里巴巴、旋极信息等众多知名机构。

招股书显示,截至最后实际可行日期,百望股份创始人陈杰持股27.10%,其通过受控法团权益持股16.12%。公司第二大股东阿里巴巴持股11.87%,阿里巴巴集团控股有限公司通过受控法团权益持股11.87%。

根据智通财经APP了解,尽管作为行业龙头,但百望股份仍在亏损泥潭挣扎,究竟缘何如此?本文将通过拆解招股书,回答此问题。

三年累积亏损约10亿元

招股书显示,自2015年成立以来,百望云始终专注于为企业提供数字化解决方案,通过其独特的百望云平台,为企业带来SaaS财税数字化及数据驱动的智能服务。值得一提的是,百望云在2016年即与淘宝合作,共同打造了“阿里发票平台”。2023年,双方进一步深化合作,淘宝授予百望云在“阿里发票平台”品牌下的在线发票平台权限,使其成为该平台上的税务服务提供商。

按收益计,于2023年在中国云端财税相关交易数字化市场排名第一,市场份额为7.1%,及按收益计,于2023年在中国财税相关交易数字化市场排名第二,市场份额为4.9%。

2023年,通过公司的云化解决方案,百望股份完成约7亿张发票处理请求,在中国财税相关交易数字化解决方案提供商中排名第一,开具约26亿张增值税发票,在中国财税相关交易数字化解决方案提供商中排名第二,此外,按收益计,公司在中国面向小微企业融资的交易相关大数据分析市场排名第二,市场份额为6.4%。

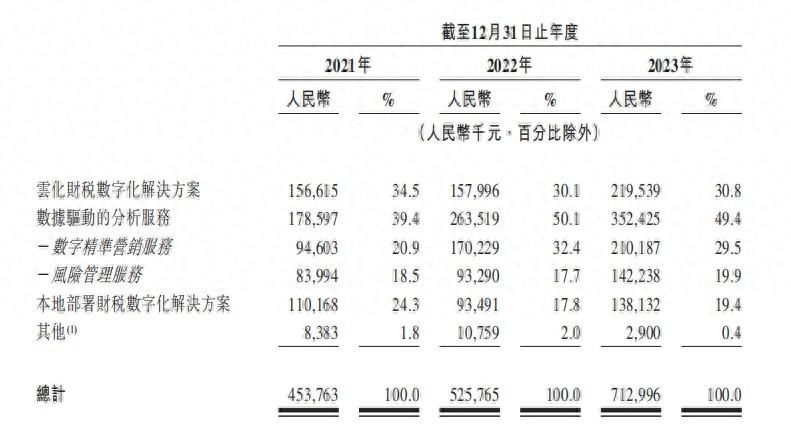

业务规模优势,反映在财务上,便是营收的逐步增长。2021年至2023年(以下简称:报告期内),公司的收益总额分别约为4.54亿元、5.26亿元、7.13亿元。尽管营收数字好看,但公司赚钱能力却表现不尽人意。同期公司持续亏损,分别约为4.48亿元、1.56亿元及3.59亿元,三年累积亏损9.63亿元。

转介费一年近2亿元

分业务而言,公司可分为云化财税数字化解决方案、数据驱动的分析服务、本地部署财税数字化解决方案及其他四部分。期内,云化财税数字化解决方案营收分别为1.57亿元、1.58亿元及2.20亿元,占总营收比例分别为34.5%、30.1%及30.8%;数据驱动的分析服务分别为1.79亿元、2.64亿元及3.52亿元,占总营收比例分别为39.4%、50.1%及49.4%;本地部署财税数字化解决方案分别约为1.11亿元、9349.1万元及1.38亿元,占总营收比例分别为24.3%、17.8%及19.4%。其他占营收比例较小,截至2023年底占比约为0.4%。

简言之,数据驱动的分析服务营收占比持续攀升,成为百望股份的第一大业务。该业务包括数字精准营销服务和风险管理服务。其中,数字精准营销服务是帮助金融机构推销小微企业融资有关的信贷产品;风险管理业务则是百望云依托自身的发票及财务数据资产,为持牌金融机构提供小微企业经营报告服务、用户分析服务、风险分析服务等,为金融机构放贷提供风控决策依据。

换句话说,百望云这部分业务实际上是小微企业助贷。受益于过去几年监管要求银行等金融机构脱虚向实、践行普惠金融,小微企业信贷在政策推动下迎来一波快速增长。百望云营收接近60%来自小微企业助贷收入并不令人奇怪。

中国人民银行近日发布的数据显示,2023年末我国普惠小微贷款余额29.4万亿元,同比增长23.5%。这有利于拥有小微客群的互联网平台。对于想要拓展小微业务的银行来说,靠自营拓客,成本高且周期长,而百望股份、金蝶、畅捷通等在内的财税类平台拥有成熟的客户群,可以帮助银行实现精准获客。

然而问题在于,平台主要通过代理人展业,流量并不掌握在自己手中。在激烈的市场竞争下,百望股份只得不断提高对营销代理的费率,以继续加深与营销代理的合作。

因此,尽管百望云业务持续增长,但转介费却居高不下,导致盈利能力不堪重负。

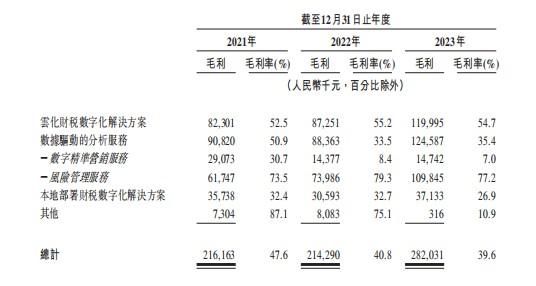

期内,公司的毛利率分别为47.6%、40.8%及39.6%,持续下滑。具体来看,数据驱动的分析服务业务毛利率的下滑,从2021年的50.9%下滑至2023年的35.4%,拖累了公司的总体毛利率表现。

公司表示,主要是由于公司为扩大数字精准营销服务的业务规模及继续委聘营销代理产生大量转介费。报告期内,公司的转介费分别为6420万元、1.54亿元及1.93亿元,占同期总销售成本的26.9%、49.4%、39.1%。

百望股份第一大业务毛利率下滑严重,导致公司盈利能力持续恶化。业务模式导致高昂的转接费用,使其赚钱能力迟迟能不到改善。

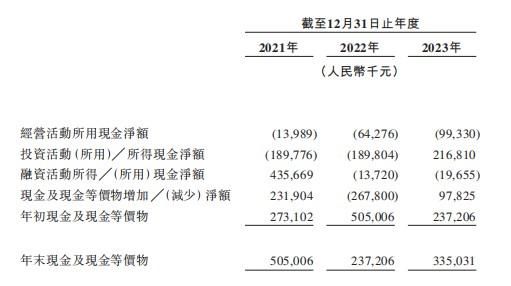

不仅如此,百望股份的现金流也越发吃紧。报告期内,公司的经营活动产生的现金净额分别为-1398.9万元、-6427.6万元及-9933.0万元,现金流持续净流出,“造血”能力不足。同时公司所持现金也在逐步收缩,同期公司年末现金及现金等价物分别为2.73亿元、5.05亿元及2.37亿元。更糟糕的是,公司还有15.45亿元流动负债需要偿还。

由此可见,百望股份目前所要面临的首要任务便是扭亏为盈,改善现金流不足的困境。若继续持续亏损的情况下,资本往往会“用脚投票”。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com