又到北交所时刻!

今天早盘,北证50指数一度狂飙超6%,成份股全线飘红,逾10股一度涨超20%。去年10月底开始,北交所行情曾有将近两个月的强劲表现,在那段时间,很多个股都是几倍上涨,赚钱效应非常突出。那么,此轮上涨究竟又是何缘故?

分析人士认为,主要有三个原因:

一是美股的风格映射。从7月9日开始,美股罗素2000指数开启暴涨模式,该指数在短短几个交易日涨幅达到了10%,昨晚更是狂飙3.56%。

二是截至7月10日,北交所股票已经被纳入多只全市场指数。通过定期成份调整,上市靠后的北证优质标的也在不断被纳入指数成份中。这给相应的北证权重股带来了一定的增量资金。

三是7月8日,北证50指数为667.15点,与上一轮周期低点(2024年2月5日)734.74点相比已经低了76.59点。与上一个历史低点(2023年10月23日)706.57点已低了39.42点。估值处于一个相对的低位。

狂飙

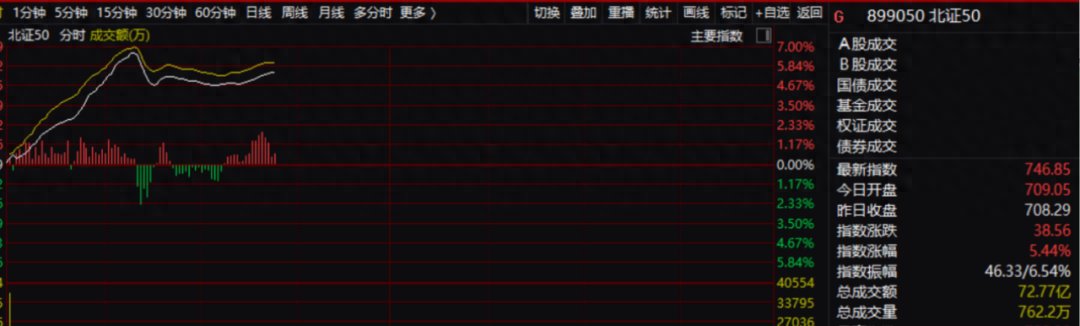

A股早盘,全市场“最靓的仔”非北交所莫属。北证50指数一度冲高6.6%,随后虽有回落,但涨幅依然保持在5%左右水平。

北交所个股的表现更是精彩不断,北证50成份股几乎全线飘红,逾10股一度涨超20%。

那么,究竟是何缘故?目前,市场认为,最直接的逻辑可能还是美股风格映射。过去几个交易日,美股罗素2000指数狂拉了近10%,昨晚更是暴涨超3%。

Fundstrat全球顾问公司研究主管Tom Lee认为,始于上周的小盘股指数大幅上涨只是长期板块轮动的开始。罗素2000指数上周上涨6%,其幅度将超过去年10月至12月的涨势。当时罗素2000指数连续上涨超过八周,累计上涨近30%。小盘股看起来相对更超卖,现在的估值甚至更低。他表示,此次板块轮动可能会持续大约10周时间,其间罗素2000指数的涨幅将高达40%。6月份消费者价格指数的下降正在为小盘股的反弹开“绿灯”。

两大动因

其实,北交所个股的表现,还有两大动因。一是其权重股可能获得的增量资金支持;二是北交所的估值也达历史低位。

首先来看增量资金。数据显示,截至7月10日,北交所股票已经被纳入多只全市场指数。中证全指包含北交所标的87只,总权重0.153%;中证流通指数包含206家,总权重0.299%;国证A指数包含202家,总权重0.287%;国证2000指数包含7家,总权重0.262%;国证1000指数包含贝特瑞,权重0.0219%;中证环保指数包含贝特瑞,权重0.315%。

其中,中证全指从6月17日调整纳入的22只标的均是在2021年11月至2022年4月之间上市,其中包括克莱特、广脉科技、路斯股份等高增长优质标的。

开源证券认为,未来还有13家标的或有入选中证2000可能性,分别为贝特瑞、吉林碳谷、连城数控、曙光数创、硅烷科技、同力股份、诺思兰德、森萱医药、华岭股份、中纺标、国航远洋、艾融软件、奥迪威。

从一般的规则来看,当个股进入到指数成份系列,则会有一些被动资金配置。这就是增量部分。所以,很多股票在进入到优质指数的成份股之后,股价的稳定性会提升。

其次,从估值来看,截至2024年7月8日,北证50指数为667.15点,与上一轮周期低点(2024年2月5日)734.74点相比已经低了76.59点。与上一个历史低点(2023年10月23日)706.57点已低了39.42点,当前北证50指数已处于2023年10月以来的第三个低点,同时也是历史最低点。

北证50方面整体PE(TTM)也已降至27.86倍,与科创50的PE(TTM)的42.94倍以及创业板综的PE(TTM)的39.75倍相比也呈现出估值较低情况。不过当前北交所整体PE或更具代表性,北证A股整体PE(TTM)已降至17.86倍,正处于一个历史较低水平。对于寻求长期投资价值的投资者而言,当前北交所市场进入了一个低估值配置的窗口期。

资深北交所研究专家诸海滨认为,相比PE,目前北交所整体的市净率PB更加清晰反映市场估值情况。最新北证A股PB(LF)平均值为2.2倍,中位数进一步下探至1.77倍,已然是2024上半年以来的最低水平。截至2024年7月8日,市净率低于1倍的公司数量为17家,而位于1至2倍之间的公司则有135家。回顾历史数据,目前北证A股市场中,市净率在低位分布的企业数量已超过上一个周期的低点时刻数量。

本文首发于微信公众号:券商中国。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com