文/刘振涛

在农商银行服务县域经济的定位下,跨区经营被严格限制,农商银行通过参股同业“曲线”实现跨区域布局,成为了普遍现象。

近日,A股上市农商行瑞丰银行公告称,公司近日继续通过拍卖受让股份方式受让苍南农商银行部分法人股东所持股份2693.2478万股,占苍南农商银行股本总额的2.58%。

截至目前,上述投资事宜已向银行业监督管理机构报告,股份交割事宜已完成,该行现为持有苍南农商银行7.58%股份的主要股东。

根据天眼查数据显示,苍南农商行的股东比较分散,瑞丰银行目前拿到苍南农商行7.58%的股权后,已经是苍南农商行的第一大股东了。

公开资料显示,自瑞丰银行2021年在A股上市以来,近2年来加大了参股同业,跨区域布局的动作,除苍南农商银行外,瑞丰银行参股的银行还有嵊州瑞丰村镇银行、永康农商银行、浙江农村商业联合银行股份有限公司等。

财报数据显示,瑞丰银行近年营收与净利润虽然双双保持增长,但是增速却明显放缓。在银行业净息差普遍收窄的情况下,瑞丰银行的净息差降幅位列上市银行的前列。

如何保持业绩平稳持续增长,保持盈利能力稳定成为了瑞丰银行面对的挑战。

不断参股入股同业,瑞丰银行加速“曲线”异地扩张

瑞丰银行的前身是绍兴县信用联社,2011年改制为瑞丰农村商业银行。2021年6月,瑞丰银行在上交所挂牌上市,成为浙江农信系统首家上市的农商行。

上市以后的瑞丰银行为了扩张规模,开始陆续投资异地农商银行的股权,加速跨区域布局经营。

2019年8月,原银保监会曾发布《关于推进农村商业银行坚守定位强化治理提升金融服务能力的意见》,明确指出农商银行严格审慎开展综合化和跨区域经营,原则上机构不出县(区)、业务不跨县(区)。

2020年10月,《中华人民共和国商业银行法(修改建议稿)》中的相关规定,未经批准,城商行和农商行、村镇银行不得跨区域经营。

两个相关规定在一定程度上限制了农商行跨区域经营展业。不过,为了自身的发展,近年来不少农商行“曲线”扩张,通过参股异地农商行的方式,实现业务的跨区域经营展业。

比如,2022年,张家港行公告称,通过协议转让方式受让太仓农商行部分法人股股东所持有的6600.08万股。张家港行成为了持股太仓农商行6.05%股权的主要股东。

张家港行是立足张家港市的农商行,通过受让太仓农商行的股权,实现了在太仓市的“曲线”跨区域经营。

上市后的瑞丰银行,参股入股其他农商行的动作不少。

梳理瑞丰银行的相关公告,2022年底,瑞丰银行公告称,受让了永康农商行部分法人股股东所持股份3628.3052万股,成为了持有永康农商行5.16%股权的主要大股东。

2023年6月,瑞丰银行又增持了永康农商行1.8%股权,截至2023年底持有永康农商行6.96%股权,并且已向永康农商银行派驻一名董事参与其决策性事务。

2023年8月,瑞丰银行又公告称,董事会通过决议,跨区域扩张,入股苍南农商行和诸暨农商行,拟分别受让两家农商银行不超过股本总额的9.8%。。

2023年12月,瑞丰银行通过拍卖受让股份方式以现金受让苍南农商银行4972.6506万股,占该行5.0009%的股份;

2024年6月,瑞丰银行继续通过拍卖受让股份方式受让苍南农商银行部分法人股东所持股份2693.2478万股,占该行股本总额的 2.58%。增持完成后,瑞丰银行持有苍南农商银行的股权比例增至7.58%。

关于瑞丰银行入股诸暨农商行的相关情况,目前瑞丰银行还未公告。

总体来看,虽然监管部门的相关法规规定,未经批准农商行不得跨区域经营展业,但是通过参股浙江省内的农商行股权,瑞丰银行“曲线”完成了异地发展,规避了跨区域经营的限制。

业绩增速放缓,对外扩张能否提升发展?

透过现象看本质,瑞丰银行不断参股其他农商行,对外跨区域扩张,能否让公司未来业绩提升向上发展,才是市场关注的真正焦点。

从当前瑞丰银行上市后的业绩表现来看,瑞丰银行的业绩增长明显放缓。

2023年,瑞丰银行实现营业收入38.04亿元,同比增长7.90%;实现归母净利润17.27亿元,同比增长13.04%。

瑞丰银行是2021年6月在上交所挂牌上市,从2021年至2023年,瑞丰银行的营业收入增速从10.02%下降至7.90%,归母净利润增速从15.08%下降至13.04%。

瑞丰银行的营收和净利润增速都有所放缓。

营收细分来看,同其他区域性的农商行一样,利息收入常年占到营收的绝大部分。影响利息收入的因素一方面是来自资产及贷款规模的扩张情况,另一方面是净息差水平。

瑞丰银行近年来资产和贷款余额均保持了双位数增长,规模增加比较快,这块对利息收入是有利的帮助。

然而,净息差水平上,瑞丰银行上市以来逐渐走低。

年报数据显示,2023年末,瑞丰银行的净息差为1.73%,较2022年同期下降了0.48个百分点,2021年同期,瑞丰银行的净息差为2.34%。可见瑞丰银行的净息差连续下降2年。

监管部门公布的2023年末商业银行的整体净息差均值为1.69%,比2022年末下降了0.22个百分点。

对比来看,瑞丰银行2023年末的净息差虽高于商业银行体均值,但是下降幅度要高于商业银行整体的数值。

2024年一季度末,瑞丰银行的净息差再度下降至1.60%,比2023年末减少了0.13个百分点。

2024年一季度末,商业银行的整体净息差均值为1.54%,农商行的整体净息差均值为1.72%。瑞丰银行2024年一季度末净息差值好于商业银行整体均值,但是低于农商行整体均值。

由于净息差下降,瑞丰银行2023年利息净收出现下降。2023年,瑞丰银行的利息净收入为30.53亿元,较2022年同期下降了4.1%,这是瑞丰银行上市以来利息净收入首次下滑。

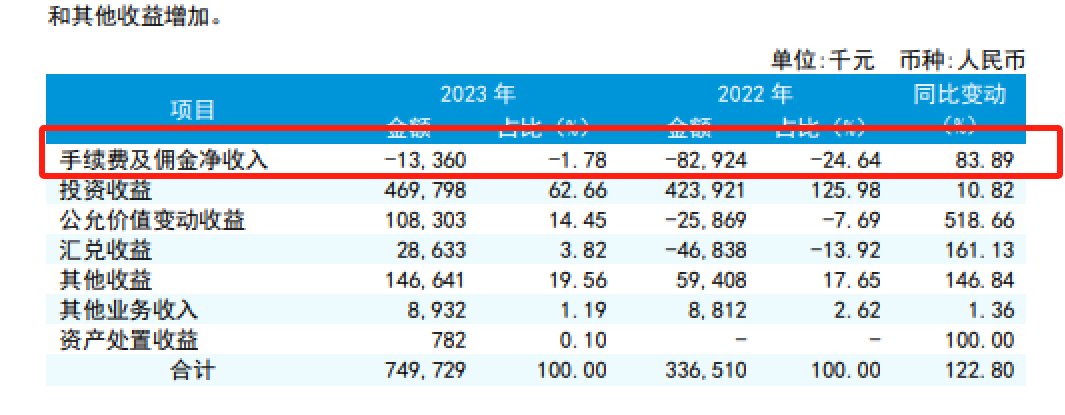

之所以瑞丰银行的营业收入还保持了增长,是非利息净收入方面实现大幅增长。2023年,瑞丰银行的非利息净收入达7.50亿元,比2022年同期增长122%。

非利息净收入中,瑞丰银行手续费及佣金净收入近年来长期都是负数,投资收益2023年同比增长10.82%,低于2022年和2021年的增速,对营收拉动作用也相应减少。

2023年瑞丰银行非利息净收入依靠的是公允价值变动收益和其他收益带来的增长。瑞丰银行2023年的其他收益来自政府补助比往年增加了0.9亿元。

综合来看,瑞丰银行营收的主要依靠还是利息收入。

对于瑞丰银行来讲一方面需要控制好净息差水平,另一方面还需要继续扩张资产规模。因此,不断对外扩张,异地参股入股其他同业,成了瑞丰银行的扩张手段。

从瑞丰银行入股参股的苍南农商行、永康农商行以及谋划要入股的诸暨农商行的经营情况来看。2023年,苍南农商行全行资产总额为555.58亿元,负债总额498.60亿元,营业净收入达18.25亿元,同比增长9.22%,归母净利润达7.66亿元,同比增长10.22%。

永康农商行2023年营业收入达29.33亿元,同比增长13.77%,归母净利润为8.72亿元,同比增长15.65%。诸暨农商行2023年营业收入为18.44亿元,同比增长5.98%,归母净利润为6.67亿元,同比增长26.47%。

从瑞丰银行已经入股或者谋划入股的农商行来看,它们的业绩都表现不错,盈利比较稳定,这对于瑞丰银行来讲是利好的因素。

瑞丰银行的入股参股的农商行增加,业绩增长放缓局面能否改善呢?有待时间验证!

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com