友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

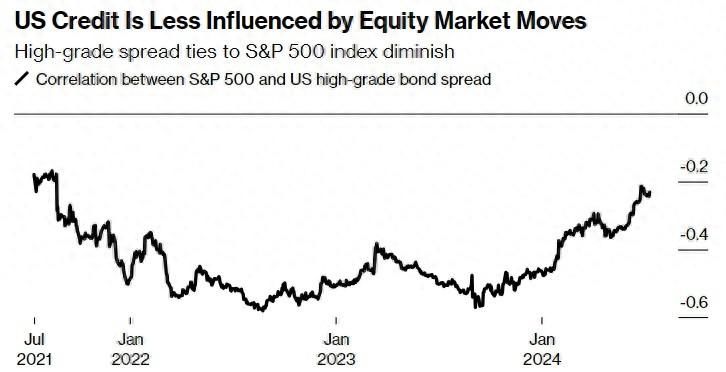

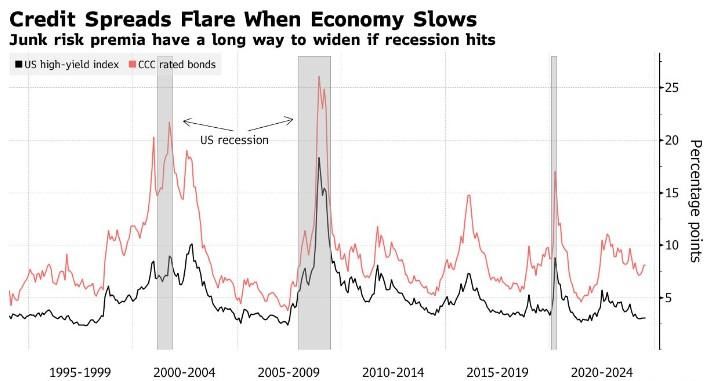

美国股债相关性逐渐瓦解!利率越高,信贷市场越high

9

0

相关文章

近七日浏览最多

最新文章

标签云

花旗

美联储

大数据

板块

etf

半导体

美股

美元指数

中概股

英伟达

kris

美国经济

美债

美国政府

逆回购

贵州茅台

紫金矿业

宁德时代

央行

日元

欧洲央行

货币政策

对冲基金

100指数

高盛

美元

指数

全球经济

日本央行

美国

英国央行

鲍威尔

印度央行

黄金储备

印度

黄金

a股

马斯克

巴菲特

日本

东京证券交易所

白银

金价

贵金属

上海黄金交易所

美国国债

螺纹钢

豆油

期货

世界经济

gdp

疫情

摩根士丹利

中国移动

自由现金流

新东方

大摩

美银证券

港元

皮克斯

亚马逊

股价

毛利率

美国证券交易委员会

芯片

波音

克里斯汀

航空航天

美国司法部

黄仁勋

糖化血红蛋白

医美

私募基金

互联网行业

腾讯

arpu

品牌代言人

深交所

ipo

微软

股票

人工智能

博通

特斯拉

美国银行

中金公司

证券投资基金

基金经理

中国太保

金融界

ebitda

菲律宾

仙宾礁

海警船

中菲

南海

导弹

澳大利亚

标枪

国防部

总统

记者

乌克兰

英国政治人物

唐纳德特朗普

鲍里斯约翰逊

哈里斯

以色列

副总统

前总统

张思南

经济学

特朗普

民粹主义

尼克松

纽约市

纽约时报

华盛顿邮报

英国

印度裔

印度病

首席执行官

军训

军校

作家

司马南

胡锡进

房地产

乌军

管姚

乌方

俄军

俄罗斯

琼斯

奥运会

洛杉矶

游泳队

兴奋剂

国际奥委会

文章

华裔

奥运

翻译

美媒

民主党

女医生

游泳奖牌

教授

北大

医疗

中国田径赛事

奥林匹克运动会

李玲撑竿跳高运动员

银牌

金牌榜

奥运金牌

中国代表团

中国跳水队

体操

奥林匹克

巴黎奥运会

罗马尼亚队

自由操铜牌

中国游泳队

田径

接吻

雅典奥运会

反兴奋剂机构

核弹

战机

俄防长

特种部队

武器装备

初裁

反倾销

美国商务部

反补贴

硕士

奥运冠军

哈佛大学

空军

战斗机

科索沃

飞行员

海湾战争

美飞虎队

北约

美国航母

a股市场

金融资产

美国军方

图95

轰6k

国家利益

美智库

以色列国防军

电动汽车

机器人

国家安全

联合国

韩国

安理会

德国

侦察机

洪门

英特尔

cpu

自动驾驶

印度尼西亚

无人机

f22