这几年,市场波动加大,权益市场表现欠佳。不亏钱就不错了,前些年动辄20%的收益率,搁现在想都不敢想。也就是说,越来越多的投资者收益预期渐趋理性。

七成基民期待下半年收益5%左右

下半年,广大基民们心理预期是多少?

最近,一份基金投资者调研问卷显示,总体来看下半年投顾用户的风险偏好较低,七成用户期待下半年能获取5%左右的收益。

调研显示,希望实现5%左右收益的投资者较多。其中,希望下半年投资收益在0%至5%收益的投资者占比25.6%;期待收益在5%至10%收益的投资者占比近半,数量最多;期待10%至20%的人占15.9%;此外,还有11.2%的投资者期待获取20%以上的收益。

在具体的投资方向上,调研结果显示,投资者下半年重点关注固收类资产。或收益于债券市场上半年良好的表现,看好债券型基金的投资者最多,占比为50.9%;偏好货基等现金类资产的投资者占23.5%。

值得一提的是,当前尽管多数货币基金收益在1%—2%之间,但仍挡不住基民的购买热情,规模不降反升。根据中基协数据,截至2024年4月底,全市场共有371只货币基金规模合计134322.91亿元,跟一季末的124896.31亿元相比,增加了9426.6亿元;跟2023年年末的112769.62亿元相比,更是上升了2.16万亿元。

看好权益类基金的投资者则有所减少,占比仅为25.6%。今年上半年,权益类基金表现普遍不佳,iFinD数据显示,上半年近7成主动权益基金赔钱。但凡涉及股票投资,想赚钱都不容易,一定程度上抑制了基民的投资热情。

5%的目标实现起来难度大吗?

这5%的小目标,到底高不高?不妨以史为鉴。

先看今年上半年的情况。需要明确的是,基民收益=基金收益+基民投资行为损益。因此,我们并不能从今年上半年的基金业绩情况来定义基民收益,但可以将之作为参考。

iFinD数据显示,截至6月30日,今年上半年,在全市场12028只基金产品中,共有6733只产品上半年业绩为正,占比约为56%。据不完全统计,主动权益基金中,收益超5%的基金共676只,占比15.65%。固定收益基金中,收益超过5%的基金共100只,占比2.56%。

有机构曾经专门对基民收益情况做过统计。

根据《2022年公募基金投资者盈利洞察报告》,从2016年至2020年,基民平均收益率为7.96%,远超过5%这个目标。

图1:各年度基民平均收益率,来源:《2022年公募基金 投资者盈利洞察报告》

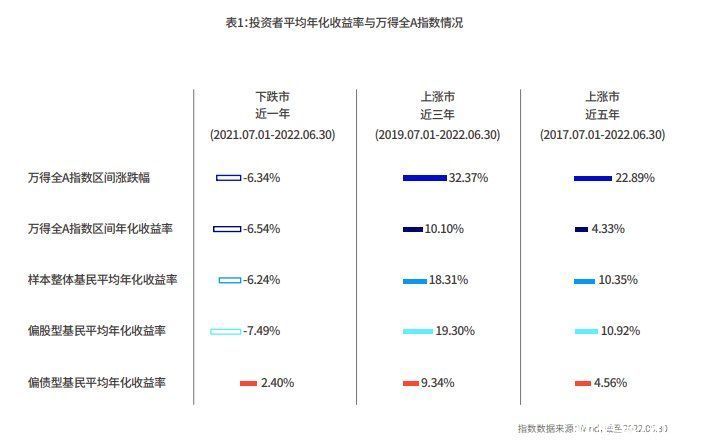

但是,如果把上述统计区间按照上涨市和下跌市分开统计,结果并不乐观。在市场下跌期间,样本基民处于亏损状态,平均年化收益率为-6.24%!

图2:投资者平均年化收益率,来源:《2022年公募基金 投资者盈利洞察报告》

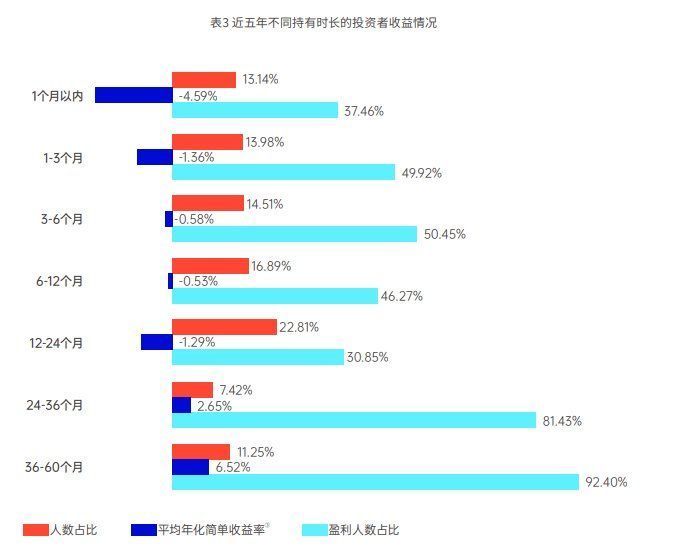

如何能取得相对满意的收益率?这份报告也给出了一个答案,那就是,持有时间越长,平均收益情况越好。

图3:不同持有时长下基民平均收益率,来源:《2022年公募基金 投资者盈利洞察报告》

下半年90%靠心态,10%靠专业?

进入7月以来,市场波动尤为剧烈。7月9日,连续多天调整之后,A股终于迎来反弹!超4200只个股上涨。沪深两市今日成交额7245亿,较上个交易日放量1425亿。

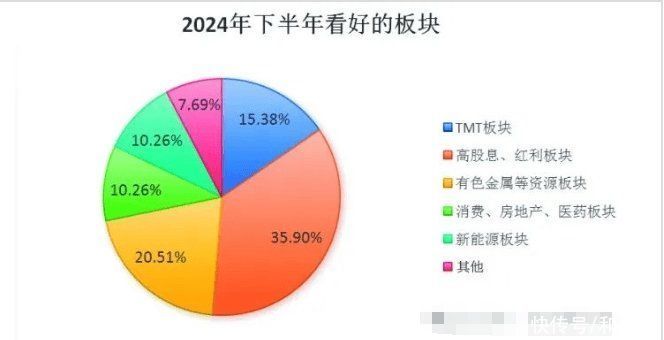

下半年,哪些领域或将会有投资机会?某媒体就下半年的投资策略与方向,进行了一次“基金经理下半年投资调查”,投资偏好上,大市值风格占据明显优势,高股息、资源板块及TMT三大方向最受基金经理青睐。

东莞证券认为,内外部环境均有望形成有利条件,预计消费和成长风格更具相对弹性。此外长期看,“数字经济”和“央企国企低估红利”方向预期仍然分别在挖掘新动能、经济压舱石方面扮演重要角色。

主动型基金分类筛选:(1)普通股票型及偏股混合型基金:策略数量上呈现均衡防御和激进进攻两级分化特点。(2)灵活配置型及平衡混合型基金:策略数量以均衡防御类为主。(3)债券型基金:策略数量以信用债为主,辅以利率债波段操作或流动性管理最多。(4)QDII普通股票型基金:策略数量以均衡投资美股和港股为主。

被动型基金分类筛选:首先投资者需要了解自己的投资需求及风险偏好,进而关注ETF投资风险,最后是关注ETF的流动性和跟踪效果进行筛选。

杨德龙最新发文指出,在当下,依靠市场自身的力量想要彻底扭转颓势比较困难,我也积极呼吁国家队能够加大入市力度,不仅要保卫3000点,而且要进一步向上拉升10%-20%,形成上行的趋势,彻底改变投资者的悲观预期。

杨德龙进一步指出,因为做价值投资90%靠的是心态,只有10%是靠专业的,没有一个良好的心态,即使大家知道这些好公司经营很好,也很难拿得住,也很难在市场先生沮丧的时候,也就是给出好的价格的时候买入。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com