友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

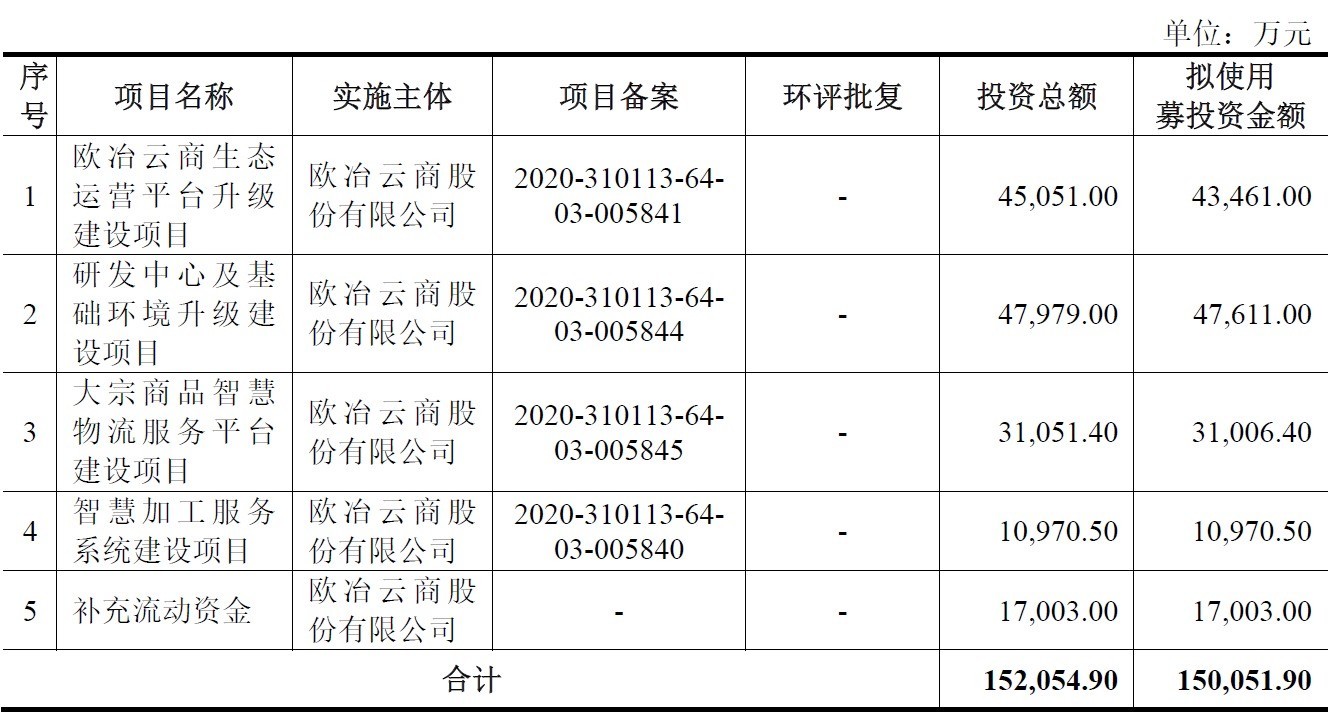

欧冶云商终止创业板IPO 原拟募15亿中信证券保荐

32

0

相关文章

近七日浏览最多

最新文章

标签云

宝钢股份

重庆

中国中车

etf

证券

a股

福耀玻璃

窄幅震荡

创业板指

资金净流入

基金

天眼查

证券投资基金

基金经理

金融界

沙特

药明康德

顺丰控股

宁德时代

通威股份

kdj

美联储

macd

中信证券

深交所

股份

创业板

中国铝业

混合型

中国石油

海螺水泥

贵州茅台

ipo

北方华创

科创板日报

大族激光

北京商报

万军伟

个股

股票

大唐电信

银证

卡顿

app

券余额

牛市

股市

股票账户

港元

自由现金流

国家发改委

长安汽车

新能源

长安

上海证券交易所

中国证监会

基金管理公司

上交所

华夏基金

招商证券

理财产品

信托

迈瑞医疗

华夏

基金管理人

毛利率

保荐机构

应收账款

板块

华泰证券

白酒

茅台酒

茅台

中信

信息安全

锦龙股份

指数

券商

中信建投证券

国泰君安

中金公司

华泰

五粮液

水井坊

茅台集团

贵州

许家印

夏海钧

监事

债券

平安证券

融资

兴业证券

非公开发行

大宗商品

报告期

深圳证券交易所

吉尔吉斯

房地产

公募

二级市场

吴映洁

招股说明书

王建国

速腾

资本市场

智能网联

新股

新东方

半导体

光伏发电

建发

威廉姆斯

球队

巴萨

奥尔莫

证券法

成都银行

陈华

美股

减持

温氏股份

股票回购

涨跌幅限制

概念股

沪指

涨停

开盘

无线耳机

上证指数

苹果概念

cpo概念

全市场

a股午评

上证

深证

股价创历史新高

北证

深成指

成指

股民

炒股

地产股

早盘

券商股

港股

a股市场

半导体板块

成交额

新闻联播

普涨

陶瓷

沪市

小鹏汽车

创业板指数

科创板

权重股

小盘股

大数据

归母净利润