本文来源:时代周报 作者:韩迅,实习生王琦

图片来源:图虫

“为进一步拓展公司气体及先进材料业务的产能布局,公司于报告期内启动发行可转换债券,利用有效的市场机制进行融资。”正帆科技(688596.SH)在2023年年报中如是说。

近日,正帆科技披露拟向不特定对象发行可转债预案(修订稿),并对此前上交所出具的审核问询函逐项落实并回复。

据悉,正帆科技本次可转债拟募资11.02亿元,这将是该公司上市以来的三度融资,此前公司IPO、定向增发累计募资约11.9亿元。

正帆科技上市以来的营业收入持续增长,与此同时问题也相应“浮出水面”:存货、应收账款同步增长,资产负债率逐年递增,短期偿债压力逐渐加大。

为了解本次募资更多细节以及公司财务状况,7月9日,时代周报记者给正帆科技证券部发去了采访邮件,但是截至发稿尚未收到对方任何回复。

营收持续增长的背后

资料显示,正帆科技创立于2009年,2020年8月在上交所挂牌上市,公司主要服务中国泛半导体行业(包括集成电路、太阳能光伏、平板显示、半导体照明、光纤制造等)和生物医药等高科技产业,向客户提供电子大宗气、电子特气和先进材料,相关气化供应系统、物料供应系统和特种装备,以及快速响应、设备维保和 TGCM 等增值服务。

正帆科技的业务发展策略是依托 Capex 业务(资本开支性业务),拓展 Opex 业务(运营开支性业务),其中Capex业务包括电子工艺和生物制药设备,Opex业务包括电子气体和前驱体材料。

招商证券研报指出,正帆科技Capex业务的高纯介质供应系统覆盖泛半导体头部Fab客户,市占率不断提升,开拓设备模块Gas Box业务并快速放量;同时,公司通过Opex业务开启第二增长曲线,上市持续募资提升电子特气产能并拓展大宗气体品类。

2023年,正帆科技的气体及先进材料业务取得营业收入4.2亿元,实现了同比73%的增长。

此次,正帆科技拟向不特定对象发行可转债的募投项目,主要就是加大力度建设电子级混合气体与特种气体业务。

图片来源:正帆科技公告

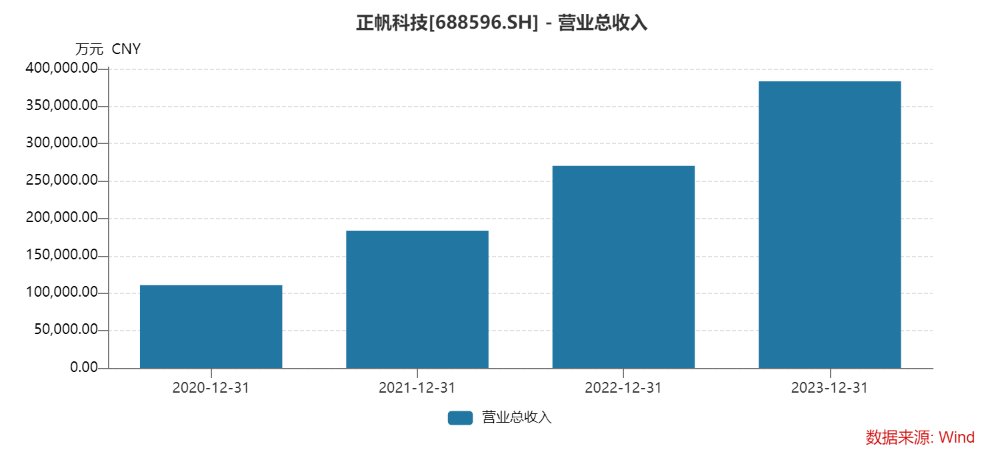

正帆科技上市以来,营业收入与归母净利润呈现持续增长态势。

Wind数据显示,2020-2023年,正帆科技分别实现营业收入11.09亿元、18.37亿元、27.05亿元、38.35亿元;归母净利润为1.24亿元、1.68亿元、2.59亿元、4.01亿元。

图片来源:Wind

2024年一季度,正帆科技延续高增长态势,实现营业收入5.89亿元,同比上升43.31%,归母净利润为0.25亿元,同比剧增123.36%。

然而,时代周报记者发现,正帆科技营业收入持续高速增长的背后,存货、应收票据及应收账款的增长速度要更高一些。

Wind数据显示,2020-2023年,正帆科技的存货分别为6.39亿元、10.62亿元、19.83亿元、33.77亿元,其中2023年存货33.77亿元较上市首年6.39亿元增长428.48%。

与此同时,2020-2023年,正帆科技的应收票据及应收账款分别为4.84亿元、6.35亿元、10.47亿元、17.98亿元,其中2023年的应收票据及应收账款17.98亿元,较上市首年4.84亿元增长271.49%。

正帆科技2023年38.35亿元的营业收入较上市首年11.09亿元增长幅度为245.81%,低于存货、应收账款的增幅。

从另一个角度来看,正帆科技2021-2023年的营业收入同比增长分别是65.63%、47.26%和41.78%,增幅呈下降趋势;同期的“应收票据及应收账款”分别同比增长31.20%、64.88%和71.73%,增幅呈现上升趋势。甚至2022-2023年应收票据及应收账款的增幅超过同年营业收入的增幅。

截至2024年一季度末,正帆科技的存货约为38.75亿元、应收票据及应收账款约为16.65亿元。

短期偿债压力日益加大

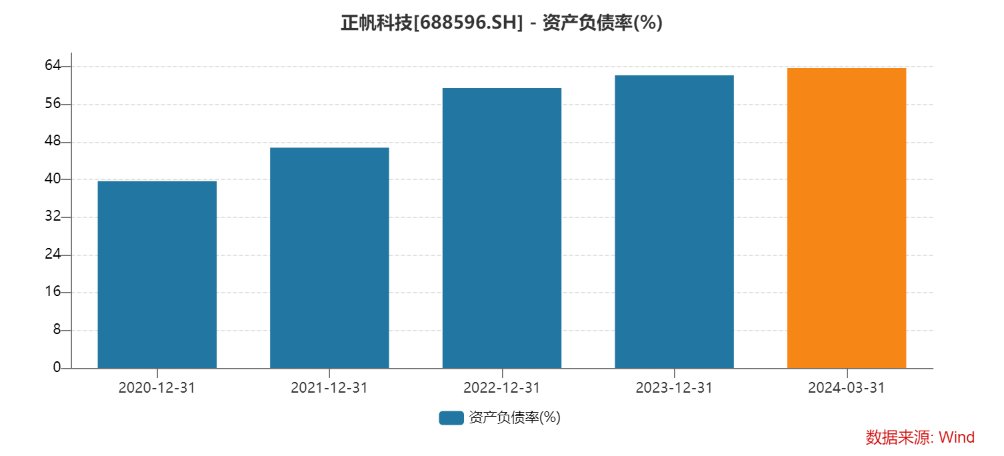

上市近四年,即2020-2023年以及2024年一季度末,正帆科技的资产负债率分别为39.68%、46.77%、59.47%、62.13%以及63.70%。

图片来源:Wind

资产负债率持续提高,应收账款、存货又不断增长,带给正帆科技一个问题,即短期偿债压力开始加大。

Wind数据显示,2020-2023年以及2024年一季度末,正帆科技的“经营活动产生的现金流净额”分别是-0.56亿元、-0.20亿元、-1.62亿元、1.16亿元和-2.11亿元。

上市至今,正帆科技的营业收入高速增长,“经营活动产生的现金流净额”却长期为负值,仅2023年实现由负转正。

现金流的不足将压力传到了负债端,Wind数据显示,截至2024年一季度末,正帆科技的流动资产约为68.92亿元,其中货币资金约为6.21亿元、交易性金融资产约为0.50亿元;公司流动负债约为50.99亿元,其中短期借款约为4.35亿元、一年内到期的非流动负债约为1.39亿元。

根据上述财务数据计算,正帆科技2024年一季度末的流动比率为1.35,而该公司2020年的这一数据为2.21。

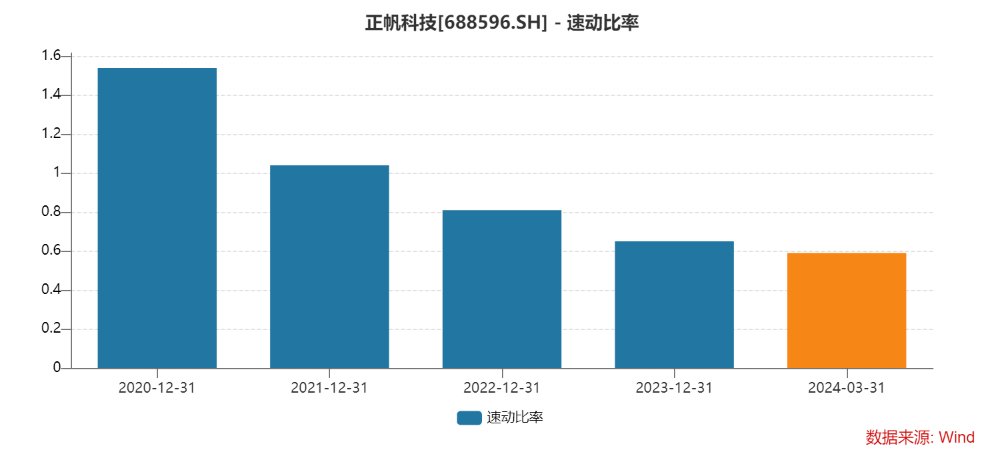

上市至今,正帆科技的速动比率与现金比率降幅更大。Wind数据显示,2020年至2024年一季度,正帆科技的速动比率由1.54降至0.59,现金比率由的0.94降至0.18。

图片来源:Wind

速动比率、现金比率较流动比率降幅较大的原因是正帆科技的流动资产中,存货与“应收票据及应收账款”占比较大,例如正帆科技2024年一季度末的存货、应收票据及应收账款分别占流动资产的比例为56.22%、24.16%。

由此也可以看出,正帆科技的短期偿债压力在日益趋紧,所以该公司此次11.02亿元可转债募资中有“2.02亿元用于补充流动资金及偿还银行贷款”,占比约18.33%。

实际上,正帆科技过去的募资中有部分也用于补流还贷,其中IPO募资净额约9.11亿元,其中补充流动资金约6.66亿元,占比逾七成;2022年定增募资净额约1.79亿元,其中补充流动资金约0.50亿元,占比约28%。

图片来源:正帆科技公告

本次可转债完成募资后,正帆科技的财务状况与偿债压力能否得到缓解,一切拭目以待。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com