尽管IPO之路坎坷,但瑞昌国际控股(01334)似乎赶上了IPO的好时候。

7月10日,瑞昌国际控股正式登陆港股主板,由第一上海融资独家保荐。盘面上,该股开盘价较发行价1.05港元上涨23.81%,随后强势拉升,盘中一度涨约48%。截止收盘,瑞昌国际控股涨幅约14.3%,报1.20港元,成交额为5095.3万港元 ,总市值为6.0亿港元。

智通财经APP了解到,在昨日的暗盘交易中,瑞昌国际控股以1.03港元低开之后,最高价达1.35港元,最终股价收于1.19港元,涨幅达13.33%,不计手续费一手盈利350港元。

套路回拨的惜售玩法

瑞昌国际控股上市首日的强势走势,与其套路回拨的惜售玩法不无关系。

众所周知,一般港股新股发行分为国际配售和公开发售,其中国际配售主要是面向机构投资者,而公开发售是给个人投资者(散户),公开发售分为甲组和乙组。一般国际配售占发售股份数目的90%,公开发售占10%。但如果公开发售太过火爆,导致超额认购率过高的话,会触发回拨机制,将一部分国际配售的股份“拨”到公开发售这边,说白了就是:机构投资者让出一部分筹码给散户。

具体来看,回拨比例与超额认购的存在比较固定的关系:若公开发售认购15倍至少于50倍,公开发售比例将由10%增至30%,50倍至少于100倍即增至40%,认购100倍或以上则回拨至50%;但若配售未足额而公开发售却足额,或配售及公开发售均足额而公开发售认购少于15倍,公开发售比例可由10%增至最多20%,惟必需下限定价。

但这些只是正常情况。如果国际配售本身不足额的时候,那么保荐人有权不按照对应规则进行回拨。例如超额认购比例为50倍,但当国际配售本身不足的时候,保荐人可以将回拨比例“人为”压低到20%。但代价是需要按照价格区间下限定价。

调低回拨比率,说明公司不想派太多的筹码出去,同时下限定价有利于上市后向上做股价。两相配合,大概率上市之后股价会往上走。

转回到瑞昌国际控股,据此前配发结果显示,全球发售方面,瑞昌国际控股全球发售1.25亿股股份,占发行完成后全部股份的25%;3名基石投资者包括黄山市国资委旗下黄山建设、黄山市诚合新业、张新宇先生旗下Emsdom,合共认购5504.50万股发售股份,占发售股份的44.04%,占上市后公司全部股份的11.01%。认购资金方面,瑞昌国际控股募资总额约为1.31亿港元,所得款净额约为6200港元。其中3家基石投资者约占5769.2万港元,其余国配约占5688.3万港元。

根据智通财经APP分析,瑞昌国际控股似乎集合了所有套路回拨的前提,比如上下限相差近40%,约5亿的市值,发了25%的股份,市盈率10倍等等。

果不其然,该公司香港公开发售获19.24倍认购,分配至公开发售的发售股份最终数目为1567.5万股股份,占发售股份总数的约12.54%(在发售规模调整权及重新分配后),国际发售获0.97倍认购,分配至公开发售的发售股份最终数目为1.09亿股股份,占发售股份总数的约87.46%(在发售规模调整权及重新分配后)。

正如上文所言,正常情况来看,瑞昌国际控股公开发售认购获19.24倍认购,公开发售比例将增至30%。但由于国配不足的原因,保荐人有权不按照对应规则进行回拨。这样以来,瑞昌国际控股便开启了惜售的玩法,仅仅给货12.54%。

如此惜售的玩法+下限定价,瑞昌国际控股上市后股价走势向上可谓是大概率事件了。

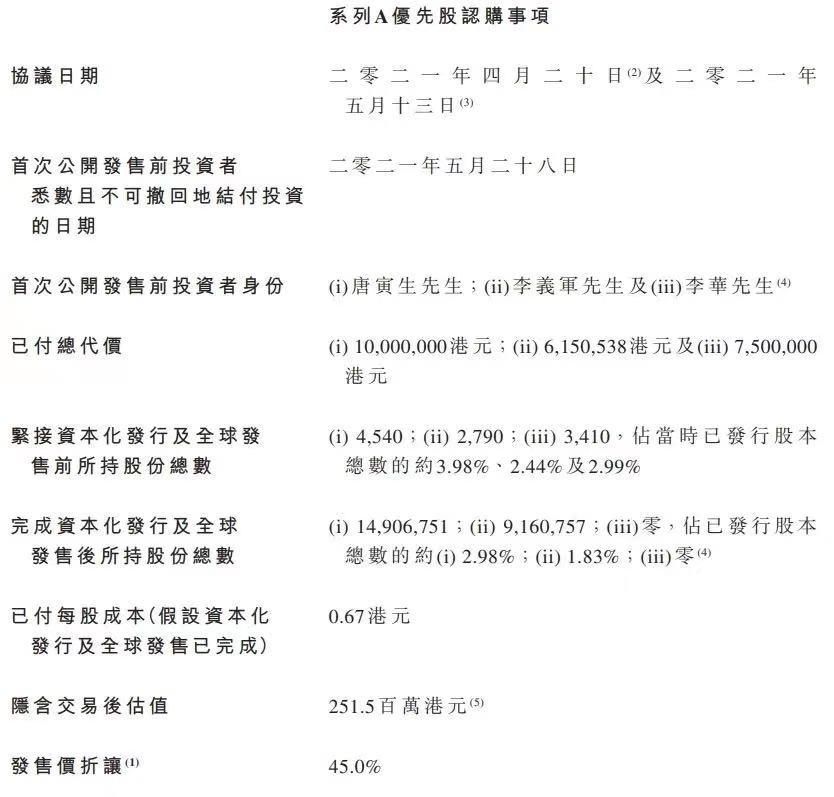

此外,公司IPO前完成系列A轮优先股认购,最后完成时间2021年5月,每股成本0.67港元,隐含交易后估值2.52亿港元,较发售价折让45%。按7月10日收盘价来看,唐寅生、李义军及李华均已赚1倍。

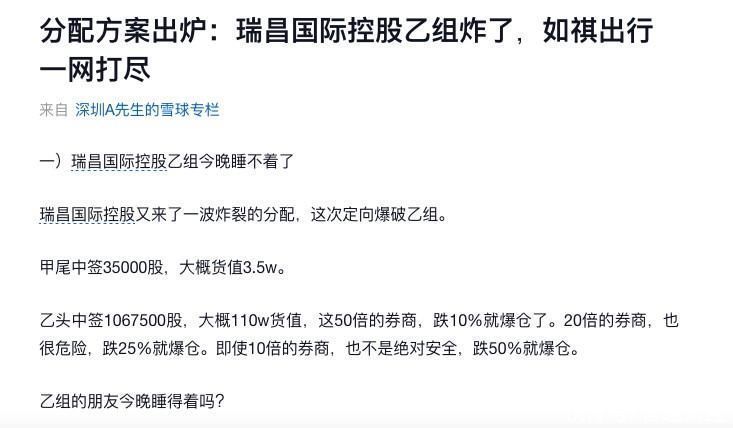

值得一提的是,在配售结果出来后,雪球上有投资者对瑞昌国际控股的上市首秀并不看好。但公司在暗盘最高峰便给投资者30%的收益,上市首日继续表现强势,守得住的投资者收益颇丰。

与“三桶油”合作紧密现金流健康值得关注

在二级市场备受青睐,瑞昌国际控股的基本面如何呢?

公开资料显示,1994年,瑞昌国际控股在洛阳市成立,主要从事制造及销售油炼制及化设备。产品主要包括催化裂化设备、换热器、工艺燃烧器、硫回收设备及挥发性有机化合物焚烧设备4类产品的生产、研发与销售,属于行业细分领域头部企业。

据弗若斯特沙利文报告,按2023年的收益计算,瑞昌国际控股是中国油炼制及化运营的第三催化裂化设备制造商,市场份额约为7.6%。此外,它还是中国油炼制及化运营的第硫回收设备及挥发性有机化合物焚烧设备制造商,市场份额约为3.4%。

就业绩而言,瑞昌国际控股表现可圈可点。2021-2023年期间,瑞昌国际业绩稳健增长。该公司营收由2021年的2.48亿增至5.44亿元,两年复合增长率达48.11%,对应的盈利能力也明显增长,净利润由2021年1324.6万元增至5521.1万元,增长了超3倍;经调整利润率也由7.4%增至12.5%。

而这与其多年来跟“三桶油”维持的高度合作密切相关。据招股书,瑞昌国际与中国三家最大的石油炼制及石化集团的附属公司及分支机构,以及业内一家最大的EPC(工程、采购及建筑)承包商建立了牢固和稳定的关系,并与五大客户的业务关系为2年至28年不等。

据此,可合理猜测这三家企业为中国石油、中国石化以及中国海洋石油的附属公司及分公司。事实上,瑞昌国际这次的招股计划也带有一定的“国资色彩”,公司的3家基石投资者便有2家具有国资背景。

然而,该公司大客户集中度上升,导致其贸易应收款项比重增加,进而影响其现金流健康。2021年-2023年,公司来自前五大客户的收入占营收的比重分别为46.9%、75.9%及73.6%,占比较高。与此同时,公司的贸易应收款项及应收款项持续攀升,分别为1.60亿元、3.10亿元及3.27亿元,平均贸易应收款项及应收票据周转天数为198日、205日及214日。资金周转难度加大,对其现金流无疑是一个挑战。

实际上,瑞昌国际所处的石油炼制及石化设备制造行业对资金的需求较大。一直以来,它主要靠运营产生的现金和外部融资(包括银行及其他借款)满足运营资金需求和资本开支需求。巨大汇款压力下,叠加高比例的成本支出,瑞昌国际2021年前的经营活动现金流净额大多为负,直至2022年才开始扭正,2023年度大约为640万元。

长远来看,公司的成长性预期才是股价能持续攀升的核心底座。

行业前景看,随着中国石油炼制能力日盛及石化行业的快速发展,预测中国石油炼制及石化设备的市场规模于2023年至2028年将按复合年增长率约6.5%增长,于2028年将达到人民币9792亿元。

为了在持续增长的赛道中,获得成长红利。通过产能扩张,攫取市场份额成为该公司的首要任务。而根据智通财经APP了解,随着业务规模增长,瑞昌国际控股产能不足矛盾突出。

瑞昌国际控股在洛阳市有两处生产设施中心,一个负责生产硫回收设备及挥发性有机化合物焚烧设备及催化裂化设备,一个负责生产换热器和工艺燃烧器。截至2023年末,两处生产设施中心的使用率分别为100.9%、70.1%。2023年6月,瑞昌国际控股在江苏省租用一个生产设施,使用率超100%。

糟糕的是,截至2023年末,瑞昌国际控股账面现金为0.46亿元,难以支撑扩产能项目投建。因此,瑞昌国际控股计划投资0.99亿元,在洛阳市一块自有土地上建设生产设施,负责生产硫回收设备及挥发性有机化合物焚烧设备及催化裂化设备。

若能通过上市融资,加码产能建设,改善公司现金流健康,瑞昌国际控股也算迈入成长新阶段。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com