因被仲裁赔偿2.28亿元,这家上市券商修正2023年业绩预告数据。3月18日,华林证券发布2023年度业绩预告修正公告,将归属于上市公司股东的净利润修正为同比下降92.04%—94.62%。据悉,上述变动与华林证券陷入被仲裁赔偿事件有关。事实上,近年来,华林证券也曾多次受到监管“点名”,截至目前,其私募资管业务仍处于暂停阶段。此外,华林证券业绩也难言乐观,成立27年业绩排名却位于上市券商底部。有业内人士指出,此次仲裁结果可能对公司的声誉产生负面影响,影响其在行业内的地位和竞争力。同时,也暴露出公司在风险管理方面的不足,华林证券还需着重强化风险管理,并在此基础上进一步提振业绩。

华林证券被仲裁赔偿2.28亿元

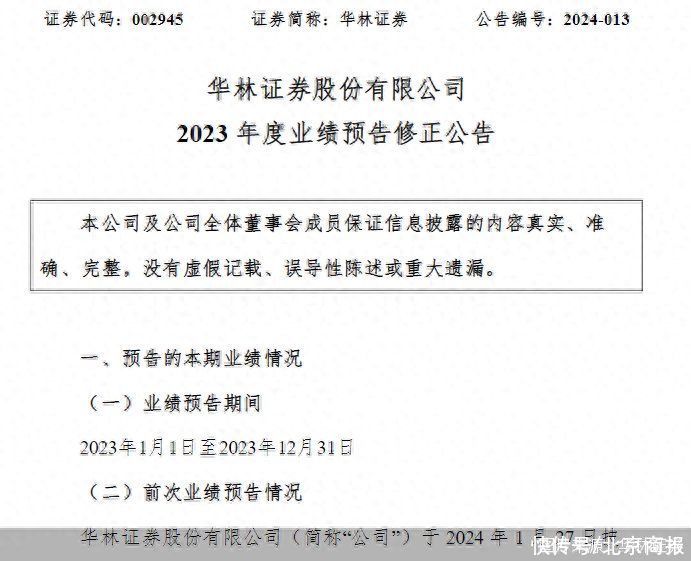

华林证券被仲裁赔偿2.28亿元,宣布修正2023年业绩预告。3月18日,华林证券发布2023年度业绩预告修正公告,将原预计的归属于上市公司股东的净利润盈利1.72亿—2.18亿元,同比下降53%—63%,修正为盈利2500万—3700万元,同比下降92.04%—94.62%;同时将原预计的基本每股收益由盈利0.06元/股—0.08元/股修正为盈利0.0093元/股—0.0137元/股。

据悉,华林证券为“红博会展信托受益权资产支持专项计划”(以下简称“专项计划”)管理人。2022年5月,申请人大连银行股份有限公司(以下简称“大连银行”)因对该专项计划违约责任存在争议,对华林证券提起仲裁。根据仲裁结果,华林证券需偿还申请人大连银行的本金损失2.28亿元。

不过,同日,华林证券也发布一则关于申请撤销仲裁裁决并获受理的公告指出,公司已按照相关流程,向上海国际经济贸易仲裁委员会提出异议。同时,华林证券表示,已向案涉强制执行的受理法院拉萨市中级人民法院申请中止执行。根据《最高人民法院关于人民法院办理仲裁裁决执行案件若干问题的规定》第七条的有关规定,拉萨市中级人民法院应当中止执行该案。基于谨慎性原则,华林证券对2023年度的净利润进行了修正。

律师:申请撤销裁决难度较大

对于上述裁决情况,北京市京师律师事务所合伙人律师卢鼎亮解读称,券商作为专项计划管理人被仲裁赔付的情况并不常见,本案的结果颇受各方关注。事实上,申请撤销仲裁裁决的难度是非常大的,一般情况下需要向法院提供证据证明仲裁裁决具有如下情形的,方可撤销裁决。具体包括:没有仲裁协议;裁决的事项不属于仲裁协议的范围或者仲裁委员会无权仲裁;仲裁庭的组成或者仲裁的程序违反法定程序;裁决所根据的证据是伪造等。

“在我国,证券公司作为专项计划管理人,其主要职责是管理和运作专项计划,以确保投资者的利益。如果因为违约或者其他原因导致投资者损失,证券公司确实可能需要承担相应的赔偿责任。至于华林证券的仲裁异议能否通过,这取决于具体的法律条款和仲裁程序的公正性。华林证券能否成功撤销仲裁裁决,需要看其提出的异议是否符合相关法律规定和仲裁程序的要求。”京师律师事务所高级合伙人陈振辉如是表示。

或受上述事件影响,截至3月19日收盘,华林证券报12.58元/股,单日已跌2.63%。从年初以来看,截至3月19日,华林证券则已跌16.69%。

就前述仲裁结果执行可能对华林证券造成的影响,北京商报记者发文采访华林证券,但截至发稿未收到回复。

卢鼎亮表示,由于仲裁裁决尚未执行,相关结果仍存在一定的不确定性。仲裁结果最终予以执行,可能会在短时间内影响华林证券现金流与整体的业绩表现;但是该专项计划抵押资产的评估价值可覆盖公司被裁决赔付的金额,从长期看对华林证券的影响有限。

陈振辉则认为,如果前述仲裁结果执行,华林证券首先需要支付2.28亿元的赔偿款,这将对其现金流产生较大压力。其次,公司的净利润将受到较大影响,可能导致股价波动。此外,这次仲裁结果可能对公司的声誉产生负面影响,影响其在行业内的地位和竞争力。

需着重强化风险管理

公开信息显示,华林证券于1997年6月18日成立,注册资本为27亿元,是国内较早成立的综合类证券公司之一,于2019年1月在深交所上市。不过,成立已近27年的华林证券在A股上市券商中的业绩表现却较为平淡。2023年前三季度,华林证券的营业收入为7.53亿元,归母净利润为1.87亿元,在43家直接上市券商中排名垫底,较2022年同期数据也分别下滑26.71%、57.24%。

此外,近年来,华林证券更多次被监管“点名”。1月29日,西藏证监局发布公告指出,华林证券私募资产管理业务存在个别资管产品投资最终投资者的关联债券,具有通道业务特征;投资标的、交易对手备选库管理不完善;交易系统风控指标设置存在缺陷等共计7项问题。因此,西藏证监局决定对华林证券采取责令改正并暂停新增私募资产管理产品备案6个月(为接续存量产品所投资的未到期资产而新发行的产品除外,但不得新增投资)的监督管理措施。

而回顾2023年4月,华林证券还曾存在内部制衡和隔离不足、岗位授权管理和业务人员从业资格管理不到位等问题,遭西藏证监局责令改正。

值得一提的是,与前述仲裁事件相关联,早在2019年5月19日,华林证券就曾因作为专项计划管理人存在违规受到黑龙江证监局点名。彼时,监管直指华林证券存在对特定原始权益人、担保人的尽职调查不到位;对相关主体内部控制、关联关系、担保人的债务结构等情况尽调不到位等多个问题,并对其出具警示函。

就收到监管警示后的具体整改措施、下一步拟如何提振业绩等问题,北京商报记者发文采访华林证券,但截至发稿未收到回复。

陈振辉直言,“为提振业绩,谋求更长远的发展,华林证券还需着重强化风险管理。此次仲裁事件暴露出公司在风险管理方面的不足,需要加强风险识别、评估和控制,以避免类似事件再次发生。其次,华林证券可以在巩固传统业务的基础上,积极拓展创新业务,提高业务多元化程度。再次,提升投资银行业务水平,投资银行业务是证券公司的重要利润来源,华林证券可以加强投资银行业务的能力建设,提高项目成功率和盈利能力”。

财经评论员郭施亮表示,券商行业竞争激烈,华林证券在券商行业中并非头部券商,又面临仲裁赔付压力,对其影响不可小觑。从提振业绩的角度考虑,一方面需要在合规基础上做好主业,提升业务能力与服务质量。另一方面,还需寻找更好的盈利曲线,打造良好的公司品牌形象、多元化的收入结构,增强在业内的竞争力水平。

北京商报记者 刘宇阳 郝彦

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com