过去大半年时间里,由于日本股市突破34年前的历史新高,以及日元汇率持续低位震荡,全球财经媒体颇为偏爱地隔三岔五谈谈“走出失去的三十年”,而小红书等社交媒体上也有不少与日元汇率有关的购物攻略。

(日经225指数周线图,来源:TradingView)

(人民币日元汇率日线图,来源:TradingView)

就在这样一片“黄金时刻永不落幕”的氛围中,一场无人知晓结果的“时代变局”正在无限迫近上演。日本股市、资产,乃至全球经济都在紧张中等待日本央行敲响新时代报幕钟声的时刻。

日本股市“武士团”有谁?

面对美股拥有公认的“七巨头”、欧洲市场“11骑士”,热爱制造并炒作概念的资本市场显然没有忘记日本市场。

高盛的投资组合策略团队,上个月也在买方的要求下,对照着美股“七巨头”,搞出了日本版的“初代七武士”(7 Samurai)。

(GS的“7 Samurai”,来源:GS)

高盛给的7家公司分别是:四家半导体设备制造商SCREEN Holdings/迪恩士、爱德万、迪斯科和东京电子,再加上丰田汽车、斯巴鲁和三菱商事。

这张名单刚一出炉就引发争议。虽然这些公司在自己的赛道里颇有名望,但论“代表日本”的上市公司,高盛名单里的确缺少了不少东西。

曾在日本游戏大厂卡普空任职、并在日本从事财经记者十余年的Gearoid Reidy就指出,美股的7巨头并不只是一篮子股票,它们本身就是当代美股的象征。同时日本市场,也应该有一批能够反应现代日本和日本企业状况的清单。

对于高盛的名单,Gearoid给出“7武士名单”仅保留了丰田汽车,另外加入了任天堂、软银、基恩士、索尼,以及两外两家规模较小的当地企业。

综合这两份名单,基本上凑齐了日本市场中市值最大、最具代表性的公司。

丰田汽车——日股市值老大(3135亿美元),近一年股价走出翻倍行情。

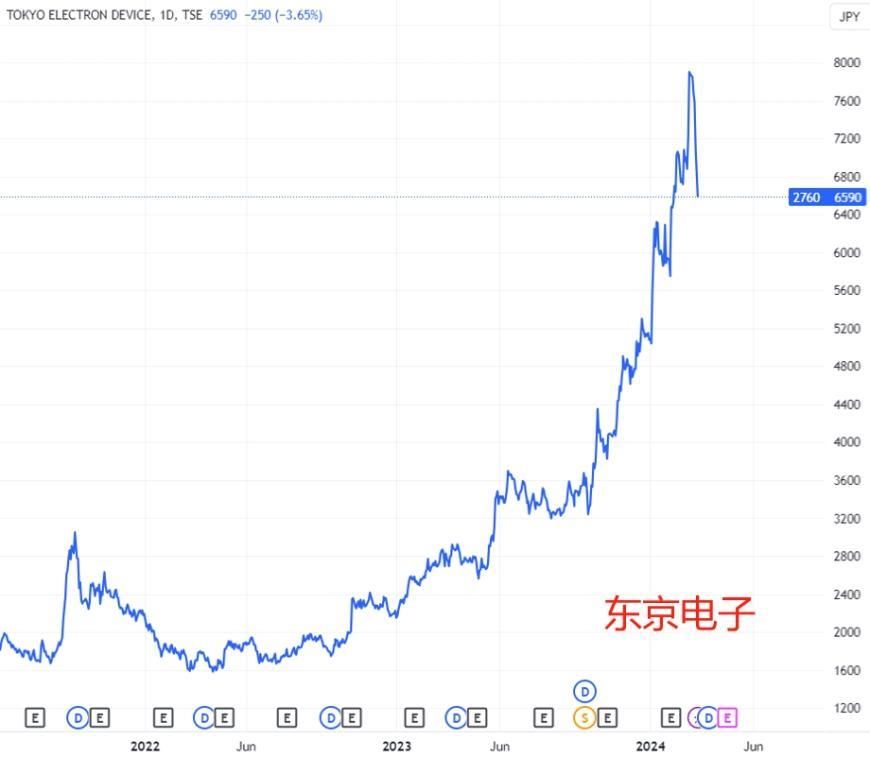

东京电子、迪恩士、爱德万、迪斯科等半导体概念股——英伟达、AI概念受益股。东京电子近一年多股价翻了3倍。

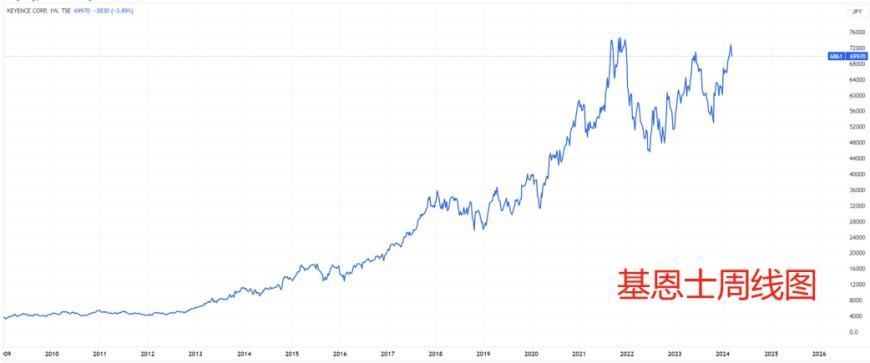

基恩士——日本工业自动化系统制造商,不仅是日本制造业的“天花板”,也是日本打工人薪酬的“天花板”。公司股价从2010年开始翻了14倍。老板滝崎武光是日本第二大富豪,仅次于迅销(优衣库)的柳井正家族。

软银——国内投资者非常熟悉的日本公司。虽然前几年因为错误押注WeWork等一众初创公司,叠加碰上美联储暴力加息周期,巨额的亏损一度让孙正义深夜里独自“以泪洗面”。但他对于科技革新的坚持终于在生成式AI时代又获认可,ARM的成功上市也令软银股价再创新高。

任天堂、索尼——日本软实力和日式资本主义的象征。

三菱商事等五大商社——巴菲特爱股,也可以视作近几年“日重估”的起点。

大家都一样!多数股票跑不赢指数

能够被国际投行、知名记者点名的日本上市公司,自然是各自行业的佼佼者,然而与美股一样。大多数日本东证指数的成分股,依然是牛市中陪跑的角色。

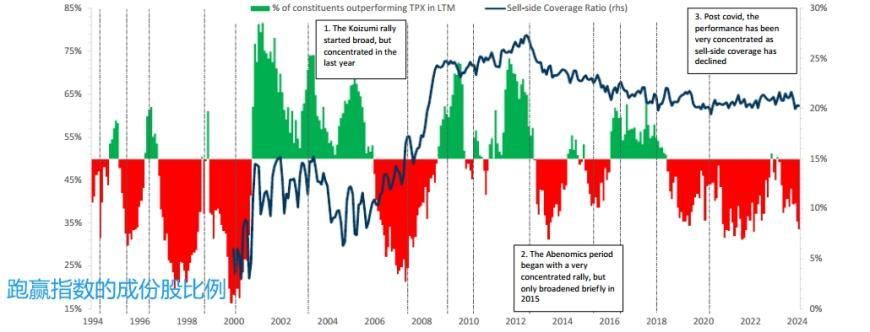

下面这两张图,分别展现过去二十年里三波主要的牛市:小泉牛市(2003-2006)、安倍经济学牛市(2012-2017),以及目前这轮行情。

从下图不难看出,“小泉牛市”期间最初曾出现过一轮普涨行情,随着行情的进展,涨幅能够跑赢东证指数的成分股也越来越少;而安倍时期还出现过一阵子(2015年)的普涨行情;但在本轮创历史新高的牛市中,绝大多数时候只有3成左右的股票能够跑赢指数。

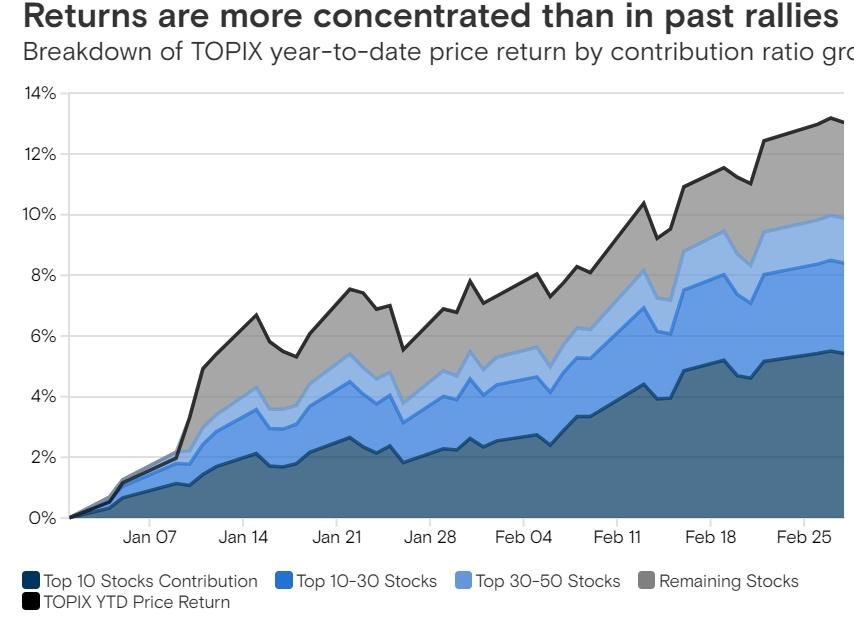

换一种表达方式,就是在去年12月中旬至今年2月底期间,对东证指数涨幅贡献最大的10只股票,拉动的指数要比后面第11-50位的股票加起来还要多。

不确定性浮现:3月退出负利率?

就在撰写这篇稿件的时候,北京时间周四凌晨的最新消息显示,日本央行官员有意在下周一开始的货币政策会议(周二发布决议)上讨论是否要结束负利率政策。

目前日本央行的政策利率为-0.1%。如果日本央行选择在下周二加息,这也将是他们自2007年2月以来的首次加息,同时标志着2016年2月以来的“负利率”政策就此终结。

知情人士称,日本央行官员们也将讨论取消收益率曲线控制政策,但会保留在国债收益率激增的情况下干预市场的能力。

与此同时,日本央行从2010年开始购买股票ETF和房地产投资信托的操作,也有可能在下周结束。

知情人士称,决定日本央行加息与否的关键数据在于周五——日本工会联合会(RENGO)将初步揭晓春季劳资谈判(春斗)的结果。RENGO数据显示,今年日本工会寻求的平均涨薪幅度为5.85%。

周三的最新消息显示,包括丰田、日产、松下、东芝、三菱重工等大型企业均在春斗答复日给出“满额答复”,所以周五的数据完全取决于日本中小企业能否跟上这一轮“涨薪旋风”。

分析师:还有新高在前面

高盛分析师Kazunori Tatebe和Bruce Kirk在近期的研报中,将TOPIX东证指数未来12个月的目标价从2650点提高至2900点。这也意味着分析师们认为,在板上钉钉的加息落地后,日股还将创出新高。

(TOPIX指数日线图,来源:TradingView)

两位分析师指出,日本股市从去年开始的上涨表现,背后支撑起逻辑的两大结构性转变——国内通胀和公司治理改变,并没有发生变化。日本央行官员在最近的讲话中亲口承认“日本进入通胀时代”,东证所继续施压上市公司公布治理改革方案,并推出强制双语信披要求等。

(来源:GS、东证所)

高盛同时指出,日本上市公司未来几年的盈利能力提升,叠加去年二季度推动日股大涨的外国投资者手里依然有加仓的“弹药”,也将是推动日股走高的潜在推动因素。

不过高盛也提醒称,养老基金通常会在3月底重新平衡仓位,叠加本土投资机构喜欢在新财年初(4月)落袋为安,届时可能会出现一波比较明显的获利回吐走势。但分析师们也认为这种回撤不太可能特别显著,因为那些没来得及“上车”的投资者,届时将展现出很强的购买欲望。

本文源自财联社

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com