三大美妆集团业绩继续分化,但部分高端品类表现亮眼。

近日,法国欧莱雅集团、日本资生堂集团、美国雅诗兰黛集团三大国际美妆巨头披露了截至2024年3月31日的最新季度财报,上季度三家美妆巨头业绩逐渐分化,欧莱雅集团依旧拔得头筹稳步增长、雅诗兰黛集团实现季度增长、资生堂集团则由盈转亏。

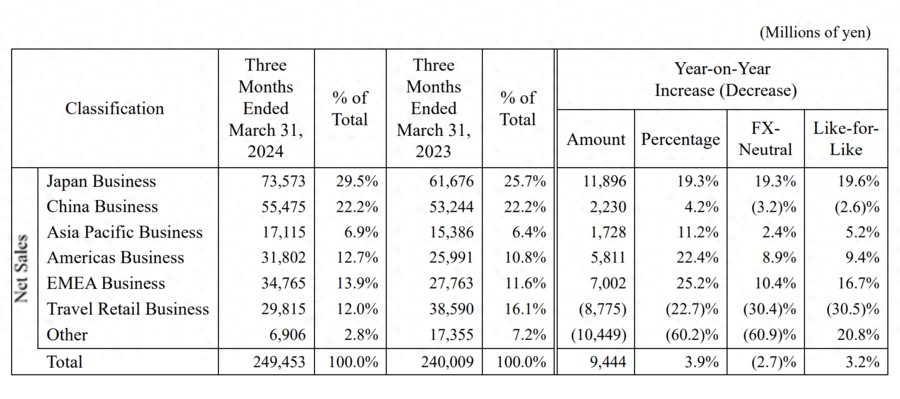

具体来看,欧莱雅集团2024年一季度实现销售额112.4亿欧元,剔除汇率因素同比增长9.4%。资生堂集团一季报净销售额为2494.53亿日元,剔除汇率因素同比下降2.7%,归母净利润为-32.86亿日元,上年同期为86.8亿日元,同比转亏。雅诗兰黛集团上季度(截至2024年3月31日的2024财年第三财季业绩)净销售额为39.4亿美元,剔除汇率因素同比增长6%;净利润为3.3亿美元,同比增1倍。

欧莱雅集团已有110多年历史,旗下产品矩阵有36个国际品牌,进入中国内地市场27年,在中国拥有超30个品牌;美国雅诗兰黛集团已有近80年历史,拥有20余个品牌,进入中国超30年;资生堂集团已有超150年的历史,立足中国40余年,在中国运营超20多个品牌(含跨境电商)。

三大国际巨头均强调未来将提升盈利目标

今年一季度,欧莱雅集团所有部门均取得增长,欧莱雅集团首席执行官叶鸿慕在评价经营状况数据时表示,集团在美妆行业有着多极化的布局,覆盖所有渠道、所有价位和所有地域,把握增长机遇,并应对暂时的不确定性。

对于上财季的业绩大涨,雅诗兰黛集团表示,上季度营收增长得益于欧洲、中东和非洲地区的两位数增长,以及亚洲旅游零售渠道销售额的强劲攀升,集团有机净销售额增长。

资生堂集团对于一季度由盈转亏,在财报中解释称,反映了核心营业利润下降以及非经常性项目确认结构性改革费用的影响与日本业务的提前退休激励计划相关。

在业绩差距不断拉大的背景下,三大国际巨头均在上季度财报中提及,未来要提升盈利目标或是重塑盈利能力。

欧莱雅集团方面指出,未来坚信有能力持续跑赢市场,实现销售额和利润的双增长。雅诗兰黛集团在财报中指出,集团经营战略重点和利润恢复计划(PRP)取得进展,其中实现中国大陆市场增长回归。此外,降低呆滞库存压力并在定价策略实施上也取得了进展。

雅诗兰黛集团总裁兼首席执行官傅懿德表示,已迎来了集团业绩的拐点,依托利润恢复计划,旨在2025和2026财年实现11亿美元至14亿美元的营业利润增量,集团将在2025和2026财年有效重塑盈利能力。

在财报电话会上,资生堂集团管理层表示,今年是集团进入三年战略的第二年,目标是在2025年实现9%的核心营业利润,目前正在努力朝着完成结构性改革在行动,以实现全球范围内的成本降低,同时优化组织结构以推动毛利最大化。

中国美妆市场存在挑战,国际高端护肤业务增势依旧强劲

相对于国货品牌,创立更久的国际美妆集团在产品矩阵上有明显优势,尤其是高端品类。

尽管整体美妆市场增长缓慢,欧莱雅中国大陆业绩增长6.2%,超越市场平均水平。欧莱雅财报指出,中国市场业绩亮眼得益于其全方位的布局(品类、渠道、定价)以及创新。从事业部来看,欧莱雅高档化妆品部在中国大陆的业绩表现持续超越市场平均水平,其中高档护肤品的表现十分亮眼,尤其是赫莲娜,以及包含圣罗兰美妆、梅森马吉拉、普拉达香水美妆和华伦天奴美妆在内的高定美妆品牌。

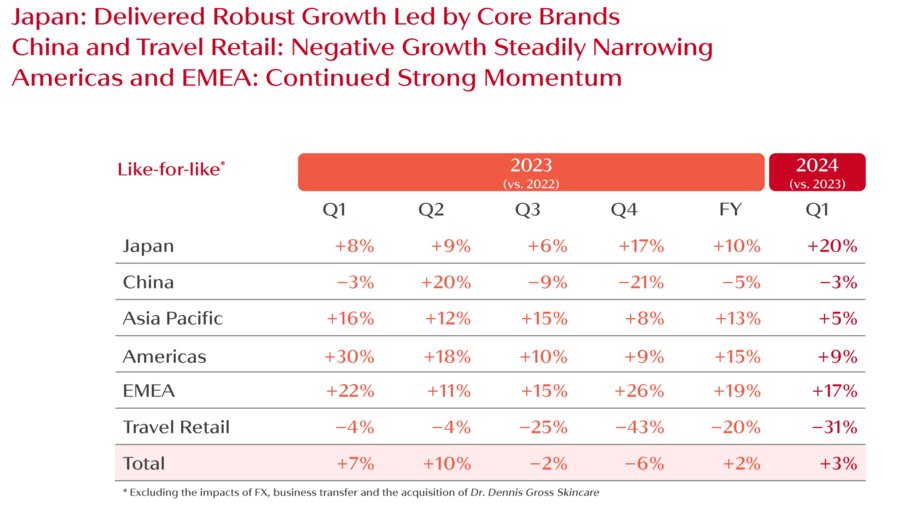

中国市场依旧是资生堂集团的全球第二大市场,销售量占比为22.2%,仅次于日本本土市场,不过资生堂集团中国业绩已连续三个季度负增长,但降幅在收窄。

资生堂集团各地区市场销售额占比

资生堂集团中国市场季度营收同比增速

具体来看,今年一季度,资生堂集团中国市场净销售额为554.75亿⽇元,剔除汇率因素同比下降3.2%。据财报显示,一季度高端业务占比近七成,同比进一步提升。其中,Clé de Peau Beauté和NARS两大高端品牌实现了稳步增长。此外,集团在国际妇女节期间电商业务实现稳步增长,高端类别中表现优于市场。

财报指出,虽然中国市场一季度的销售额同比下降,但核污水影响即将消退,消费者对⽇本产品的消极态度即将结束,业务正在稳步复苏。基于灵活的成本管理,中国市场一季度核心营业利润为1.12亿⽇元,同比增加22.53亿⽇元,实现扭亏。

雅诗兰黛集团中国内地净销售额增长低个位数,在旅游零售业务以及护肤品业务的推动下,中国香港实现了两位数增长。品类方面,集团几乎所有品类的净销售额均实现增长,护肤品类增长显著,同比增长9%。

提价能否成为高端美妆的中国发展路径?专家:中国消费者越来越追求性价比

国际美妆集团均提及将继续投资深化在华布局。

近期履新欧莱雅北亚区总裁兼中国CEO的博万尚告诉记者,未来中国市场的投资将进入到每一个品类以及每个业务流程和活动中,今年也投资了本土高端香水香氛品牌观夏To Summer,未来也会继续投资“国潮”。此外,目前欧莱雅中国全年销售的62%来自线上,因此也将重点投资数字化发展。

雅诗兰黛集团在财报中指出,将以雅诗兰黛中国创新研发中心为引擎,进一步加大创新投入,加快市场响应速度。资生堂集团也在财报电话会上提及,中国市场方面加强对增长机会的战略投资。此外,资生堂集团还指出,中国市场仍在降本增效,通过降低固定成本进行结构优化,精简线下门店,尤其是关闭没有利润的门店。

值得注意的是,今年2月底,记者走访致电多个品牌专柜发现,欧莱雅集团、雅诗兰黛集团旗下部分国际美妆品牌自今年2月起已有不同程度的提价,多数产品普遍上涨几十元至百元不等,部分涨超四成。日本资生堂集团也在日本官网发布公告称,今年4月中旬起对部分产品进行调价。中国市场方面,则在过往多个季度财报中提及,“从主要依靠大规模促销推动的增长模式转向更可持续的增长模式”。

对于调价行为,当时欧莱雅和雅诗兰黛集团方面回应记者称,为集团统一调价,调价主要为正常市场策略调整,调价时间每年不固定,综合考虑各方面因素,包括原材料价格、运营成本和运输仓储费用等。

“从数据来看,今年4月天猫平台销量前20大美妆品牌中,约有13个品牌均价在300元及以下。”摩根大通亚洲消费行业研究主管尹贺在接受记者采访时表示,合理的定价策略和完整的产品矩阵,是一个美妆企业可以长期持续发展的关键因素。现今的中国消费者十分关注产品性价比以及成分功效,成功的品牌会快速调整定价及营销渠道策略,及时满足需求;同时主动引导,教育及培养年轻消费者的审美及消费习惯。

对于国际美妆巨头的普遍调价行为,尹贺表示,调价是品牌的自主行为,品牌都有自己的定价策略,也是一种营销手段。通常对于设计独特,供应稀缺的奢侈品类,其调价行为和经济发展形势之间可能并无高度线性关系。然而,对大多数面对更多普罗大众的轻奢品及快消品,消费者才是真正的“定价者”。

“其实,聪明的中国消费者,不仅仅关注价格及折扣,他们眼中的性价比优势意味着,除了产品价格本身,还需要针对消费者在配方包装改良、衍生产品赠送、售前售后服务体验、以及健康保养教育的体验服务上做到增量,让性价比更加具象化。”尹贺进一步表示。

谈及当前中国美妆市场的发展趋势,尹贺表示,无论是外资美妆集团还是国货美妆集团,在各自的细分领域都在进行快速而残酷的市场整合。成功的中外品牌其实有着高度的一致性:产品研发更适合中国市场,价格制定更接地气,精准洞察本土消费者的需求变化,灵活运用及开发崭新的线上零售渠道,持续提升消费体验并引领时尚风潮。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com