友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

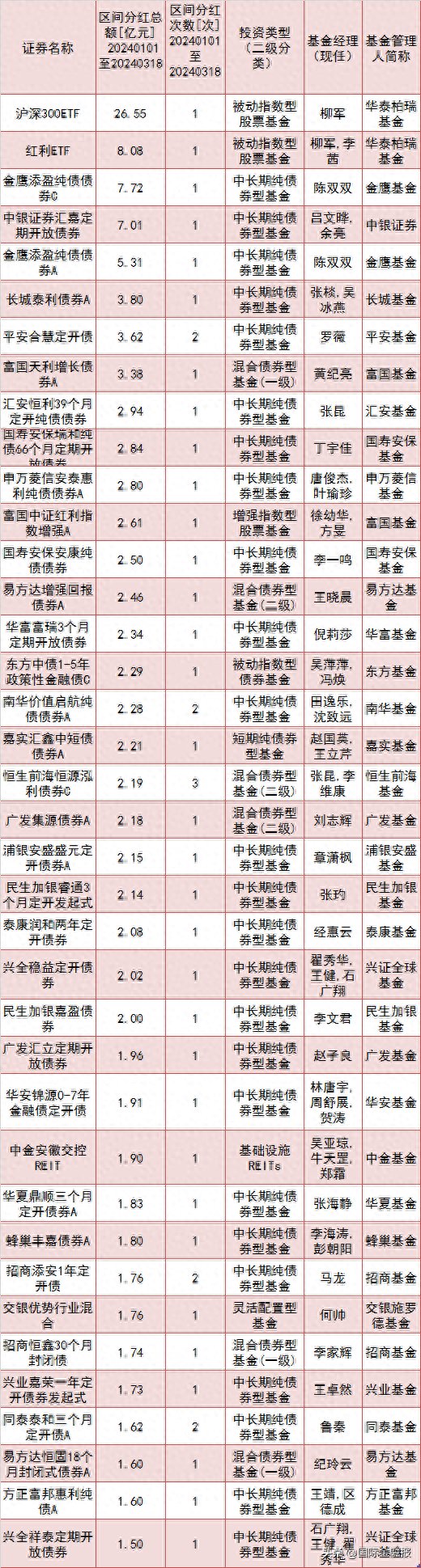

逾310亿元!公募大撒“红包雨”

55

0

相关文章

近七日浏览最多

最新文章

标签云

摩根士丹利

中国移动

自由现金流

新东方

大摩

美银证券

港元

美元

皮克斯

亚马逊

股价

毛利率

美国证券交易委员会

芯片

波音

克里斯汀

航空航天

美国司法部

黄仁勋

英伟达

糖化血红蛋白

医美

私募基金

互联网行业

腾讯

arpu

品牌代言人

深交所

ipo

微软

股票

人工智能

博通

特斯拉

美联储

高盛

美股

美国银行

中金公司

证券投资基金

基金经理

中国太保

金融界

ebitda

加息

央行

俄罗斯

基金

基点

公募基金

公务员法

基金管理人

普惠金融

黄金etf

etf

comex

投资

上海黄金交易所

黄金

市盈率

价值投资

研报

国泰君安

申万宏源

券商

中国证券报

河南省

业协会

私募基金管理人

基金管理公司

半导体

电动自行车

骑士

蓝骑士

a股

资金净流入

福耀玻璃

证券

安保

36氪

中国

二级市场

南京银行

债券

日元

marin

中信证券

华夏基金

基金份额

混合型基金

日本央行

伯克希尔

苹果

国泰

时代周报

债券基金

板块

指数

韩国

华泰证券

资管

债基

t0

金融债券

天风证券

公募

北京银行

浙商银行

短期融资券

股票型基金

券商资管

国联证券

平均收益率

陈晓

货币基金

人民银行

金牛

choi

上海证券

基准利率

经济参考报

混合型

牧原股份

华夏

理财产品

生物医药

银行

科创板

科技

上海

中国中车

大盘股

维信诺

中信建投

新能源

白酒

酒鬼酒

药明生物

云开见月明

长江证券

上交所

沙特

沙特阿拉伯

锦龙股份

国家发改委

中国证监会

成都

贝莱德

刘欣

招商基金

a股市场

净利率

华润

煤炭

北向资金

宁德时代

招商证券

博时基金

克而瑞

施罗德