本文来源:时代周报 作者:张照

随着汽车的数字化、智能化快速发展,充电基础设施成为新能源汽车配套设施中不可缺少的组成部分。

作为专业的家用电动汽车充电桩提供商,上海挚达科技发展股份有限公司(下称“挚达科技”)近日已向香港联交所递交了招股书,申万宏源香港为独家保荐人。

据弗若斯特沙利文的资料,按往绩记录期间家用电动汽车充电桩的销量计,挚达科技是全球最大的电动汽车家庭充电解决方案提供商。全球市场份额达到12.2%,中国市场份额达到20.5%。

因此,挚达科技还未上市就受到资本的追捧。

截至IPO上市前,挚达科技共完成了8轮融资,吸引了国资上海中电投、汽车整车厂比亚迪(002594.SZ)、汽车零部件企业中鼎股份(000887.SZ)、荆州智达和浙江东鑫,以及申银万国、金通资本、正海聚弘等创投资本的投资。就连贾跃亭都曾经是挚达科技的股东。

背靠大车企议价权缺失

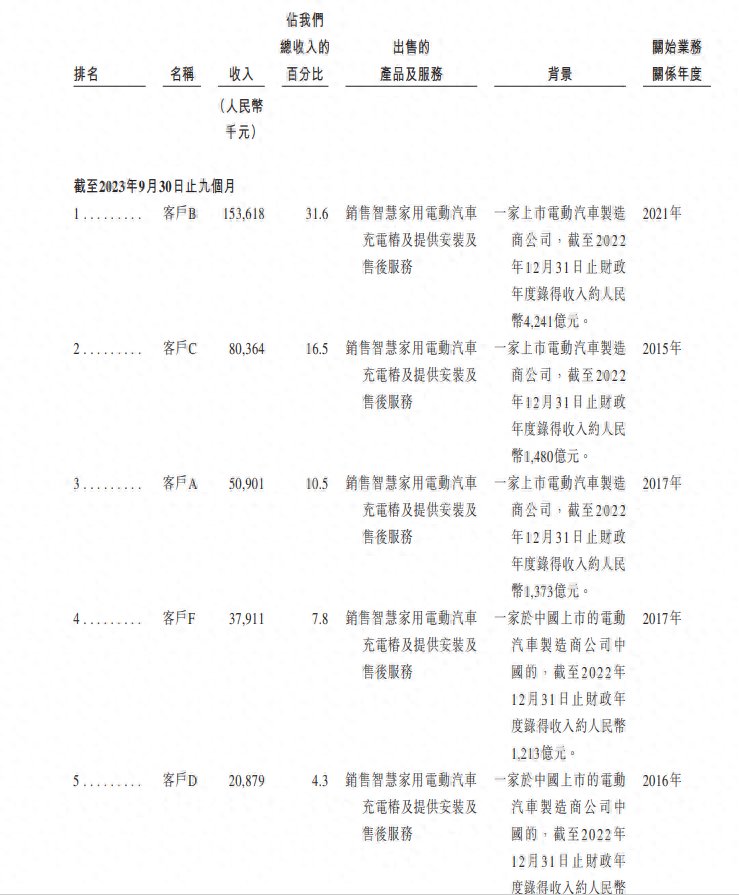

时代周报记者注意到,挚达科技客户集中度较高,且前五大客户均为上市电动汽车制造商。

2021年、2022年及2023年前三季度,挚达科技来自前五大客户的收入分别为2.12亿元、4.59亿元及3.44亿元,占总收入的59.3%、65.8%及70.7%,其中来自最大客户的收入分别占总收入的21.0%、38.3%及31.6%。

据招股书披露,客户B自2021年成为挚达科技客户以来,收入及占比稳步增长,并迅速发展成为公司最大客户。2021年、2022年及2023年前三季度,公司来自客户B的收入分别为5474.4万元、2.67亿元、1.54亿元,占总收入的15.3%、38.3%及31.6%。

据介绍,客户B截至2022年度录得收入约4241亿元。时代周报记者注意到,该数据与比亚迪的2022年收入相吻合。比亚迪2022年年报显示,公司实现收入约4240.61亿元,同比增长96.2%。这意味着,比亚迪可能就是挚达科技的第一大客户。

图源:挚达科技招股书

挚达科技表示,公司已于中国十大主流汽车制造商中的八家汽车制造商提供智慧家用电动汽车充电桩及配件或增值服务。

但挚达科技也坦言,可能将继续依赖数量有限的客户获得大部分收入。但由于许多客户是具有强大谈判能力的大型汽车制造商,公司无法保证,在与此类客户合作时始终能获得最佳待遇。若未来向此类客户销售的金额出现下降,则可能会对公司业务、经营业绩、财务状况及前景造成不利影响。

根据弗若斯特沙利文的资料,由于汽车制造商的采购额巨大且具有整体行业影响力,从而导致其议价能力相对较强,挚达科技向汽车制造商销售的相关毛利率往往较低。受此类市场动态影响,2021年、2022年及2023年前三季度,挚达科技毛利率有所减少,分別26.4%、20.4%及21.8%。

但同时,挚达科技的销售成本和经营开支却在稳步增加。2021年、2022年及2023年前三季度,挚达科技销售成本分别为2.63亿元、5.55亿元及3.8亿元,分别占同期收入的73.6%、79.6%及78.2%;经营开支分别为9300万元、1.55亿元及1.39亿元,分别占同期收入的26.0%、22.3%及28.6%。

受此影响,挚达科技在营收快速增长的同时,净利润出现持续亏损。2021年、2022年及2023年前三季度,挚达科技营收分别为3.58亿元、6.97亿元及4.86亿元,净亏损分别为2332.2万元、2514.7万元及2656万元。

关于公司与比亚迪的合作情况、公司毛利率下滑与业绩持续亏损等问题,时代周报记者致电挚达科技,截至发稿未获有效回复。

历时七轮融资,贾跃亭曾是股东

2010年11月25日,挚达科技由创始人黄志明一手创立,初始注册资本为1000万元。截至成立当日,黄志明直接拥有公司95%的股权,并通过全资公司上海同笃管理咨询有限公司(下称“同笃管理”)拥有另外5%的股权。

2014年8月,黄志明以对价200万元向中鼎股份转让10%股权,同时,黄志明还将部分股权转让给同笃管理。此次转让后,黄志明、同笃管理、中鼎股份分别拥有挚达科技60%、30%、10%的股权。

2015年9月,同笃管理将其持有的挚达科技30%股权以代价300万元转让给黄志明旗下的另一家有限合伙企业同笃商贸。

在此之前,2015年8月18日,挚达科技完成由中鼎股份和乐视汽车领投的2250万元A轮融资,每股成本4.62元。贾跃亭持有的乐视汽车随后在2019年6月5日以对价1735.11万元向同笃智能转让其全部股权,净赚235.11万元离场。

2017年5月26日,挚达科技完成B轮融资,引入正海聚弘、太和柏济、景兴实业、杭州贵巨等战略投资者,4名B轮战略投资者共投资5600万元,此时挚达科技的每股成本增至10.58元。

2018年5月18日,挚达科技完成B+轮融资,引入荆州智达的战略投资。荆州智达分别斥资3437.5万元和2062.5万元认购认购挚达科技251.94万元注册资本和黄志明旗下公司持有的挚达科技4%的股权(相当于注册资本人民币151.16万元),挚达科技每股成本增至13.64元。

随后,2018年7月27日,太和柏济以对价1800万元向荆州智达转让其全部股权,净赚200万元离场。

在2020年2月至2022年2月的两年间,挚达科技陆续完成了C1、C2、C3三轮融资,先后引入了上海中电投、宁波隆华汇、安徽金通、江苏疌泉、宁波智尊、苏州新景、比亚迪、创启开盈、湖北清研等多位战略投资者。

这其中,作为C1轮融资的一部分,荆州智达、景兴实业、杭州贵巨、安徽中鼎、同笃智能及正海聚弘各自分别以对价470.95万元、1359.37万元、80.28万元、372.8万元、1556.05万元及160.55万元向上海中电投转让合计共占挚达科技权益的6.89%股权。2021年9月23日,杭州贵巨将剩余股权以对价1000万元转让给杭州贵巨的关联方倍达广聚后,退出挚达科技股东行列。

而作为C3轮融资的一部分,荆州智达以对价1000万元向湖北清研(荆州智达的股东)转让其于挚达科技的相当于注册资本52.33万元的股权。比亚迪则斥资5000万元认购了挚达科技189.55万元注册资本,此时挚达科技每股成本增至26.38元。

2022年9月29日,挚达科技完成股份转换,改制为股份有限公司。股份转换完成后,挚达科技的注册资本变为4949.04万元,并转换为4949.04万股每股面值人民币1元的股份。

2022年10月,挚达科技完成D轮融资,引入申银万国、浙江东鑫、安庆金通、宣城金通等战略投资者。4名D轮战略投资者共投资约1.05亿元,合计持有挚达科技288.7万股股份,此时的每股成本增至36.37元。

D轮融资完成后,挚达科技股份数目增至5252.7万股,以每股成本36.37元计算的公司估值约为19.1亿元。

值得注意的是,上述的多轮融资还附带了赎回权/撤资权。尽管,赎回权/撤资权已在挚达科技首次向联交所提交IPO前被终止,但若此次IPO存在主动撤回、失效后未在6个月内重新递交、被驳回等情况,或在2024年12月31日前未能成功上市,赎回权/撤资权将自动恢复。

此外,挚达科技及黄志明还与上海中电投、安徽金通、宁波隆华汇、苏州新景、宁波智尊、江苏疌泉、比亚迪、创启开盈、申银万国、浙江东鑫、宣城金通及安庆金通等投资者签订了涉及财务业绩目标的投资协议。

根据协议,挚达科技未能完成2021年-2023年的相应业绩目标,黄志明需要向上述投资者支付约3900万元的业绩补偿。但目前双方又签订了若干补充协议以推迟业绩补偿款的支付时间,商定除非上述投资者另行同意,否则在任何情况下都应在2026年12月31日前支付业绩补偿。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com