近期,启明医疗-B(02500)披露前高管借款动态,以另一种方式登上行业热搜。

港股18A上市的第一家医疗器械公司、“中国心脏瓣膜第一股”,自港交所上市以来,启明医疗一路光环加身。2023年11月,一则宣布停牌以待刊发内幕消息的公司公告,将启明医疗推下神坛,一时间众说纷纭。

停牌已然发生,停牌与复牌之间,或许才是最值得中国医疗器械企业思考的部分。笔者对停牌期间的公司进展进行了梳理,旨在探寻启明医疗为中国创新医疗器械产业带来的成长启示录。

经验与教训:规范化的职业经理人治理模式

在长达5个月的停牌期间,启明医疗共发布12条公告,就前高管借款和公司复牌等事宜进行披露,内容包括:进行特别审核、法证调查结果、内部合规举措等;公司直面内控风险的决心、积极配合港交所推动复牌进程的态度可见一斑。

2024年4月29日,启明医疗公布2023年度业绩报告,这是继4月1日公司业绩会之后,管理层再次正式回应前高管借款事件。总的来说: 公司在加强内部管理控制,规范业务流程,管控合规风险等方面均取得实质性进展。

借钱还了没?这可能是大家最为关心的问题。截止目前,前高管违规转移的全部资金,仅剩余8000万尚未偿还,并预计将于2024年9月30日前悉数偿还。在年报「有关未经授权的贷款及质押存款的更多信息」 章节,启明医疗指出:此前2月25日公告向訾振军控制公司“ Hangzhou Kuntai”提供的2亿元质押存款,已由该银行解除,并由公司从银行进一步提取。

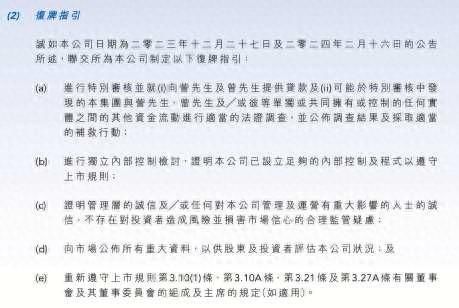

(复牌指引5项细则)

前高管?笔者注意到大家一直对訾振军、曾敏的身份存在误解。事实上,2023年11月20日,公司即公告:訾振军已不在是启明的执行董事、总经理及授权代表;曾敏也不再是公司执行董事、董事长。创始人≠公司,这个基本事实是被大家忽视最多的问题。公司是独立运营的系统,这也是我们学到的至关重要的一课。

在第二条内控审查方面,公司此前公告:已聘请德勤企业咨询(上海)有限公司北京分公司作为内部控制顾问,对公司的内部控制进行审查,并评估公司是否有足够的内部控制政策和程序来弥补和减少相关漏洞。

据悉,近几个月以来,公司内部已连续刊发:举报政策、内部调查程序规定、内部审计管理制度、风险防控管理制度(非产品相关)、内幕消息管理制度等一系列内控整改书面材料,供全体员工学习传阅。且公司内部公告,成立内审合规部,独立负责公司内审工作和合规工作,内审工作向公司董事会审计委员会汇报,合规工作向公司总经理汇报。由此可见,相应审查与措施应均已完成并实施,公司内审合规步伐往前迈进一大步。

一位业内人士表示,近期港股市场持续反弹,政策利好、基本面预期改善、资金环境向好,有助于进一步推动港股上涨。启明医疗如能借此机会规范企业内控风险,恢复资本市场信心,在利空出尽的情况下,或许能够迎来一波利好。

复牌指引第三条:证明管理层诚信。年报开篇即点题:公司管理层大换血。涉事高管接连辞任公司总经理、董事长、CFO等职位;任命公司老将为总经理、执行董事、监事、授权代表等职务;新任CFO到位;并已完成第三方核数师更换、新内控及合规顾问聘请等流程。在新任管理层的带领下,启明医疗正走向更为专业的由董事会领导的职业经理人治理模式,这一点值得业内同行借鉴。

关于复牌指引第四、五条,公司停牌后持续向市场披露包括但不限于业绩公告、复牌进展、法政调查结果、管理层委任等信息。此外,启明医疗表示,正在物色合适人选以填补独立非执行董事及相关董事委员会的空缺。

祸兮福之所倚,福兮祸之所伏。以上举措不难看出,对于公司备受诟病的内控问题,启明医疗已采取务实举措逐步解决,若后续进展顺利,复牌指日可待。我们从中可以得到的经验是:一言堂的管理模式已经过去,缺乏系统与科学支持的决策将如无本之木;企业制度化、决策透明化将在中国创新医疗器械企业扮演更为重要的角色。也期待启明医疗能够尽快重整旗鼓,再回创新医疗器械的大舞台。

阵痛之后:稳固的基本面是企业护城河

经验的学习是多方面的,规范化、专业化固然重要,稳扎稳打的业绩表现亦是企业颠簸不破的真理。笔者从最新的年报材料窥见启明医疗的基本盘。

首先是最为关心的现金流问题。年报披露:截止23年底,启明医疗在手现金7.7亿;加上近期自银行提取的质押资金2亿,公司在手现金近10亿,资金可以覆盖当前运营要求,预计短期内影响不大。关于预期资金,年报指出:将采用多种融资渠道支持资本开支,包括但不限于内部资金及银行贷款,且公司银行授信额度充足。

其次,造血能力。高质量的商业化能力,为公司长期发展奠定坚实的现金基础。2023年,启明医疗实现销售收入4.91亿元人民币,同比增长21%。其中,海外销售共录得7270万元人民币,同比增长40%。同时,公司全年毛利达3.89亿元人民币,同比增长23.9%,毛利率有所提升。

海外商业化方面,公司国际化拳头产品VenusP-Valve 23年全球终端植入量大幅上升,同比增长180%。截止24年3月底,该产品的全球销售量总计超1000例,覆盖135家海外中心。国际化战略成效初显。据悉,VenusP-Valve获纳入法国医保价格远优于国际同行,有助于进一步提升国际主流市场份额。国内方面,通过优化销售成本及費用、提升运营效率、优化生产成本等措施,启明医疗成为中国唯一实现TAVR业务正向盈利的公司,展现出行业领先的商业化实力。截止23年底,VenusA系列产品累计覆盖550余家医院,已惠及 16000余名中国患者,实现国内销售收入4亿元。此外,持续获准纳入各省市医保将进一步促进国内销售放量增长。

丰富的产品组合,将进一步巩固企业的竞争壁垒。从研发端看,启明医疗具备已商业化的三款TAVR产品、一款TPVR产品、两款手术配件产品;布局两款前沿创新干瓣TAVR产品,均处于全球多中心临床进展中;拥有一款同时适用于TMVR和TTVR的器械;一款处于动物试验阶段的用于治疗主动脉瓣反流的在研产品。在结构性心脏病非瓣膜领域,布局针对肥厚型心肌病的全球首创射频消融系统以及用于高血压介入治疗的去肾交感神经消融(RDN)系统等。作为国内唯一一家可以提供四瓣一体化结构性心脏病解决方案的公司,启明医疗竞争壁垒高筑。

最后,停牌期间,公司的日常运营是否受影响?公司的重大业务进展是无言的证明。2023年,VenusP-Valve获批美国IDE申请,成为首个获美国FDA批准进行临床研究的中国人工心脏瓣膜。24年初,VenusP-Valve PROTEUS美国IDE临床研究首家中心正式启动,美国关键性临床试验入组在即;该研究数据将同时支持美国FDA和日本PMDA的注册申请。该产品已在中国、德国、法国、英国、意大利、西班牙、加拿大、澳大利亚等五十余个主流国家注册上市,并持续在新覆盖的医疗机构实现手术植入。

同时,Cardiovalve针对三尖瓣反流疾病的Cardiovalve TARGET CE研究进展迅猛,截止24年3月底已完成超70例患者入组,覆盖欧洲及北美超20家知名中心。Cardiovalve TARGET CE Study,VenusP-Valve PROTEUS Study,Venus-Vitae Smart-Align Study三大国际多中心临床试验稳步推进,覆盖三尖瓣、主动脉瓣及肺动脉瓣三大疾病领域,突破临床难点、解决临床痛点。此外,23年12月,公司宣布自主研发的新一代TAVR系统,首款球扩干瓣Venus-Vitae产品Smart-Align全球关键性临床试验开启。24年初,公司新一代全释放全回收TAVR系统,Venus-PowerX产品完成早期可行性研究患者入組,临床表现优异。

综上观察,此次前高管贷款事件并未对公司生产经营造成负面影响。塞翁失马,焉知非福焉,借此事件,公司管理层重塑、内部整改完成,将进一步规范公司运营,为其在资本市场行稳致远保驾护航。

尾

企业在起起伏伏中发展,不是比谁走得快,而是比谁走得远。借款事件引发的负面风波,对中国医疗器械产业和启明医疗,长远来讲,不见得是一件坏事。

和启明医疗一样的中国创新器械企业,正在经历从国产替代向中国创新的转型期,恰逢港股18A张开双臂迎接创新型生物科技企业,Medtech企业迎来资本与政策的双丰收。不到六年的时间,多数企业已在生存线的边缘挣扎。跑赢者除了拥有强大的商业化造血能力和务实的研发创新功底,还需要一个好的时机。低谷时蛰伏,重整后再战,穿越周期,相信中国心脏瓣膜“一哥”的复牌回归之路不会很遥远。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com