没有太多意外,茶百道还是破发了。

投资界-天天IPO消息,今日(4月23日),茶百道正式登陆港交所,成为继奈雪后的第二家新茶饮上市公司,也是2024年迄今港股最大IPO。

在此背景下,难挡破发——发行价为17.5港元/股,没有基石投资人,发行市值超200亿港元,但开盘后跌幅超30%,令人唏嘘。

这样一幕,让人心情不由紧张起来。要知道,茶百道身后还站着一支长长的队伍,蜜雪冰城、古茗、沪上阿姨、茶颜悦色、霸王茶姬.....你能看到的街边茶饮店几乎都在等着IPO。然而此情此景,却令人犹豫——也许除了上市,是时候考虑别的出路了。

成都夫妻开8000家奶茶店

今天IPO敲钟了

时间回到2008年,在成都温江二中附近,一家二三十平米的奶茶店门前站满了学生,这便是第一家茶百道门店,身后则站着一对夫妻——王霄锟和刘洧宏。

彼时奶茶传入内陆省份不久,国内茶饮还是以冲粉茶为主,而对奶茶接受度更高的学生成为主要购买人群。因此从一开始,王霄锟就将消费对象定位为学生群体,凭借相对便宜的价格、“即买即走”的便捷性,迅速吸引了一波消费者。

很快,茶百道开启了加盟扩张,但节奏稍显缓慢。在那个茶饮行业迭代迅速的年代,茶百道用了10余年才将门店扩张到上百家。

转折点是2018年。这一年,茶百道一改往日形象,加入代表中国元素的蓝色熊猫图腾,与品牌诞生地成都的城市名片相呼应,熊猫IP“丁丁猫”诞生。在王霄锟的主导下,茶百道首先在菜单上进行精简,随后推出杨枝甘露、豆乳玉麒麟等区别于其他门店的爆品。

效果立竿见影,茶百道开业仅三天就实现了日均1500杯的出杯量,一年后门店突破500家。随后门店扩张更加迅速,直到2021年重组架构,茶百道这一年门店突增至5000家,跻身新茶饮行业前列。

截至2024年4月5日,茶百道在中国共有8016家门店,遍布全国31个省市,实现中国所有省份及各线级城市的全覆盖。招股书显示,茶百道成为国内第三大现制茶饮品牌,仅次于蜜雪冰城、古茗。

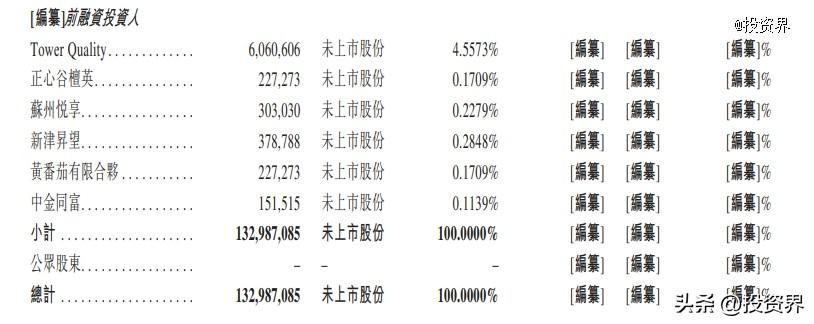

融资来得比同行更晚一些。2023年5月,茶百道拿下Tower Quality、正心谷资本、新希望、番茄资本一笔将近10亿元的融资。其中,Tower Quality以8亿元拿到4.56%股权,它的背后则是兰馨亚洲投资集团。

一个月后,中金资本继续出手2000万元,彼时茶百道估值已经接近180亿。一位接近茶百道的投资人曾想投资界分享此轮出手的核心逻辑——15元价位区间的新茶饮赛道,还没有出现绝对的头部玩家,这便是最大的机会。

三个月后,茶百道首次向港交所递交招股书,正式开启IPO之路。经历两次递表,直至今天终于在港交所敲钟。创业16年,王霄锟和刘洧宏夫妇磕磕绊绊站上IPO敲钟舞台。

一年卖出10亿杯

超9成收入来自加盟店

茶百道何以撑起百亿市值?

招股书披露,茶百道旗下产品主要包括杨枝甘露、豆乳玉麒麟、西瓜啵啵等经典茶饮,以及乌漆嘛黑、茉莉青提等季节性茶饮及区域性茶饮,价格在6元-26元区间,平均价格约为14.8元。

仅2023一年,茶百道门店就卖出10.16亿杯茶饮。其中”茉莉奶绿“一年卖出1.1亿杯,”杨枝甘露“一年零售额近18亿元。

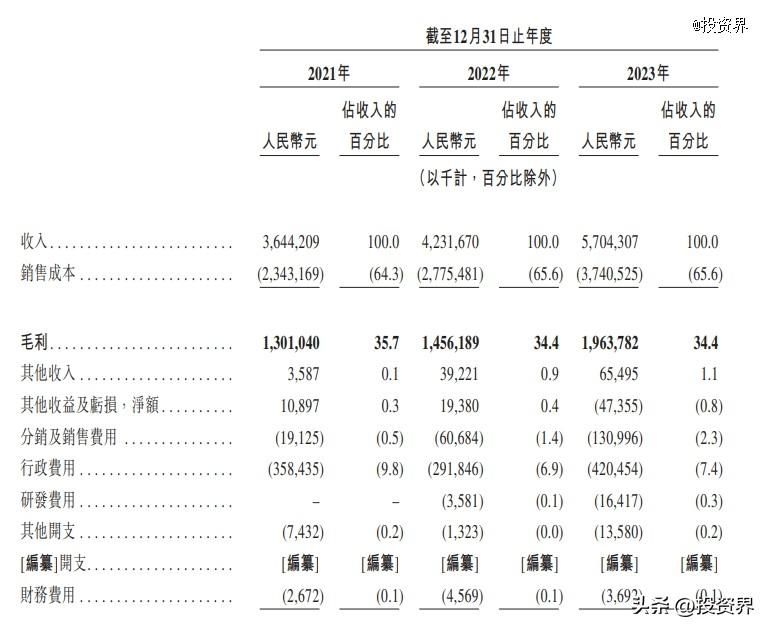

从营收来看,茶百道的收入从2021年的36.44亿元增长16.1%至2022年的42.32亿元,2023年进一步增长34.8%至57.04亿元;净利润由2021年的7.79亿元增长23.9%至2022年的9.65亿元,2023年增长19.3%至11.5亿元。同期,茶百道的毛利率分别为35.7%、34.4%及34.4%。

进一步来看,2021年至2023年,茶百道销售货品及设备的营业收入分别达34.47亿元、40.2亿元、54.2亿元,分别占比94.6%、95%、95%,特许权使用费及加盟费收入占比在4%左右,其他收入占比1%。换言之,靠卖货品和设备,撑起茶百道90%的以上的营收。

梳理茶百道的门店分布,可以看到其三个关键发展路径:加盟、下沉和外卖。

其中,加盟是茶百道的主战场。招股书显示,截至2021年、2022年及2023年12月31日及最后实际可行日期,茶百道门店网络中分别有5070家、6352家、7795家及7921家加盟店,收入占总门店的比例超过99%。

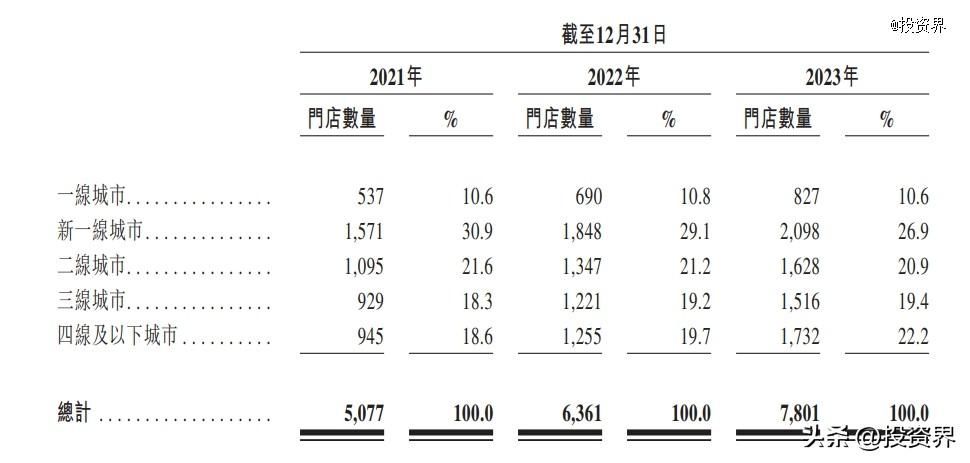

而从城市分布来看,茶百道在新一线城市店铺占比数量最高,最近三年内占比均超25%,而四线及以下城市扩张最快,已经从2021年的945家拓展到2023年的1732家。由此可见,茶百道大举进攻下沉市场。

而靠外卖起家,也是茶百道发展迅速的业务之一,根据招股书披露,其外卖门店覆盖率在2021年1月就已经达到91.8%,到2023年12月高达95.9%。在茶百道门店中,44.3%的门店面积在30至49平方米之间,42.8%的门店面积在50至100平方米区间。

咖啡,则是茶百道下一场仗。招股书提到:此次募集资金的5%将用于推广自营咖啡品牌“咖灰”及在中国各地铺设咖啡店网络。未来三年计划开设15家咖啡店,包括超过50平方米的大型咖啡店及50平方米以下、用于快速取餐及外卖的小型咖啡店。

不过,茶百道也因食品安全问题掀起风波。今年315期间,茶百道因门店涉嫌更改食材有效期标签的一事被点名批评,一度沸沸扬扬。

风波过后,茶百道还是走到了敲钟现场。据悉,本次IPO募资规模为25.86亿港元,由于港股一季度新股募资额创近年新低,茶百道成为今年以来香港市场最大规模的新股发行。令人意外的是,本次IPO并没有引入基石投资者。

新茶饮集体排队IPO

还上吗?

开盘破发,茶百道无疑给大家敲钟一记警钟。

身后,正站着一支长长的新茶饮IPO队伍。最新一幕是茶颜悦色——据彭博报道,茶颜悦色已经选定中金公司和摩根士丹利负责香港IPO事宜,最早可能在2024年进行香港IPO,预计募集资金数亿美元。一对长沙夫妻——吕良和孙翠英至今开出了超500家茶饮店。

稍早前则是沪上阿姨。春节期间,沪上阿姨在港交所递交招股书,这也是港交所迎来的第四家IPO递表的新茶饮公司。身后站着一对上海夫妻——单卫钧和周蓉蓉,10余年间开出7000多家门店,估值约50亿元。

最壮观一幕是2024年1月,蜜雪冰城和古茗双双递交招股书,准备在香港上市。

红遍全国小县城,蜜雪冰城早在2022年9月就曾在A股递表,欲申报深市主板。然而,就在所有消费投资人都等待这个“A股新茶饮第一股”时,蜜雪冰城却在招股书披露后迟迟不见动静,最终撤回A股IPO,转战港股。

而来自于浙江台州温岭的古茗,截至2023年底已开出超过9000家门店,年营收超55亿元,仅次于开店3.6万家的蜜雪冰城。在一众茶饮品牌中,古茗也是最受资本青睐的一个,曾先后于2020年和2021年拿下两轮融资,背后站着红杉中国、美团龙珠等知名投资方。

此外,还有来自云南的霸王茶姬也被曝出酝酿上市事宜;以及来自江浙一带的新时沏也被传出IPO消息。

为何新茶饮扎堆IPO?此前投资界分析过:一方面,上述几家企业已经发展到一定规模,需要向下一阶段迈进。而在不少融资与IPO招股书中都能看到企业披露的“万店计划”,早日进入二级市场,才能快速拿到资金、获得影响力,继续进行下一轮扩张。

“行业发展到这个阶段,接下来可拼的只有资本。”某知名投资人分析,“这时候如果不尽快上市拿到资本,就会落于人后。任何一家品牌都是如此,一旦竞争对手拿到了钱,开始更快地扩张,就会让你陷入很尴尬的境地。”

但是,上市这条路太拥挤了,结果未必如愿。

回想2021年6月,奈雪的茶IPO前超额认购火爆,上市当日总市值一度超300亿港元,但现在,奈雪股价已经跌至2港元多,总市值不到40亿港元。

而今天,茶百道的IPO表现再次打碎外界的憧憬:新茶饮IPO没有惊喜。目睹这样一幕,想必后面排队IPO的新茶饮公司心情复杂——接下来,还要上吗?

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com