过去一年,万亿休闲食品赛道竞争持续激化,在市场规模增速变缓同时,又有新玩家接连入局,就连头部企业也难稳坐交椅,营收规模和盈利能力不断受到挑战。

随着A股21家休闲食品公司2023年年报披露完毕,过去一年行业的“内卷”、分化在一张张“成绩单”中体现得更为直观。

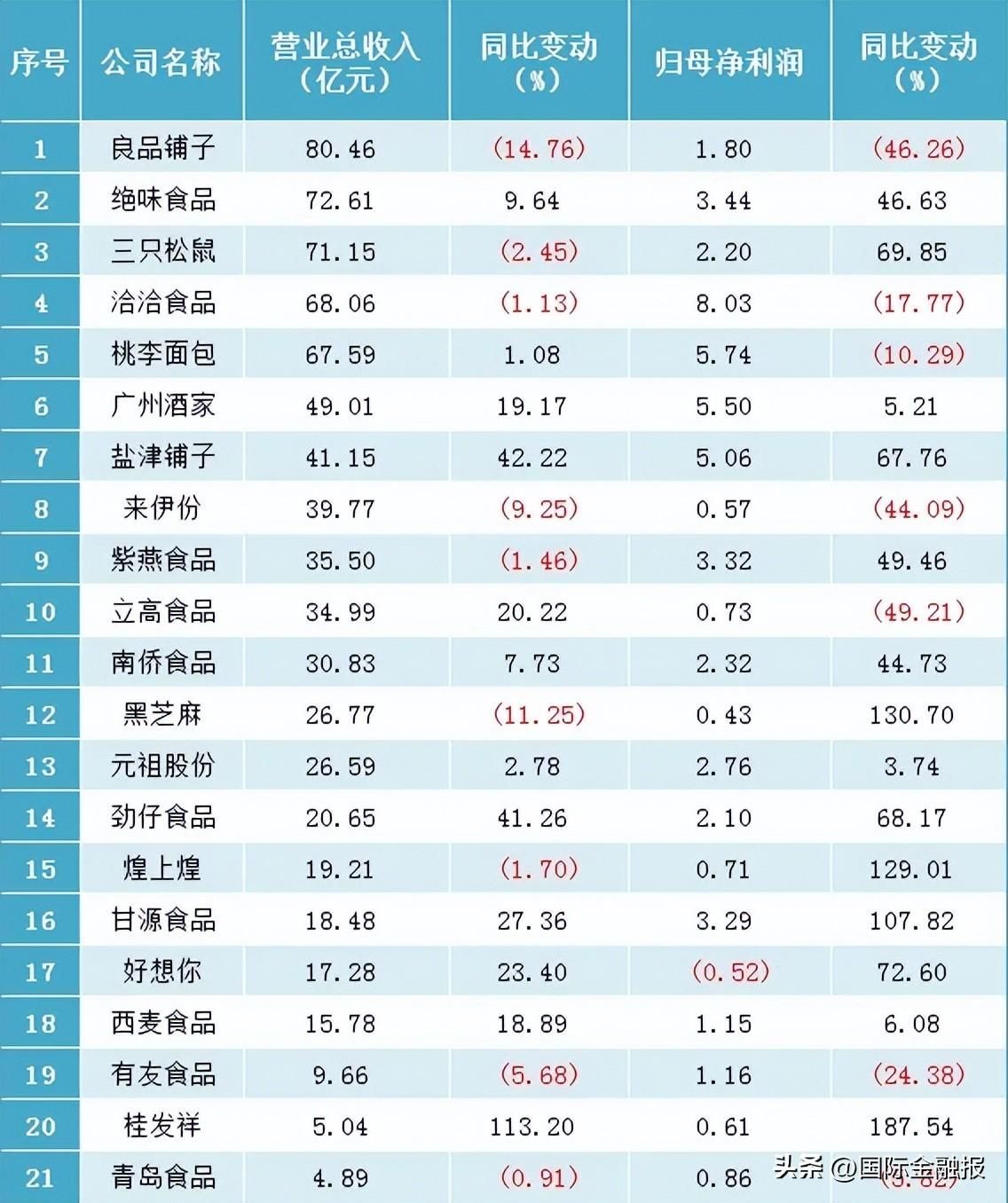

据《国际金融报》记者统计,2023年21家A股休闲食品企业(申万行业2021)营收总额达755.45亿元,同比增长4%,其中12家正增长;归母净利润总额为51.27亿元,同比上涨19.33%,有14家正增长。

不难看出,21家休闲食品企业在2023年的整体收入增长有限,但赚钱的能力却有了不小提升,且各家冷暖感知不一,“开倒车”的企业占比并不低。

刘星雨摄

营收增速出现分化

中国休闲食品行业市场分散,集中度相对偏低,2023年,21家A股休闲食品企业未有营收突破百亿者。

分梯队来看,营收在50亿—100亿元规模的有5家,为良品铺子、绝味食品、三只松鼠、洽洽食品、桃李面包,分别实现营收80.46亿元、72.61亿元、71.15亿元、68.06亿元、67.59亿元。

其中,三只松鼠曾于2019年突破百亿营收,稳坐“零食一哥”头把交椅,此后业绩不断下滑,并在2022年被良品铺子超越,2023年其营收进一步下滑2.45%至71.15亿元,休闲食品的销量也同比下滑约12%。去年年报中,三只松鼠提出了“重回百亿,在全中做强”的2024年目标。

孙婉秋摄

事实上,近年来走性价比路线的零食量贩店迅速崛起,对不少休闲零食企业造成冲击,同样下滑的还有良品铺子,其收入同比下滑14.76%,是21家企业中降幅最大的,虽仍处榜单首位,但拉开第二名的距离已不足8亿元。今年一季度,三只松鼠便以36.46亿元的营收超越良品铺子(24.51亿元),重回首位;“瓜子大王”洽洽去年营收也微降1.13%,主要是王牌产品葵花子在经历2021年、2022年两波提价后,2023年收入仍下滑5.36%,拖累整体营收。

20亿—50亿元营收规模的有广州酒家、盐津铺子、来伊份、紫燕食品、立高食品等9家。

其中,积极拥抱零食量贩渠道的盐津铺子、劲仔食品去年均取得40%营收增幅;反观来伊份,因上海区域特定渠道团购业务收入减少及电商业务调整,营收同比下滑9.25%。此外,紫燕食品、黑芝麻也取得负增长,分别下滑1.46%、11.25%,尤其是黑芝麻,2022年营收也下滑25%以上,已出现二连降。

20亿元以下的有7家,包括煌上煌、甘源食品、好想你、西麦食品、有友食品、桂发祥及青岛食品,2023年分别收入19.21亿元、18.48亿元、17.28亿元、15.78亿元、9.66亿元、5.04亿元及4.89亿元。其中煌上煌连续三年业绩下滑,从2020年的24.36亿元逐步下滑至2023年的19.21亿元。

需要注意的是,在卤制品细分赛道,线下门店网络布局是影响企业业绩的重要因素,卤味“四巨头”中,仅绝味食品门店数量突破万家,去年底其在中国大陆地区有15950家(不含港澳台及海外市场);其次是紫燕食品,去年有6205家门店;煌上煌肉制品加工业拥有4497家专卖店;周黑鸭门店总数为3816家,是其中最少的一家,并未达到2023年预定目标(4500家左右),其对应营收27.44亿元。

盈利能力存在差距

相比2022年A股12家休闲食品企业归母净利双位数下滑的惨淡,2023年行业整体回暖,盈利能力有所修复,仅有好想你一家仍在亏损。

作为行业“净利王”,洽洽食品以8.03亿元的归母净利润排名第一,不过,受葵花籽原料采购成本上升影响,该指标已较上年下滑了17.77%;其次是桃李面包、广州酒家,归母净利分别为5.74亿元、5.5亿元。

盈利增长速度上,21家A股休闲食品企业中,有14家归母净利实现正增长,7家“退步”。尤其是10家休闲零食企业,冷暖感知差异较大。

抓住零食量贩渠道机遇的甘源食品、劲仔食品、盐津铺子因收入上涨,利润有明显提升,2023年归母净利增速分别为107.82%、68.17%、67.76%。

黑芝麻和好想你归母净利也分别上涨130.7%、72.6%。其中,黑芝麻是零食企业中涨幅最大者,但主要因2022年有大额计提商誉减值,导致公司亏损1.4亿元,2023年计提金额大幅减少才实现扭亏,为0.43亿元。针对2023年年报,黑芝麻还收到了深交所问询函,但规定时间内其未能及时回复。好想你的净利增长主要依靠收入上涨以及控制费用,即便如此,其2023年25.74%的毛利水平依然无法覆盖期间费用,导致公司继续亏损0.52亿元。

有人欢喜有人愁。

原本定位中高端的良品铺子、来伊份由于收入减少,归母净利润分别下滑46.26%、44.09%,降至1.8亿元、0.57亿元,是零食板块降幅最大的两家。尤其是来伊份,其毛利率高达42.23%,但由于销售以线下门店为主,产生的费用也高,吞噬了利润空间,净利率仅1.56%,几乎垫底。此外,三只松鼠去年实现归母净利2.2亿元,同比增长约70%,但主要是由于2022年基数较低,实际净利水平仅恢复至2021年的一半,成绩并不理想。

为了应对消费趋势变化与渠道变革,多家零食企业一边提高产品性价比,一边扩展零食量贩渠道。

如洽洽食品去年来自零食量贩渠道的含税收入近2亿元,今年的目标为3亿—4亿元;去年底,好想你和盐津铺子控股分别向“零食很忙”公司投资7亿元和3.5亿元,加码零食量贩赛道;良品铺子开始大规模降价并培育零食量贩品牌“零食顽家”;三只松鼠提出“高端性价比”战略并开设社区零食店……

与零食行业分化不同,2023年疫情退去,线下消费场景火热,卤味市场回暖,加上原材料价格回落,企业盈利能力均有提升。

具体来看,绝味食品、紫燕食品、煌上煌归母净利分别上涨46.63%、49.46%、129.01%,港股上市的周黑鸭更是上涨3.57倍。

值得注意的是,2022年这四家企业归母净利分别下降了76.29%、32.28%、78.69%、92.62%,整体盈利下降造成对比基数较低。若与2021年相比,仅紫燕食品一家恢复至2021年水平,其余三家仍差距甚远,尤其是周黑鸭,净利水平只有2021年的三分之一。2023年4月,周黑鸭CEO张宇晨在业绩会上透露,2023年的净利润目标是2亿元,如今1.16亿元相当于只完成了业绩目标的58%。

吴典摄

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com