主要观点

大型有色央企,铝产业一体化布局

中国铝业是全球铝行业唯一拥有完整产业链的国际化大型铝业公司,业 务包括三大核心主产业:铝土矿、氧化铝、电解铝;三个核心子产业:高纯铝、铝合金、精细氧化铝;三个配套产业:炭素、煤炭、电力。公 司 2023 年收入/归母净利润分别为 2250.71 亿元和 67.17 亿元,同比分 别-22.65%和+60.23%,收入下滑主要是公司减少了占比高但毛利相对 较低的贸易业务,利润提升得益于电解铝成本优化以及公司降本增效、 资产优化。2023 年公司原铝、氧化铝收入分别为 1253.12 和 535.26 亿 元,占收入比重分别为 55.68%和 23.78%;原铝和氧化铝板块贡献税前 利润分别为 112.43 亿元和 9.85 亿元,我们认为伴随印尼、几内亚氧化 铝项目积极推进,公司氧化铝板块的业绩仍具增长空间。

行业供需错配,铝价仍具上行空间。

原料端,国内铝土矿进口依赖度持续提升,2023 年中国铝土矿产量为 9300 万吨,从几内亚进口铝土矿 9931.5 万吨,但海外政策和能源问题 持续扰动原料供应,我们认为后续原料的稳定供应能力亦将成为铝企竞 争力之一。供给端,电解铝目前中长期产能上限控制在 4500 万吨,新建产能均需置换原有产能指标,当前运行产能基本接近天花板,供给端 增量有限。需求端,汽车和光伏行业用铝贡献需求增量:新能源汽车对 于减重提升续航能力的要求更高,伴随新能源汽车的发展,轻质高强的 汽车用铝型材或将持续替代;光伏装机量高增长带动光伏铝边框需求提升。

重点项目持续释放,一体化优势凸显。

铝土矿方面,公司国内铝土矿保有量第一,且持续拓展海外布局,几内 亚博法矿资源量 17.61 亿吨,资源自给率高且禀赋优异,稳定可靠的铝 土矿资源凸显公司一体化优势。中下游方面,未来两年公司铝产品持续 投产:广西华昇二期 200 万吨氧化铝项目、青海分公司 50 万吨和内蒙 古华云三期 42 万吨电解铝项目预期释放,重点项目有望带动分公司量 利齐升。

投资建议

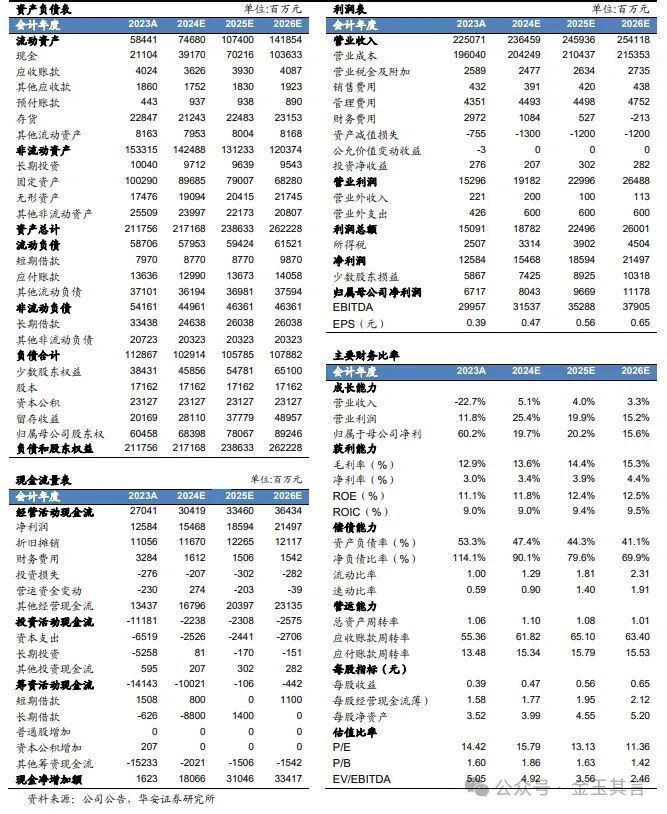

我们预计公司 2024/25/26 年归母净利润分别为 80.43/96.69/111.78 亿 元,对应 PE 分别为 15.79/13.13/11.36 倍,首次覆盖给予“买入”评级。

风险提示

铝价大幅波动;产能释放不及预期;下游需求不及预期等。

1. 中国铝业:大型有色央企,铝产业一体化布局

1.1 铝产业链一体化布局,全球领先的大型铝业公司

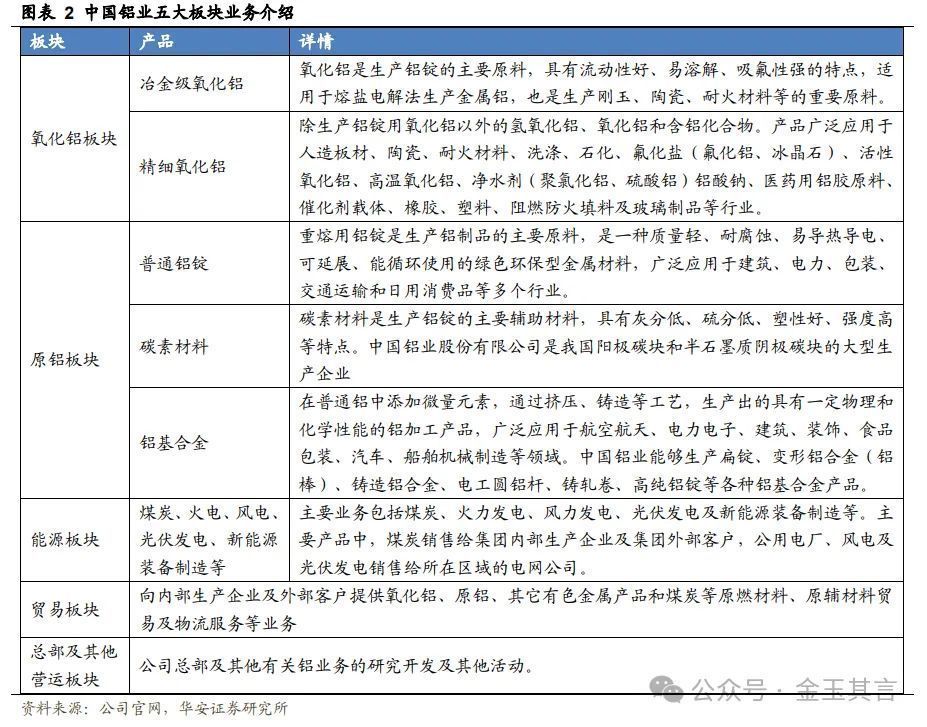

中国铝业股份围绕铝生产经营,具备资源开采、产品开发生产销售、国际贸易、 物流产业,火力及新能源发电于一体。中国铝业成立于 2001 年,并于 2007 年上交 所上市,公司在上市后多次梳理旗下铝产业链相关业务,2018 年在几内亚开发博法 铝土矿项目,2022 年收购云铝股份 29.1%股权,进一步拓展氧化铝及电解铝业务布 局。中国铝业是全球铝行业唯一拥有完整产业链的国际化大型铝业公司,业务包括 三大核心主产业:铝土矿、氧化铝、电解铝;三个核心子产业:高纯铝、铝合金、 精细氧化铝;三个配套产业:炭素、煤炭、电力。

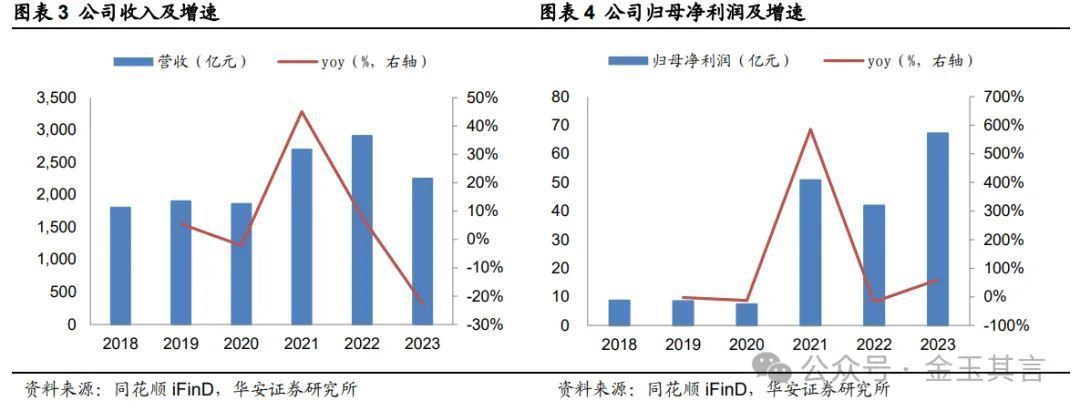

降本增效带动业绩修复。公司 2023 年收入/归母净利润分别为 2250.71 亿元和 67.17 亿元,同比分别-22.65%和+60.23%,收入下滑主要是公司减少了占比高但毛 利相对较低的贸易业务,并且伴随 2023 年电解铝成本优化以及公司降本增效、资产 优化带动业绩持续修复

电解铝板块贡献主要利润,氧化铝具备增长空间。2023 年公司原铝、氧化铝收入 分别为 1253.12 和 535.26 亿元,占收入比重分别为 55.68%和 23.78%。从利润端来看, 2023 年原铝、氧化铝、贸易、能源四大业务板块均贡献正向利润,业绩持续向好。2023 年原铝板块和氧化铝板块贡献税前利润分别为 112.43 亿元和 9.85 亿元,电解铝贡献主 要业绩。我们认为伴随印尼、几内亚氧化铝项目积极推进,公司氧化铝业务仍具增长空 间。

1.2 国务院国资委控股,国企改革激发活力

公司是重要有色央企,实控人为国务院国资委。公司第一大股东中国铝业集团是国 务院国资委的全资子公司,中铝集团持有公司 29.43%的股份。中铝集团旗下有中国铝 业、中铝国际、驰宏锌锗、银星能源、云南铜业、云铝股份六家上市公司,其中银星能 源和云铝股份通过中铝股份控股。公司通过子公司从事矿业、氧化铝、电解铝、新材料、 贸易、能源等业务,供应链和市场遍布全球。

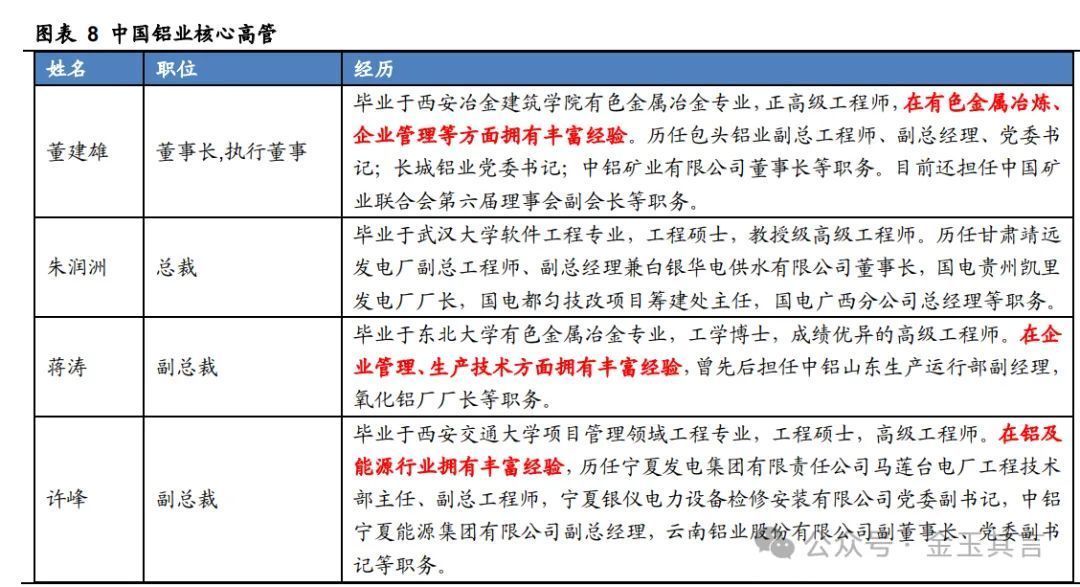

核心高管经验丰富,管理团队稳定。公司核心管理人员在有色金属冶炼、企业 管理、能源等行业具备丰富经验,为公司的发展和业务拓展提供技术支撑。

1.3 推进降本增效,利润率提升

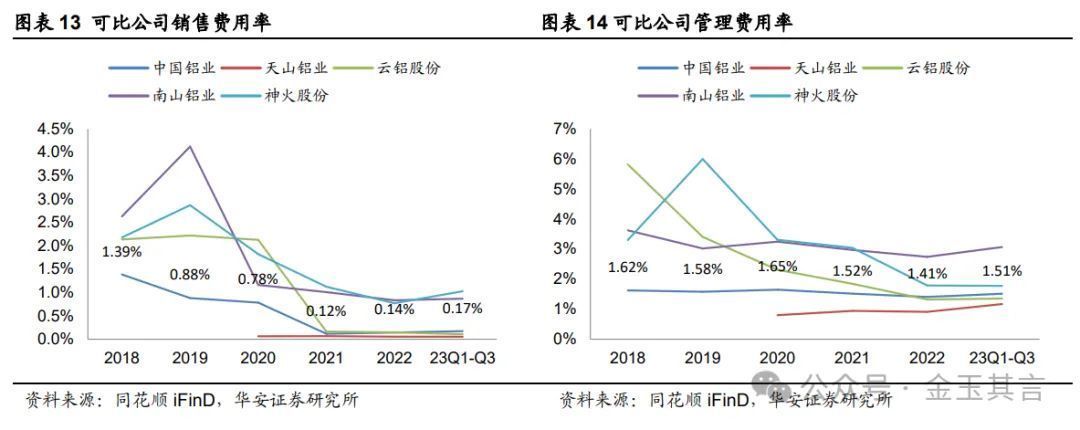

杜邦分析:公司周转效率领先,利润率逐步回升。我们选取 SW 铝板块中市值 200 亿以上的公司作为可比公司,中国铝业 2022 年和 2023 年前三季度净资产收益 率分别为 7.5%和 9.4%,盈利能力持续优化,得益于公司销售净利率逐年提升。和 同业对比,公司净利率主要受到占比高且毛利低的贸易业务拖累,但伴随降本增效 和央企贸易业务管控,盈利能力有望持续优化。公司周转率领先于同行,凸显头部企业的供应链管理能力。

盈利能力优化,降本增效带动利润率提升。中国铝业 2022 年和 2023 年前三季度 销售净利率分别为 3.73%和 4.88%,销售毛利率分别为 11.47%和 11.33%,公司净利率 提升,主要是推进降本增效,控制公司费用水平。

销售费用率:公司 2022 年和 2023 年前三季度销售费用率分别为 0.14%和 0.17%,费用率相对稳定。

管理费用率:公司 2022 年和 2023 年前三季度管理费用率分别为 1.41%和 1.51%,低于行业均值。

研发费用率:公司 2022 年和 2023 年前三季度研发费用率分别为 1.65%和 1.77%。

财务费用率:公司 2022 年和 2023 年前三季度财务费用率分别为 1.20%和 1.19%。

2. 行业供需错配,铝价具备上行空间

2.1 铝土矿生产和供应仍存不稳定因素

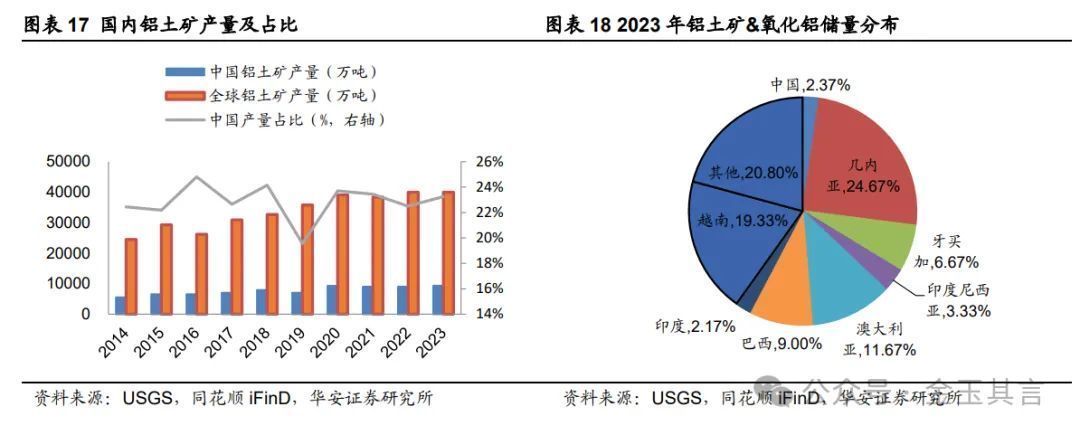

国内铝土矿储量有限且品位较低,铝企出海是必经之路。根据 USGS 的数据, 2023 年中国铝土矿产量为 9300 万吨,占全球总产量的 23.25%,而铝土矿及氧化 铝储量仅占全球总储量的 2.37%。并且国内铝土矿以加工难度大的一水硬铝矿石为 主,品位较低,而几内亚的铝土矿以三水矿石为主,且品位高、开采容易。2023 年 几内亚铝土矿储量 74 亿吨,占全球总储量的 24.7%,几内亚和澳大利亚、越南的铝 土矿储量合计接近全球储量的 60%,矿产资源相对集中。

国内铝土矿需求持续旺盛,进口依赖度高。延续上文,中国 2023 年铝土矿产 量为 9300 万吨,同年进口量为 1.425 亿吨,出口量仅为 2.57 万吨,国内大部分铝 土矿都用于生产氧化铝,根据 USGS 数据,2023 年中国氧化铝产量 8200 万吨,占 全球产量的 58.6%。在需求持续旺盛的背景下,国内铝土矿进口依赖度持续提升,尤其是对于几内亚的铝土矿进口依赖,2023 年国内从几内亚进口铝土矿约 1.00 亿 吨,占进口总量的比重超过 70%。

海外限制铝土矿出口,原料端存在不确定因素。相比于产业链中下游,铝土矿 出口附加值较低,海外很多国家对于铝土矿的开采和出口发布相关限制:印度尼西 亚 2023 年 6 月起禁止铝土矿出口;几内亚政府也曾提出要求在当地铝土矿年开采 量超过 1500 万吨的外资矿企,必须承诺在几内亚投资建设氧化铝厂,将一部分铝土 矿就地加工成氧化铝,帮助几内亚逐步实现工业化,提升价值链。

2.2 电解铝产能受限,需求回暖,供需矛盾持续突出

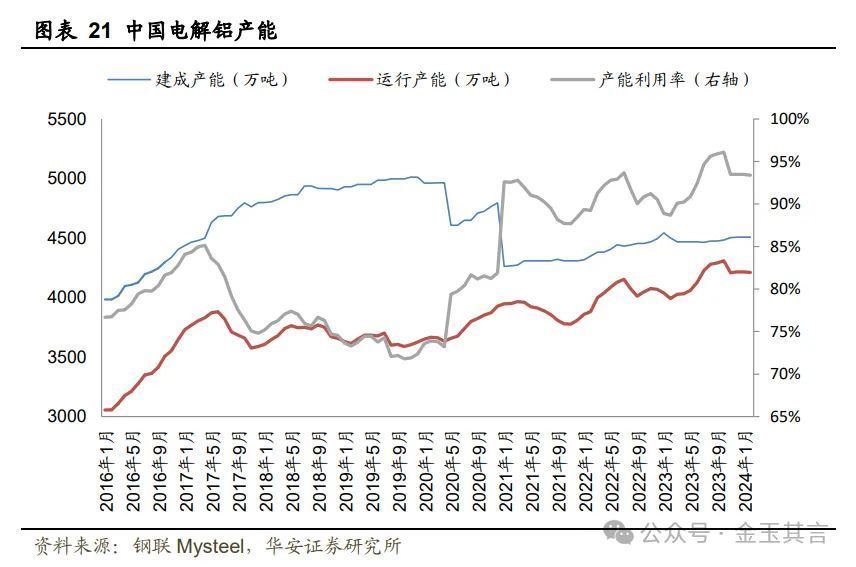

电解铝产能接近天花板,产量增速受限电政策影响。自 2017 年供给侧改革以 来,国内电解铝违规产能陆续关停、目前中长期产能上限控制在 4500 万吨,新建产 能均需置换原有产能指标。截止 2024 年 2 月国内电解铝运行产能为 4211.05 万吨, 产能利用率 93.41%,接近 4500 万吨的天花板。

需求端:光伏+新能源市场带动铝型材需求提升。汽车:根据美国铝协会报告, 汽车每使用 0.45kg 铝可减轻车重 1kg,铝车身的新能源汽车可以通过减重增加续航 能力,并降低电池成本,因此随着轻量化要求越来越高,对铝需求量也随之增大。 光伏:政策支持下,光伏行业景气度大幅提升,国内光伏装机规模持续增长,2023 年新增光伏装机量 216GW,同比+147%。根据永臻股份招股说明书,边框占光伏 组件成本结构约 9%,而铝合金凭借其轻量化、易强化、导电性佳、可回收性高等优 势,是目前最主要光伏边框材料,且短时间内较难被替代。

3. 重点项目持续释放,一体化优势凸显

铝土矿资源丰富,自有矿山稳定出产。公司具备稳定可靠的铝土矿资源,国内 铝土矿保有量第一,且持续拓展海外布局,积极在非洲、东南亚等地获取铝土矿资 源,在海外拥有铝土矿资源 18 亿吨左右,资源保证度高。2023 年公司新增国内铝 土矿资源量 2100 万吨,截至 2023 年底,中国铝业铝土矿总资源量约 23 亿吨,2023 年贡献总产量 2912.51 万吨。

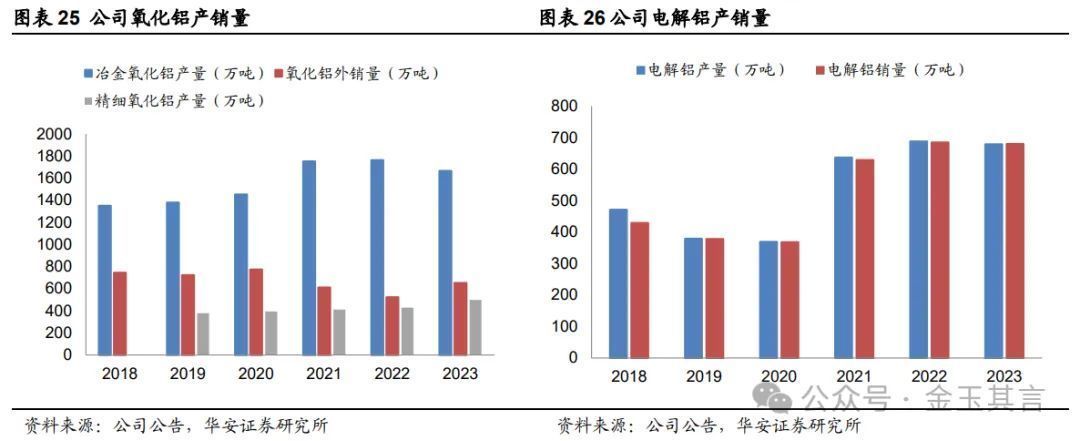

氧化铝和电解铝产能持续释放。2023年公司冶金和精细氧化铝产量分别为1667 万吨和 499 万吨,较去年分别同比-97 万吨和+70 万吨;电解铝产销量分别为 679 和 680 万吨,较去年基本持平。2024-2025 年公司铝产品投产:广西华昇二期 200 万吨氧化铝项目、青海分公司 50 万吨电解铝项目、内蒙古华云新材料有限公司三期 42 万吨轻合金材料项目预期释放,公司未来两年业绩有望持续提升。

4. 盈利预测及估值探讨

盈利预测和基本假设:

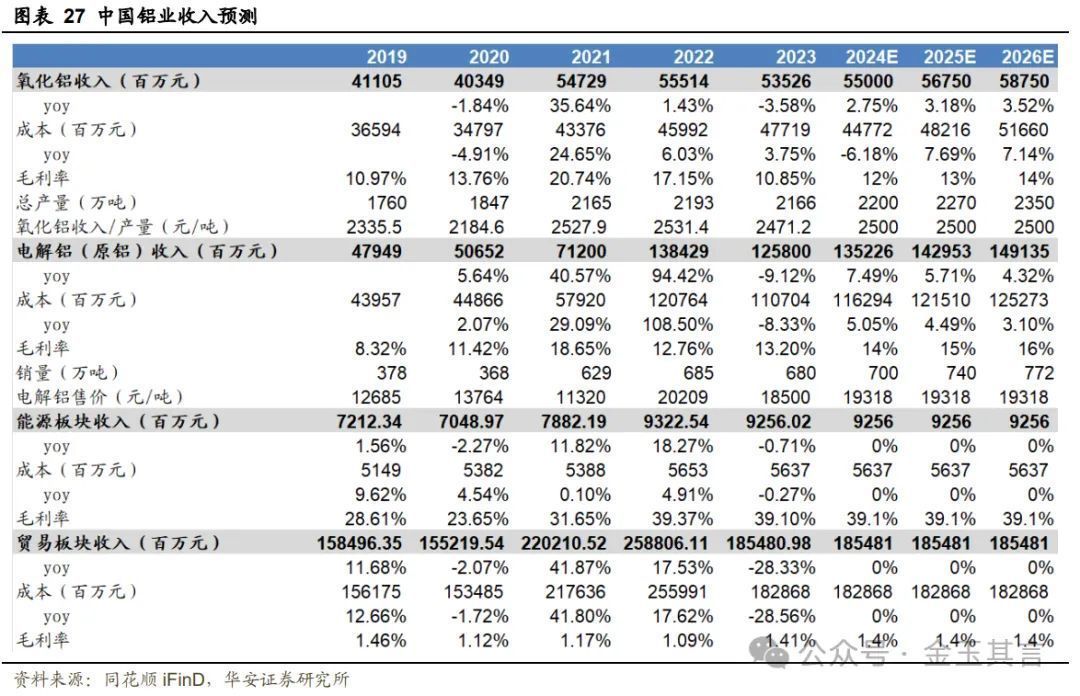

氧化铝板块:量方面,公司 2023 年冶金氧化铝产量 1667 万吨,后续产能增量 包括华昇二期 200 万吨氧化铝项目,我们预计公司 2024-26 年氧化铝产量分别为 2200、2270 和 2350 万吨。价格方面,考虑到公司氧化铝自用+外销,我们参考公 司氧化铝收入和产量的比值,和实际氧化铝外销价格有一定出入。2023 年底供给扰 动氧化铝价格回升,我们假设 2024-2026 年氧化铝价格为 2500 元/吨。利润率方面, 伴随价格提升,假设 2024-2026 年氧化铝毛利率分别为 12%、13%和 14%。

原铝板块:量方面,原铝增量青海分公司 50 万吨和内蒙古华云三期 42 万吨项 目,假设 2024-2026 年公司原铝产量分别为 700、740、772 万吨;价格方面,参 考过去两年均价,假设 2024-2026 年电解铝吨价 1.9 万元。利润率方面,伴随成本 优化,假设 2024-2026 年原铝毛利率分别为 14%、15%和 16%.

贸易板块:2023 年公司减少了利润相对较低的贸易板块,贸易收入同比-28%, 公司贸易板块涉及同主业相关的氧化铝、原铝、其它有色金属产品和煤炭等业务, 我们假设 2024-2026 年贸易板块相对平稳,收入、成本增速均为 0%。

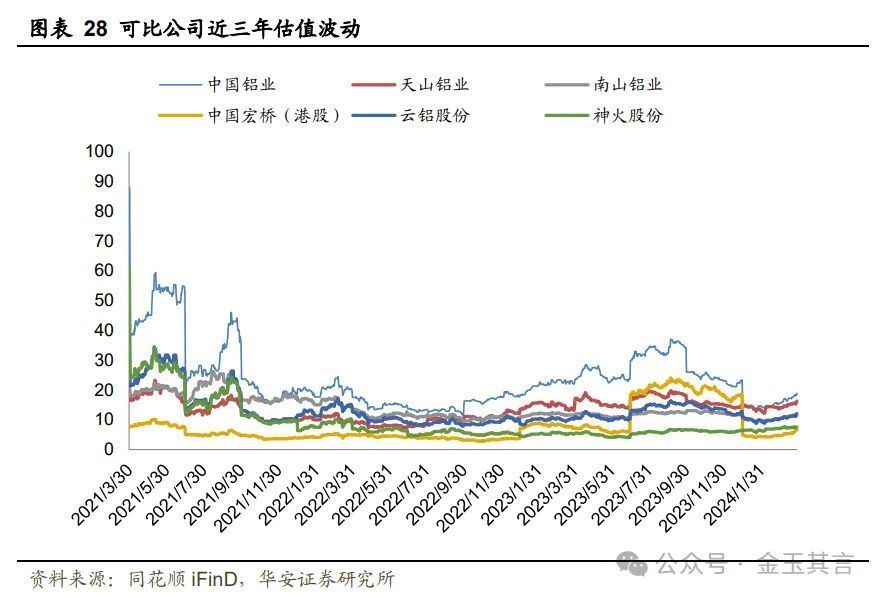

估值探讨:截至 2024 年 3 月 29 日,中国铝业 PE-TTM 为 18.9 倍,历史三年 均值为 23.73,公司估值处于相对低点。横向对比,中国铝业作为大型央企,规模和 业绩领先铝板块,持续发挥规模优势带动盈利提升,我们预计公司 2024/2025/2026 年归母净利润分别为 80.43/96.69/111.78 亿元,对应 PE 分别为 15.79/13.13/11.36 倍,首次覆盖给予“买入”评级。

风险提示:

铝价大幅波动:公司主要从事铝资源开采、氧化铝及原铝生产、销售和贸易等,铝价波 动对于公司业绩有一定影响;

产能释放不及预期:公司在建项目包括华昇二期氧化铝项目、青海电解铝项目、华云三 期电解铝项目等,产能释放进度将影响公司利润;

下游需求不及预期:铝下游应用于建筑建材、汽车交运、机械等领域,如果下游需求下 滑,将导致公司销量减少、影响业绩

来源:华安金属&新材料 金玉其言公众号

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com