星标★IPO日报 精彩文章第一时间推送

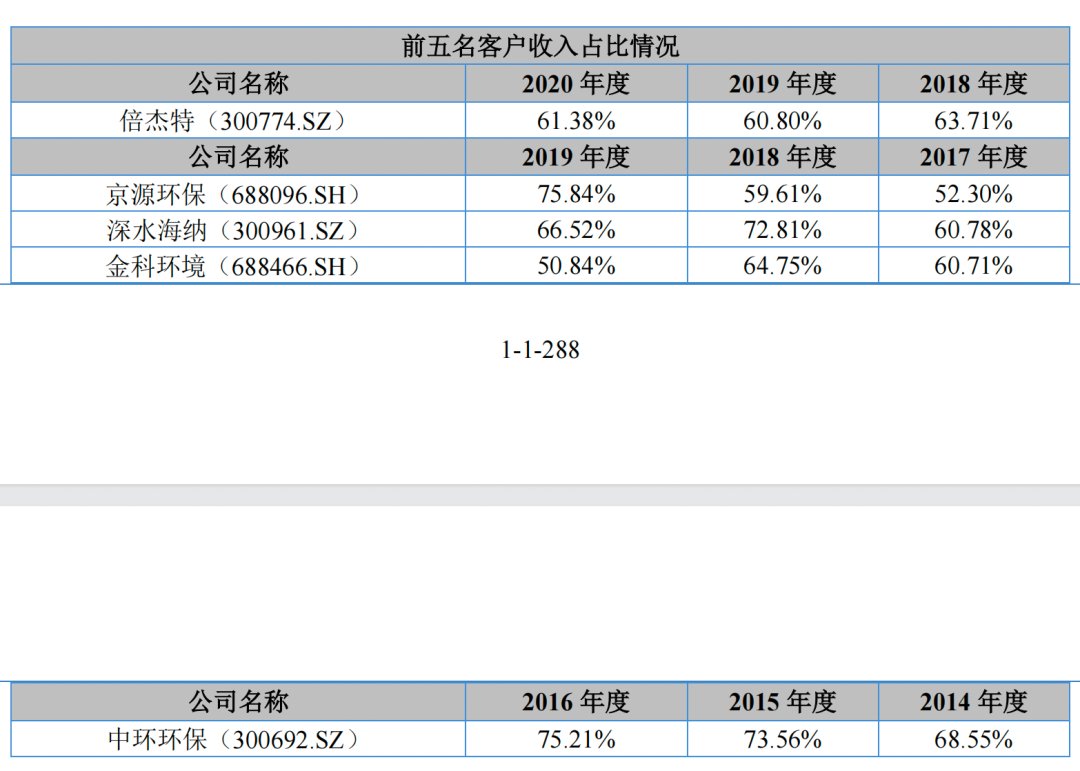

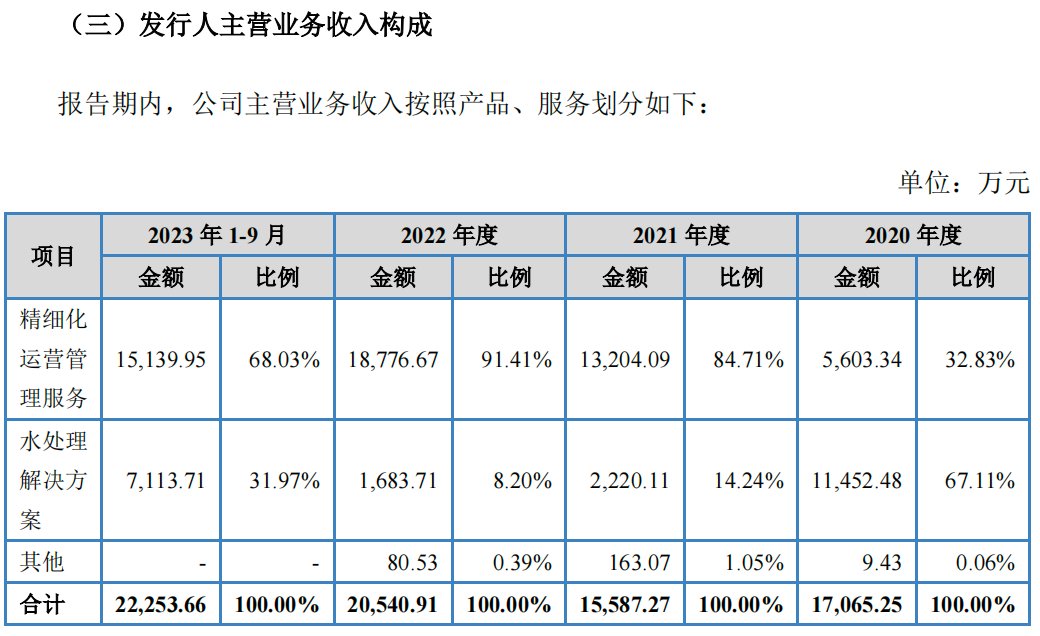

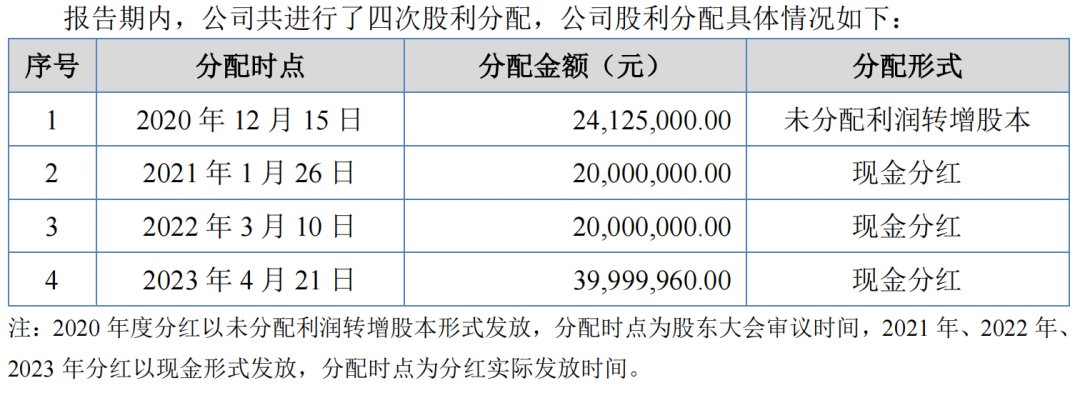

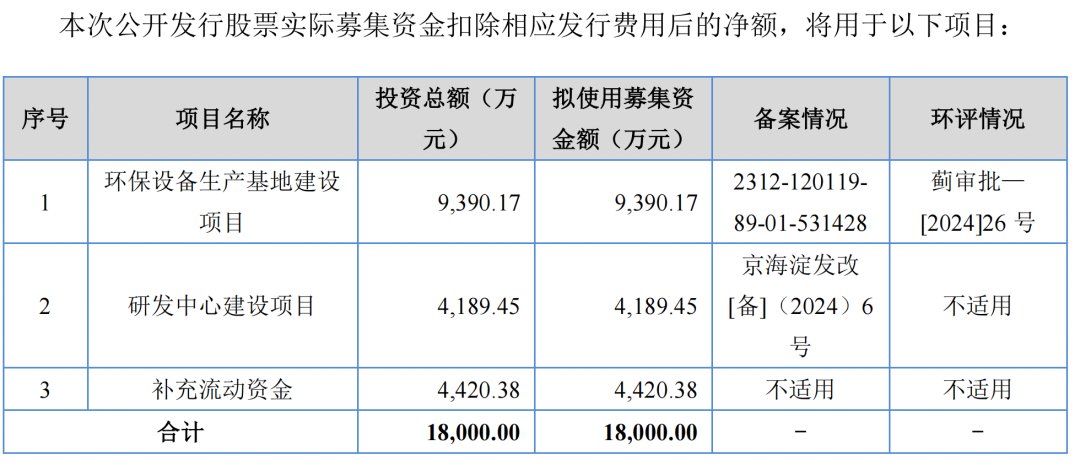

“十四五”时期,政府进一步加大对于水资源管理、污染防治、生态保护的监管力度。在此态势下,水务环保行业迎来新一轮利好。一家主营工业废水处理的公司,北京今大禹环境技术股份有限公司(下称“今大禹”),向北交所递交IPO申请并于近期获得受理,打破了44个工作日北交所上市申报“零受理”状态。 来源:张力 记者 李昕 版式 佘诗婕 1 2 3 4 IPO日报 IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。 未经授权禁止转载。 按下“分享”,给我一点动力吧

END

END

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com