友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

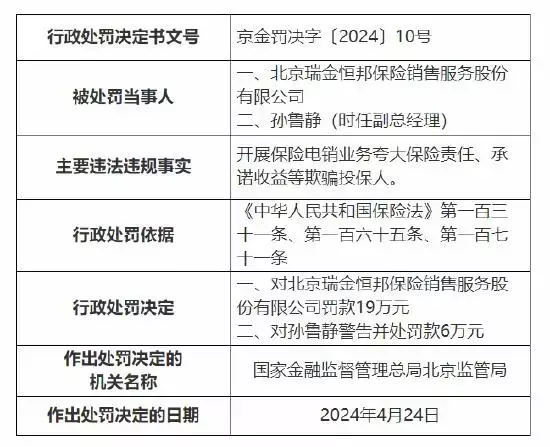

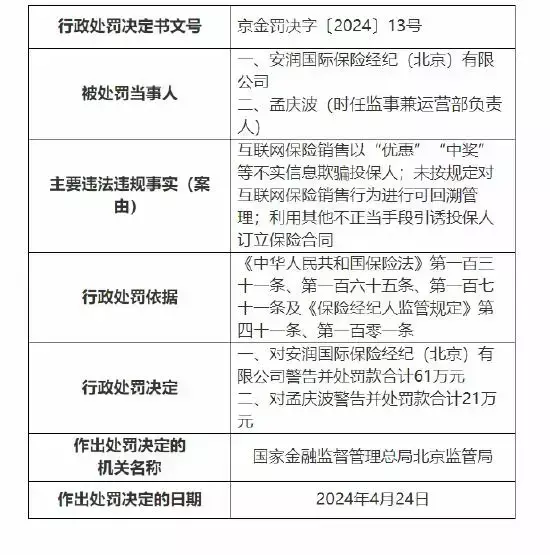

诱导欺骗!网销电销还有银行,中行、招行、安润保险经纪、瑞金恒邦保险销售被监管处罚134万

58

0

相关文章

近七日浏览最多

最新文章

标签云

a股

大数据

互联网保险

兴业证券

板块

创业板指

稀土

指数

北京

保险

中行

招行

清华大学

郭涛

中国人寿

科技

入学

牛奶

校服

七年级

房贷

买房

社保

退休金

个人账户养老金

港漂

香港

中介人

养老金

住建部

财政补贴

中国人保

山东

济南

保险代理人

理财产品

存款利率

电动自行车

电动车

物业

洪涝灾害

500强

工商银行

中国人

世界500强

中国平安

特斯拉

朱晓彤

住宅

长沙

青岛市

ipo

健康中国

价值投资

投资收益

北京商报

健康

新华保险

中国太保

港元

农业生产

学院

复旦大学

国际金融

经济学院

北京大学

厦门市

限额

中国银行

手机银行

手机交易码

贷款

银行

农行

卡顿

建行

工行

中信银行

曹颖

金价

上海黄金交易所

农业银行

黄金

普惠金融

万军伟

银行存款利率

中金公司

房贷利率

一线城市

北京银行

交通银行

交行

女真

匈奴

匈奴人

吴三桂

国际篮联

nba

潇湘晨报

金融界

大赛

王新军

中国人民银行

诈骗

金融知识

金融服务

湖南师范大学

广东

宁夏大学

工商联

中信证券

h股

股价

银证

浦发

宁波银行

邮储银行

银证转账

储蓄存款

存折显示余额

招商银行

平安银行

月薪

工资

薪酬水平

华夏银行

邮政储蓄银行

信用卡

银行信用卡

奥运

广发银行

北向资金

基金

公募基金

债券基金

成都分行

光大

高考

房地产行业

app

浙商银行

国债

债券

财务报表

投资管理

财务会计

博时基金

货币基金

票面利率

etf

公募

中国证监会

证券投资基金

业协会

房地产