文|机构之家

近日,A股市场五大上市保险公司分别发布了2024年一季度的保费收入报告。中国人寿、中国人保、中国平安、中国太保以及新华保险在报告期内的总保费收入达到了10,664亿元人民币,相较于去年同期仅微增0.96%。

2024年第一季度,五大上市保险公司的保费增长速度有所放缓。其中,中国人寿、中国人保、中国平安三家公司实现了保费收入的正向增长,而中国太保和新华保险的保费收入则出现了下滑。具体数据表现为:中国人寿一季度保费收入达到3,376亿元,同比增长3.18%;中国人保实现保费收入2,530亿元,同比增长1.32%;中国平安保费收入为2,644亿元,同比增长1.64%。相比之下,中国太保的保费收入为1,542亿元,同比下降0.18%;新华保险则面临较大挑战,其保费收入为572亿元,同比大幅下降11.70%。

寿险业务增长乏力

在外部环境的波动下,寿险行业正面临增长动力的减弱,导致整体行业增长势头放缓,主要保险公司的业绩也承受着压力。在五家上市的保险公司中,寿险保费收入呈现出“两升三降”的局面,即中国人寿和平安人寿的保费收入实现了微幅增长,而其他三家公司的保费收入则出现了轻微的同比下降。

具体来看,三家以集团形式上市的保险公司在寿险业务方面的表现各异:人保寿险的保费收入为545亿元,同比下降8.24%;平安人寿的保费收入为1733亿元,微增0.89%;太保寿险的保费收入为917亿元,同比下降5.39%。

在经历了2023年的业绩挑战之后,新华保险在2024年第一季度继续面临发展压力,其保费收入同比显著下降了11.7%。对此新华保险表示:“3月当月保费收入环比大幅增长,个险渠道业务规模及价值提升,保费收入结构有较好的优化改善。一季度公司业务策略聚焦价值成长、优化业务结构,累计原保险保费收入同比降幅收窄。”

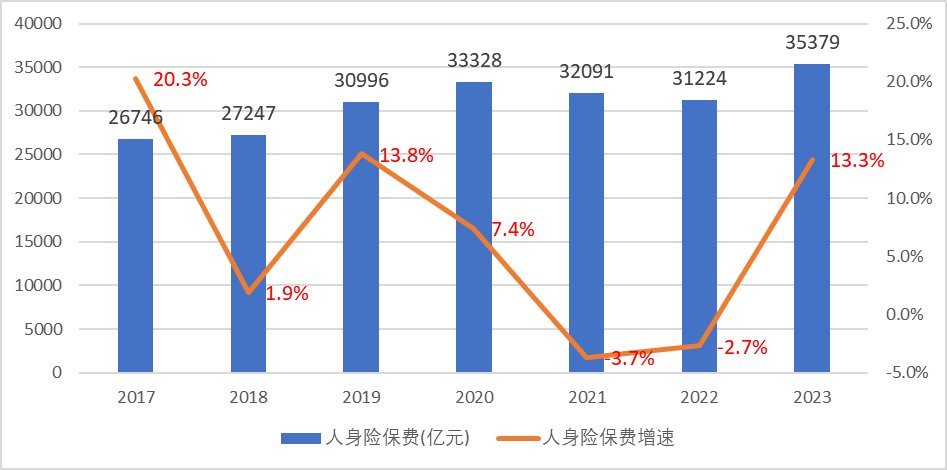

自2020年起,人身险市场增长势头明显放缓,2020年增速较之前一年急剧下滑6.4个百分点。进入2021年,市场经历了连续两年的保费负增长。2023年经济复苏,人身险市场意外地迎来了强劲反弹,以10.8%的增速迅速攀升至35379亿元,创下历史新高。

2023年增速的逆转主要得益于经济环境的变化和产品的创新调整。在消费者对储蓄需求的增长、保险公司的积极推广以及产品预定利率下调等多重因素的共同作用下,增额终身寿险产品成为了市场增长的主要推动力,这反映了社会大众对稳健理财的强烈需求。在风险厌恶情绪升温的大环境下,储蓄型保险产品以其“保本保息”的特性,成为了市场上的宠儿。然而,这种增长模式并非长久之计,随着资本市场的波动加剧,保险公司面临利差损加大的风险。依赖储蓄类保险产品拉动业务增长,无疑将使寿险公司置身于巨大的风险漩涡之中。

随着2024年经济的稳步复苏,寿险行业却意外地遭遇了发展的阻力。尽管保险公司大力宣传其代理人改革的积极成果,但今年第一季度寿险保费收入的下降,却暴露了代理人质效提升的短板。2023年A股五大上市保险公司保险代理人总数约为142.4万人,较上一年度下降了13.6%,面对代理人数量的减少,保险公司近年来致力于提升其专业水平和服务质量,以期弥补这一影响。然而,从今年第一季度的寿险保费收入来看,这一策略似乎尚未充分抵消代理人数量减少带来的不利影响。

财产险业务稳步前行

在2024年的第一季度,财产保险行业展现出了稳健的增长趋势。根据最新数据,人保财险以1740亿元的保费收入位居行业第一,平安产险和太保产险分别以791亿元和625亿元的保费收入位列其后。这三家公司的同比增长率分别为3.78%、2.75%和8.60%,显示出行业整体的积极发展态势。

业务细分方面,人保财险在车险和非车险业务方面均实现了增长,其一季度的保费收入同比增长分别为1.9%和5.0%。平安产险在车险和非车险业务上也有所增长,增幅分别为3.5%和1.3%。

中国汽车工业协会发布的2024年一季度汽车产销最新数据显示,汽车行业经济运行起步平稳,实现了强劲的开局。1至3月汽车产销分别完成660.6万辆和672万辆,同比分别增长6.4%和4.6%。特别值得注意的是新能源汽车的快速增长,1至3月,新能源汽车产销分别完成211.5万辆和209万辆,同比分别大幅增长了28.2%和31.8%,其市场占有率也显著提升至31.1%。这一增长趋势不仅促进了汽车销量的增加,而且为车险保费的增长提供了坚实的基础。此外,随着新能源车辆在新车市场中所占比例的提高,也推动车均保费的进一步提升。

在非车险领域,人保财险数据显示:除了信用保证险之外,其他非车险种类均取得了正向增长。特别是企业财产险和货运险的增长表现尤为强劲,这不仅反映了经济活力的持续恢复,也显示了市场对这些保险产品的需求增加。

然而,保证保险规模的缩减则揭示了当前宏观经济环境下仍存在不小的信用风险压力。近年来,一些保险公司在保证保险业务上遭遇了巨额亏损,例如平安财险在2022年和2023年分别报告了90.13亿元和68.34亿元的巨额承保亏损。在小微企业客户面临较大还款压力的背景下,财险公司选择收缩保证保险业务的风险敞口,以规避潜在的财务风险,这成为了行业的普遍做法。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com