中国经济网北京8月5日讯 深圳证券交易所并购重组审核委员会2024年第3次审议会议于2024年8月2日召开,审议结果显示,苏州华亚智能科技股份有限公司(以下简称“华亚智能”,003043.SZ)发行股份购买资产符合重组条件和信息披露要求。

重组委会议现场问询的主要问题

关于标的公司评估预测。根据申报材料,标的公司客户群体主要集中在新能源电池及材料、光学材料等领域,核心技术主要来源于自主研发。2022年、2023年、2024年上半年的订单签约金额分别为68,591.67万元、39,666.47万元、12,026.23万元。本次评估预测营业收入增长率2024年、2025年、2026年、2027年分别为40%、15%、6%、3%,2028年及以后进入稳定期。2022年、2023年标的公司毛利率分别为34.97%、36.39%,同行业可比公司平均毛利率分别为25.76%、24.09%。

请上市公司说明:(1)2023年、2024年上半年签约订单金额下降的影响因素及其变化情况,本次评估预测收入的依据及其合理性;(2)标的公司预测毛利率高于行业平均毛利率的依据及其可持续性,是否考虑核心技术被替代的风险。同时,请独立财务顾问、评估师发表明确意见。

需进一步落实事项

无

2024年7月23日,华亚智能发布的发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)(上会稿)显示,本次交易由发行股份及支付现金购买资产和募集配套资金两部分组成。本次发行股份及支付现金购买资产不以募集配套资金的成功实施为前提,最终募集配套资金成功与否不影响本次发行股份及支付现金购买资产行为的实施。

上市公司拟向蒯海波、徐军、徐飞、刘世严发行股份及支付现金购买其持有的冠鸿智能51%股权。本次交易完成后,冠鸿智能将成为上市公司的控股子公司。

本次交易中,依据中联评估以2023年6月30日为评估基准日出具的浙联评报字[2023]第465号《评估报告》,评估机构采用资产基础法和收益法两种评估方法进行评估,最终选用收益法评估结果作为评估结论。经评估,标的公司股东全部权益的评估值为80,600.00万元。经交易各方协商确定,标的公司整体交易作价为79,600.00万元,标的公司51%股份交易作价为40,596.00万元,其中现金支付12,178.80万元、股份支付28,417.20万元。

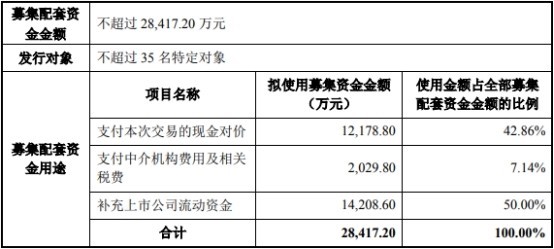

上市公司拟向不超过35名符合条件的特定投资者发行股份的方式募集配套资金。本次募集配套资金总额不超过28,417.20万元,拟发行的股份数量不超过本次重组前公司总股本的30%,募集配套资金总额不超过以发行股份方式购买资产交易价格的100%,最终股份发行数量以中国证监会注册的发行数量为准。

公告显示,本次交易前,上市公司专注于向国内外领先的高端设备制造商提供“小批量、多品种、工艺复杂、精密度高”的定制化精密金属制造服务,包括制造工艺研发与改善、定制化设计与开发、智能化生产与测试、专用设备维修与装配等。上市公司下游客户以半导体设备领域为核心,涵盖新能源及电力设备、医疗器械等其他领域。

标的公司主要从事生产物流智能化方案的设计与优化,以及相关智能装备系统的研发、制造、集成和销售,已在动力和储能电池制造领域积累了良好的口碑和信誉。

本次交易完成后,标的公司将成为上市公司控股子公司。上市公司在进一步拓展半导体设备领域产品服务范围、拓宽下游应用领域的同时,将和标的公司形成优势互补,共享研发技术能力、销售体系和上市公司品牌效应,从而充分发挥协同效应,有效提升上市公司的主营业务规模和行业地位。

本次交易前,王彩男直接持有华亚智能40.91%的股份,为上市公司的控股股东。王彩男、陆巧英及王景余(王彩男与陆巧英系夫妻关系,王景余系王彩男与陆巧英之子)直接和间接合计持有华亚智能59.05%股份,合计控制华亚智能62.32%股份,为上市公司的共同实际控制人。本次交易完成后,王彩男仍为上市公司的控股股东,王彩男、陆巧英及王景余仍为上市公司的共同实际控制人。本次重组不会导致上市公司控股股东、实际控制人发生变化。

华亚智能的独立财务顾问为东吴证券股份有限公司,主要经办人员为周祥、潘哲盛、王茂华、朱广超、吴超。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com