近段时间以来是公募基金二季报披露的密集期,其中于7月18日披露的“西部利得聚禾C 007424.OF”二季报引起了机构之家的注意,该基金在今年二季度单季度收益率-27.52%,成为全市场单季度亏损幅度最大的基金。

实际上,在经历了年初的大幅杀跌以后,二季度大部分基金业绩表现尚可,有一大半的基金在二季度取得了正收益,而“西部利得聚禾C 007424.OF”这只基金居然在短短的三个月内就亏损近三成,其究竟做了哪些操作不禁让人好奇。

或借助“帮忙资金”设立、新基金经理上任后波动率加大

该基金成立于2020年09月23日,成立初期A份额募集0.81亿份和C份额募集1.64亿份,A份额与C份额合计募集2.45亿份,但是仅仅过了一个季度,C份额便从1.64亿份变成0.15亿份,份额下降90%以上,由于C份额不收取认购、申购费用,据此合理推测C份额在募集期或许是借助所谓“帮忙资金”才得以满足最低两亿元的发行成立门槛,可见该基金在募集成立阶段便遇到了不小的困难。

该基金在募集阶段的基金经理是严志勇和刘荟,两人于2021年先后卸任该基金的基金经理,目前基金的基金经理是何奇和吴海健。

何奇于20年11月7日开始担任该基金的基金经理,根据基金公告,其简历如下:何奇,武汉大学财政学专业硕士。曾任长江证券股份有限公司研究部分析师、高级分析师,光大保德信基金管理有限公司投资部研究员、高级研究员、基金经理助理,基金经理。

吴海健于22年4月30日开始担任该基金的基金经理,根据基金公告,其简历如下:吴海健,华中科技大学金融学专业硕士。曾任长江证券股份有限公司高级研究员,合景泰富地产控股有限公司资本副总监,中梁地产控股有限公司战略总监,上海笙超贸易有限公司投资经理。

两位基金经理都曾在长江证券担任研究员,但是两人的投资风格或许存在较大差异,因为自第二位基金经理吴海健加入以后,该基金的净值波动出现了明显的变化,其净值走势开始显著偏离沪深300指数,净值波动率也明显提高。

下图为该基金成立以来的净值走势:

数据来源:Wind、机构之家

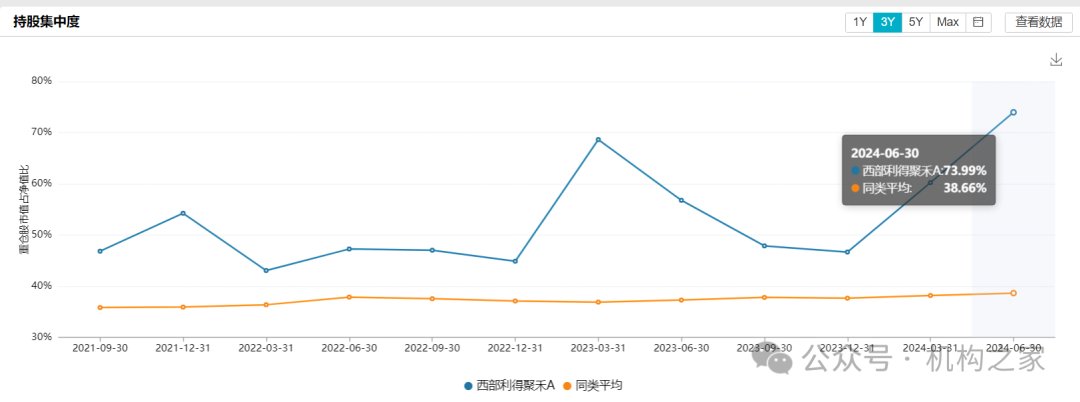

基金波动率加大的背后,是该基金投资风格的变化。机构之家查询了该基金前十大持仓的持股集中度,具体数据如下图所示:

数据来源:Wind、机构之家

从上图可以看到,该基金的持股集中度从23年开始出现了明显的变化,一改此前40%-50%的稳定占比,23年一季度突然增加到68.65%,此后几个季度逐渐下降,但是最新披露的二季报显示持股集中度又创出新高达到73.99%。可以明显感觉到,该基金在23年以来赌性加重,这也为其今年二季度“荣获”单季跌幅冠军埋下伏笔。

具体来看,该基金23年以来的重仓押注式投资配置的具体方向,或许可以从其季报披露的前十大持仓来进行观察。下表统计了该基金23年以来前十大持股情况:

数据来源:Wind、机构之家

可以看到,在今年2季度以前该基金主要配置科技股,并且其中包含大量人工智能产业链标的。其中“中际旭创”作为海外人工智能供应链的光模块核心供应商,连续三个季度成为该基金的第一大重仓股,此外,还包括工业富联、新易盛、天孚通信、源杰科技、铂科新材等海外人工智能供应链标的。此外,还包括国内半导体自主可控产业链,包括半导体设备公司北方华创、中微公司、拓荆科技;半导体设备零部件新莱应材、富创精密等,以及半导体材料安集科技、华海清科等。

总之,该基金此前的配置思路围绕海外人工智能供应链和国内半导体产业链布局。但是,今年二季度画风突变,前十大持仓中没有一个科技股,清新一色的地产、建材产业链。前十大持仓中有招商蛇口、滨江集团、金地集团、万科A、华发股份、招商积余、保利发展等七个房地产开发商股票,其余三只也是地产产业链标的。考虑到该基金二季度前十大持股集中73.99%,基金几乎是全仓押注房地产板块。但是事与愿违,地产行业的复苏进程低于市场预期,相关公司股价也在短暂上冲以后持续下跌,“西部利得聚禾C 007424.OF”也因为高位接盘地产股成为跌幅第一。

经此变故,该基金本就不多的基金份额进一步下跌,截止二季度末,该基金份额为2714w份,较一季度的3832w份环比下滑三成,创出新低,基金资产净值仅剩约2100w元。投资是一场马拉松,重仓押注赌博式的做法,成功只是一时的,最终必然会走向毁灭,想必“西部利得聚禾C 007424.OF”接下来或许很难再翻身了。

本文源自机构之家

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com