蓝鲸新闻7月4日讯(记者 敖玉连)“我常有种穿越的感觉,当下中国的养老环境,和美国起步期有太多相似之处。”郑任远回忆道。

相似意味着,他山之石,可以攻玉,但如何实现特色化落地是个难题。2013年开始,郑任远(Ren Cheng)开始频繁往返中美,布道养老观念。“发展三支柱,优化二支柱,这是只许成功不许失败的事。”

如今,第三支柱已运作一年半有余,情况并不乐观:存储金额少、产品收益差、养老FOF甚至迎来了清盘潮。对于普通个体而言,养老仿佛房间里的大象,隐隐自危,但又无从着手。自上而下,中国的养老困境有什么更优解?带着这个疑问,蓝鲸新闻近期采访了养老目标日期之父(Target Date Fund,下称“TDF”)、富达投资大中华区投资策略及业务资深顾问郑任远、富达基金管理(中国)有限公司养老投资业务负责人赵强。

行为经济学认为人是非理性的,因为惰性等原因总是与“最优解”背道而驰,郑任远深有同感。所以,他设计了TDF,用系统的理性,对抗人(包括投资者、基金经理)的非理性。目前,TDF已经是全球最主流的养老基金模式之一。谈到中国的养老实践,郑任远直言亟待纳入更多可配置的资产,“中国的养老基金投资,没有道理不挂钩国外市场。”

TDF诞生:用系统的理性,对抗人的非理性

1982年,还在布朗大学念博士的郑任远开通了IRA账户(个人养老金账户)。彼时,美国IRA账户运作还不到十年,郑任远与绝大多数人一样,买了保本保收益的银行存款。“那时候普遍的认知就是如此:要么买货币基金,保本保收益,要么全投股票上,风险极高。前者很难跑赢通胀,甚至越存越穷,后者追涨杀跌,行情崩盘便会损失惨重。”

1994年,郑任远加入富达,养老是他的第一个课题,也是他在富达唯一的课题。

“我花了两个多月看数据,发现养老投资的问题并不是没有投资工具,而是人类因为惰性、不理性误用了工具。所以我要做的是对抗人类的不理性。”

郑任远和团队花了两年多研究测算,在1996年推出了美国第一只目标日期基金:Fidelity Freedom Fund系列基金。“风险滑降曲线”是这只产品的灵魂,动态调整股债等资产比例,离退休日期越近,产品风险与波动越低。TDF的初衷是,尽量减少投资者、基金经理的主观决策,交由系统处理。

与多数创新相似,产品面市时很难拓客。刚推出的前五年,市场反响并不好,而真正让TDF打开局面的,郑任远回忆,主要有两个时点。

一是2000年,美国科技股崩盘,市场开始寻找波动小、业绩好的产品。“科技股崩盘后,市场忽然意识到风控的重要性。那时候人多的地方(股票市场)波动都很大,但我们的养老产品业绩很好,波动也小。不用四处求人,钱排山倒海地涌进来。”

二是2006年,美国颁布了《养老金保护法案》,法案允许雇主自动为雇员注册401(k)账户,并将TDF设为默认投资选择之一。“2007年底,平均每天7200万到7500万美金净流入Fidelity Freedom Fund。这就是默认的威力。”郑任远认为,默认阻止了个人投资者的不理性交易行为。在2008年全球金融危机中,证券账户全是卖单,但401(k)还在源源不断地进钱,原因很简单:投资者忘记了401(k)账户,忘了把钱取出来,还在定投。

中美国情不同,但养老触及的人性弱点相同

美国目前的养老金市场发展已进入正轨,一定程度上,来自养老金的源源不断的长钱,也带动了美股的长牛。他山之石,可以攻玉,2013年开始,郑任远就频繁往返中美,将养老的美国经验分享给中国的监管、机构、个人。

2022年底,中国正式启动养老金第三支柱,养老FOF(Y份额)面市。一年半的运作,谈不上乐观:存入资金少、业绩普遍跑输基准、甚者走向清盘。Wind数据显示,Y份额七成业绩为负,八成业绩跑输基准。

郑任远认为,目前中国的养老环境与美国80年代相似,都是摸着石头过河,监管层、投资机构、投资者都还需要不断调整。“没有天降的完美制度,美国的养老制度到现在,每一年都在调整、修正。尽管中美的国情不同,但养老问题上触及的人性弱点是相同的。”

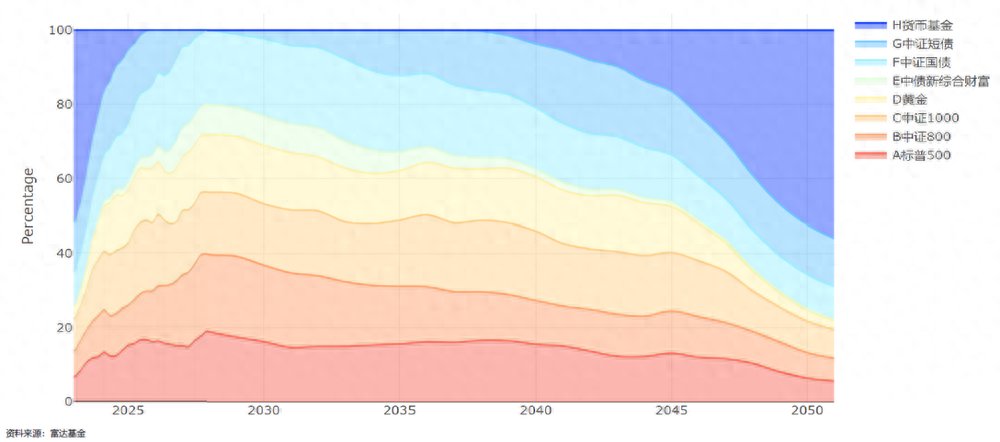

具体到中国式落地,富达基金养老投资业务负责人赵强表示,应以客户为本。国内养老金管理人很少提及这一点。他向蓝鲸新闻展示了富达为中国市场设计的TDF滑降曲线:风险资产比例可以从零慢慢开始,先上升再下降。“在投资初期适当调降风险资产的占比,可以提升客户的持有体验,留住客户才能带动养老的长期投资。”

富达中国TDF风险滑降曲线(样本之一)

国内养老FOF,需改善风控与多资产配置

谈到国内目前的养老基金难题,郑任远、赵强一致认为,至少有资产配置、风控意识两方面待改进。

一是资产配置。养老基金本质上就是做多资产配置,但目前“武器”太少。富达为中国设计的TDF(样本之一)共涉及八类资产,包括货基、短债、海外商品、海外股票等,赵强认为,资产类型越多,对冲风险的效果越好。

但目前国内的TDF资产配置多样性不够,原因有多种:机构对多资产的理解有待加强、部分资产类别不能配置、部分资产配置成本较高等。例如,股指期货、国债期能够对冲股市波动,但不能配置;境外资产要么没有投资途径,要么投资成本过高、产品流动性欠佳。

郑任远补充道,Fidelity Freedom Fund设计之初便添加了另类资产这一类别,也是出于多元配置、对冲风险的考虑。“REITs、TIPS(通货膨胀保值债券)、FRN(浮动利率债券)等都曾加入到TDF里,属于另类资产这一类别,都起到抗通胀、分散风险的作用。”他称,很快TDF还会投资“实质房地产”,即买真的仓库、公寓、居民楼等收租,因为目前投资房地产的REITs已经高度金融化,与很多大类资产有很强的相关性。

二是风控意识。目前,国内的养老FOF不乏标的过度集中,投资赛道化的情况,有的甚者回撤逼近50%。对此,郑任远表示,基金公司、基金经理需要了解自身的能力边界,提升风控纪律。“养老投资核心是风险控制,专业机构必须在制度、纪律上约束基金经理。”

赵强认为在养老FOF在管理的过程中,攀比短期会导致更高风险。“现在部分基金,看上去也是按照股债风险下滑的曲线来做资产配置,但股票都集中在某个特定行业。为了短期脱颖而出,暴露在极大的风险之中。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com