近年来,随着钠离子电池的快速发展,已经开始在两三轮电动车、家庭储能、工商业储能、新能源汽车等多个细分领域崭露头角,并成为锂离子电池的有利补充。今年5月11日,国内首个大容量钠离子电池储能电站——伏林钠离子电池储能电站在广西南宁投运,打开了国内钠电池储能技术首次规模化应用的序幕。实际上,此前钠电池概念已有在二级市场站上风口的苗头。

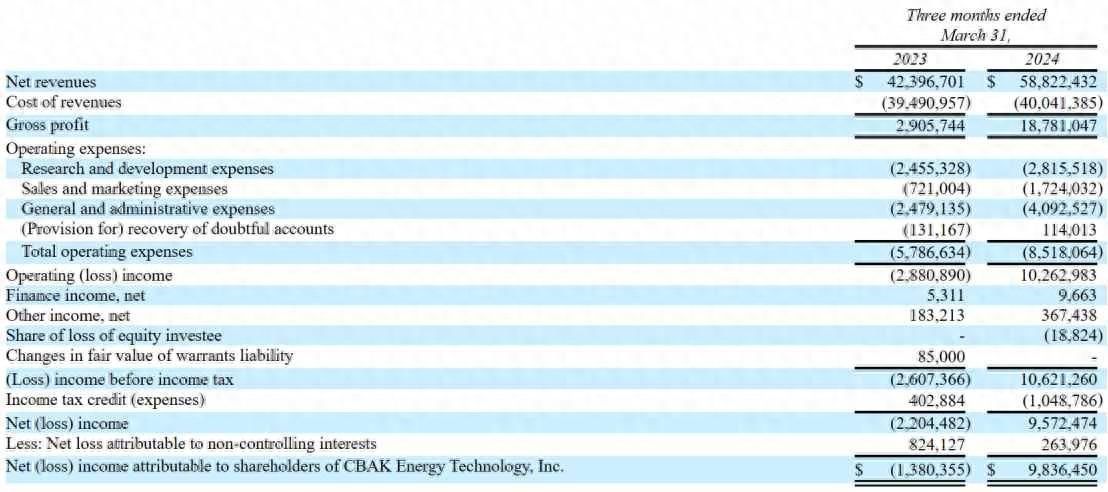

在伏林钠电池储能站投运前一日,美股钠电池概念股中比能源(CBAT.US)披露了其2024Q1财报。从其财报业绩及具体业务表现,投资者能够更深入地了解目前国内钠电池的落地与应用情况。

从二级市场表现来看,在披露Q1财报前,中比能源的股价已经开始有启动趋势。自4月8日盘中股价下探至最低0.82美元后,其股价便开始持续反弹,截至5月10日,公司收盘价达到1.14美元,近一个月内股价累计增长39.0%。

难撼锂电池汽车市场,储能成发展突破口

智通财经APP了解到,中比能源Q1净营收达到5880万美元,同比增长38.7%,但依然不及市场预期;当期归属于公司股东净利润为980万美元,相较上年同期净亏损140万美元,实现扭亏为盈。

数据显示,中比能源当期电池销售净收入达到4480万美元,同比增长51.5%。从具体业务的收入情况来看,公司当期汽车动力电池收入全面下滑。其中轻型电动汽车动力电池营收150万美元,同比下降23.3%;电动汽车动力电池营收为50万美元,同比下降73.6%。

但作为补充,中比能源当期住宅能源供应和不间断供应(储能)业务营收达到4280万美元,同比增长66.0%。

正如上文提到,中比能源此次Q1业绩并不及此前的市场预期,而这主要体现在增速下滑方面。以2022年为例,2022年,中比能源营业收入从2021年的的0.53亿美元增至2.49亿美元,同比增加372%。其中电动汽车、轻型电动车、储能三大业务板块表现亮眼,营收分别同比增加1824%、775%、151%。

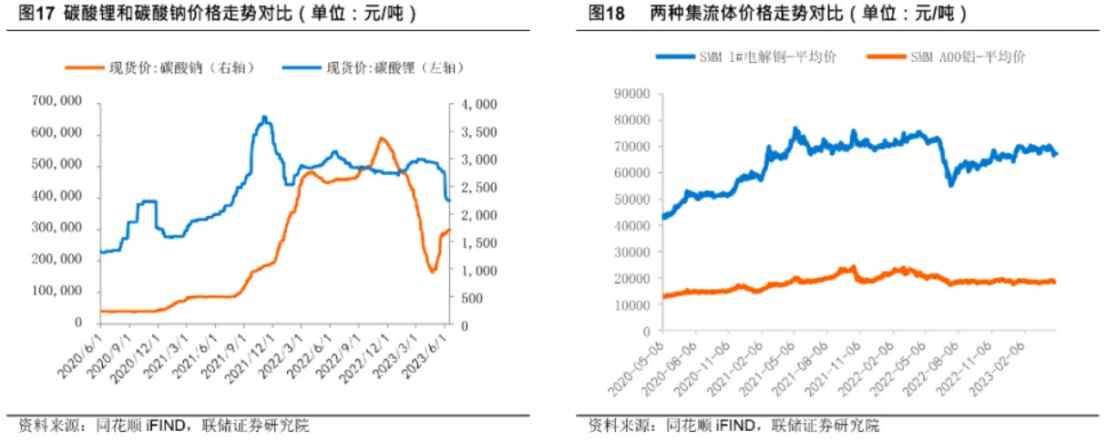

从客观因素来说,公司2022年的业绩高涨与锂电池当时整体价格飞升有很大关系,随着2023年电池级碳酸锂价格回落,动力电池价格应声而落由此影响了公司在新能源汽车领域的收入增长。另一方面,随着各路玩家涌入锂电赛道,行业加速“内卷”,锂电池正进入产能过剩周期,行业头部效应加剧。

数据显示,2023年,在申银万国分类的109家锂电产业链上市公司中,只有42家营业收入正向增长,占比不到40%;22家归母净利润正向增长,占比仅20.18%。

另外在锂价波动影响下,全产业链去库存大潮开始直接影响锂盐行业和电池化学品行业利润。在A股43家相关上市公司中,仅有8家企业营收较去年同期增加,1家企业归母净利润正向增长。

从行业整体情况来看,中比能源在锂电池汽车业务的业绩显然也受产业链利润摊薄的负面影响,但与那些专注锂电池业务的企业不同,中比能源在钠电池方面同样有布局,并在储能领域持续发力。

据智通财经APP了解,去年6月,中比能源发布公告与储能巨头华宝新能合作开发钠电池。从今年Q1财报来看,公司当期储能业务收入达到4284.74万美元,同比增长66%,占公司当期总收入的95.56%。

在钠电池储能业务支撑下,虽然中比能源动力电池业务收入下滑幅度较大,但依旧帮助其盈利水平实现稳定增长,并最终实现扭亏。数据显示,中比能源当期电池业务毛利率为41.2%,较2023年同期的10.9%增长30.3个百分点。电池业务的净利润为 1170 万美元,而 2023 年同期为 10 万美元。

钠电池线路能走多远?

2023年被称为钠电池量产化元年,钠离子电池的进展超预期,特别是A00、A0级乘用车,以及中低速二两轮车和三轮车领域装机速率明显提升。例如,国内首台钠离子电池试验车搭载钠电池装车试验;华钠芯能完成100组电动二轮车钠电池组订单交付科达新能源等。

钠电池“受宠”有多个原因。从资源角度来看,钠与锂处于同一主族具有相似物理化学性质,资源相当丰富,在地壳中的丰度位于第 6 位,更重要的是钠分布于全球各地,完全不受资源和地域的限制,在锂资源依赖进口且价格逐渐上升的情况下,钠离子电池相比锂离子电池有非常大的资源优势及成本优势。

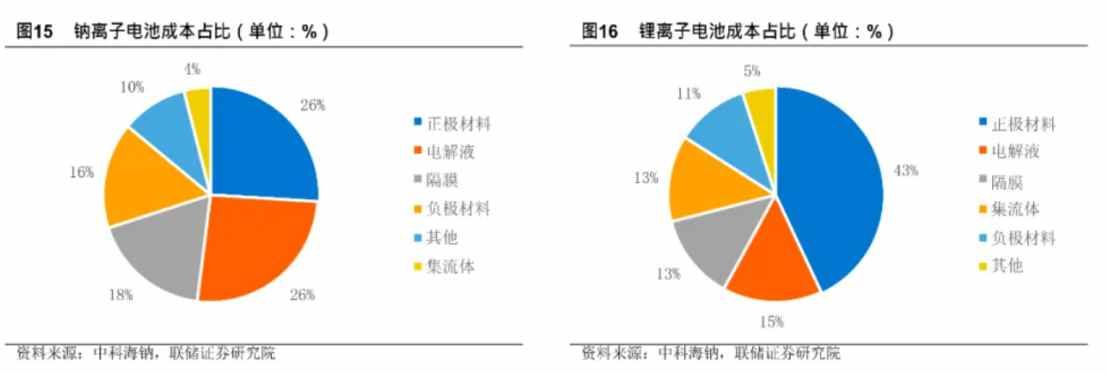

根据对比,钠离子电池正极材料使用价格较低的碳酸钠,其成本低于锂离子电池正极成本的50%以上,同时钠不存在与铝发生嵌锂反应的问题,其正负极集流体均可采用成本较低的铝箔,集流体成本较锂离子电池低60%以上,具有明显的成本优势。

而在性能方面,根据目前市场公开的高低温测试结果,钠离子电池高低温性能更优异,在-40℃低温下可以放出 70%以上容量,在-20℃低温下容量保持率达到 90%以上,高温 80℃可以循环充放使用。这将提升新能车在高温和低温环境下的续航里程达成率,有效提高用户的使用体验和帮助消除里程焦虑;另外在安全性方面,钠离子电池的安全性比锂离子电池更高,因为钠离子电池的过充过放反应温和,不会产生枝晶锂,从而避免了电池短路和热失控等安全问题。

而应用在储能时,可使得储能系统层面降低空调系统的功率配额,也可降低温度控制系统的在线时间,进而降低储能系统的一次投入成本和运行成本。

但现阶段钠电池同样存在不少技术和产业化痛点。

以中比能源目前主攻的储能业务为例,相较成熟的锂储行业,尽管钠储具有电池端的成本优势,但在整体制造成本上还未具备优势,还有很多的工艺技术、制造设备需要进行优化。

智通财经APP了解到,今年一季度,国内锂储价格已创“新低”。从招标价格来看,近期许继电气以0.564元/Wh的价格拿下新疆75MW/300MWh储能系统设备采购项目。更甚者,在中核集团某一招标中,71家投标企业中有34家开出了0.6/Wh及以下的价格。

而“钠电”作为新型储能技术,在整体造价上较锂电储能平均价格更高。公开资料显示,现阶段钠电池小试阶段BOM成本约0.82元/Wh,中试阶段为0.76-0.82元/Wh。

所以从成本角度来看,钠储现在肯定卷不过锂储,但这并不意味着钠储不能“弯道超车”。从电池成本上来看,钠电池和锂电池的成本差距最大的组件为正极材料和集流体。而正如上文提到,钠电池成本能做到远低于锂电池。在成本效应传导下,GGII预测,2025年钠电池价格有望在0.45元/Wh左右;2027年有望在0.3-0.35元/Wh,与磷酸铁锂基本持平。

由于钠电池的生产工艺可参照锂电池,且其生产线和锂离子电池生产线基本类似,也就是说,一旦钠电池进入成熟发展期,或会引导更多的面临产能过剩的锂电企业进军钠电市场。但对于已有先发优势的中比能源来说,钠电市场兴起无疑是一把双刃剑,虽然能强化自身在钠电市场的规模化优势,但后续公司能否在产业竞争中稳住阵脚,才是其能否实现最终估值反弹的关键。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com